1. 기업 개요

에스앤에스텍은 반도체용 및 TFT-LCD용 블랭크 마스크 제조 및 판매를 주 영업목적으로 2001년 설립된 회사이다. 소부장 국산화 주요 품목 중의 하나인 블랭크 마스크 생산 업체로 삼성전자, SMIC 및 국내외 디스플레이 업체들을 주요 고객사로 두고 있다.

주식 시장에 상장된 것은 2009년 4월 14일로 코스닥증권시장에 상장되었다.

주소 : 대구광역시 달서구 호산동로 42

전화번호 : 053-589-1600

홈페이지 : http://www.snstech.co.kr

에스앤에스텍은 규모는 작지만 일본기업들이 과점하고 있던 블랭크마스크 시장에 과감히 진출, 현재까지도 꾸준히 성장중인 알짜기업이며, 국산 블랭크마스크를 양산하는 국내 유일의 기업이기도 하다.

사실 에스앤에스텍이 걸어온 길은 쉽지 않은 도전의 연속이었다. 일본기업들이 독점하다시피하는 시장에 홀로 뛰어 들었고, 그 속에서 힘겹게 싸워야했다. 국내 기준으로 봤을 땐 독점회사지만 사실상 이 역시 후발주자이기 때문에 생존하기란 쉽지 않다. 국산제품이라고 해도 기술력이 뒷받침되지 않는다면 외면당하는 게 당연한 일이기 때문이다.

설립 첫 해였던 2001년엔 매출이 아예 없었다. 당시 자산총계가 185억8900만원이었는데, 이중 부채가 60%인 110억9900만원이었다. 그로부터 단 1년 만인 2002년 블랭크마스크 기술개발에 성공해 2억9100만원의 매출을 올리고, 회사 설립 3년 만인 2004년엔 첫 영업이익(8억7500만원)도 냈다.

그로부터 에스앤에스텍은 줄곧 흑자(별도 기준) 기조를 유지하고 있다.

회사 관계자는 "일본기업이 반도체용 블랭크마스크의 대부분을 공급하는 상황에서 2001년 국내 첫 블랭크마스크 사업에 착수했다"며 "당시 국내 유수의 반도체 회사(삼성전자, SK하이닉스)들로부터 품질 승인을 받아 판매로까지 이어지면서 해외진출도 가능하게 됐다"고 말했다.

업계에서는 에스앤에스텍이 시장에 빠르게 안착할 수 있었던 배경으로 공격적인 연구개발(R&D) 기조를 꼽는다.

이 회사는 그간 매출이나 영업이익 규모에 구애 없이 매년 40억~50억원대 자금을 R&D에 아낌없이 쏟아 부었다. 그나마 작년의 경우 영업이익 폭이 전년대비 두 배 가량 뛰어 오르면서 영업이익 대비 R&D 비중이 38.4%(42억5700만원)으로 희석됐지만, 2018년엔 이익의 97.7%(50억6900만원)를 R&D에 썼다. 2017년엔 오히려 배보다 배꼽이 더 컸다. 24억4300만원의 영업이익을 내고, 이 금액의 약 두 배 가량인 47억8800만원을 R&D에 투입했다.

꾸준한 R&D 투자는 과거 수치를 살펴봐도 비슷한 기조로 운영돼 온 것으로 보인다. 2016년엔 영업이익의 74.9%(54억7500만원), 2015년 53.0%(54억5800만원), 2014년 71.4%(39억2000만원), 2013년 80.0%(56억7300만원) 등으로 집계된다. 이익 대비 높은 R&D 투자는 곧 기술혁신에 대한 회사 의지 표명이기도 하다. 에스앤에스텍의 기업미션은 '끊임없는 기술혁신을 통해 지속 가능한 성장 달성'이다. 에스앤에스텍이 블랭크마스크 사업과 관련해 보유중인 국내외 특허는 총 149건, 지식재산권 출원건수는 211건이다.

2. 주요 제품 및 사업

반도체 및 평판디스플레이(FPD, Flat Panel Display) 제조공정에 사용되어지는 블랭크마스크 제조 및 판매를 주된 사업 활동으로 영위하고 있다. 또한 반도체 및 디스플레이 연관 기술과 신성장동력확보 및 시너지 창출을 위한 투자검토 및 수행 등의 부가적인 사업을 종속회사 등을 통해 영위하고 있다.

블랭크마스크는 반도체 및 디스플레이 노광공정의 핵심 부품소재인 포토마스크의 원재 료로 패턴이 형성되기 전의 마스크를 의미하며, 석영유리기판(쿼츠) 위에 금속박막 필름(크롬막 및 크롬산화질화막)이 증착되고 그 위에 감광액이 도포된 형태로 이뤄져 있다. 일본의 Hoya, Shin-etsu, Ulcoat 등이 90%의 시장을 점유하고 있는 국산화 필수 품목 중의 하나다.

일반적으로 블랭크마스크는 메모리 및 시스템 LSI 등 반도체 소자 제조를 위한 반도체용 블랭크마스크와 LCD 및 OLED용의 TFT-LCD, Color Filter 등의 Display Panel 제조를 위한 FPD(Flat Panel Display)용 블랭크마스크로 구분할 수 있다.

일반적으로 반도체용 블랭크마스크의 구조는 6 x 6 x 0.25 inch인 석영기판 위에 수십에서 수백나노의 두께를 가지는 금속막의 차광막과 반사방지막이 증착된 후 그 위에 레지스트막이 형성된 구조를 가진다.

이러한 반도체용 블랭크마스크를 이용하여 노광, 현상 및 검사와 같은 일련의 공정을 통해 포토마스크를 제조한 후 반도체 제조 공정을 통해 대량의 반도체 소자가 제조된다. 고품질의 반도체 소자 제조를 위해서 원천재료인 블랭크마스크의 중요성이 점점 높아지고 있는 것이다.

FPD용 블랭크마스크는 TFT-LCD와 같은 Display 액정 소자 제조를 위한 포토마스크의 원재료로서 반도체용 블랭크마스크의 한정된 크기와는 달리 Flat Panel Display 최종 제품의 크기에 따라 다양한 크기를 가지고 있다.

FPD용 블랭크마스크는 해마다 대형화되는 평면 TV를 중심으로 점점 발전해 왔으며, 1세대의 330 x 450 Size에서 지금은 1620 x 1780 Size의 10세대 크기까지 발전해오고 있다.

이러한 발전은 최종 제품의 크기가 커질수록, 상대적으로 많은 Panel이 필요하게 되며 이때, 원가 절감 및 생산효율성 증대를 위해 더 큰 크기의 FPD용 포토마스크 및 블랭크마스크가 필요하게 된다.

이러한 FPD용 블랭크마스크를 통해 제작된 포토마스크를 이용하여 네비게이션, 컴퓨터 모니터, TV, 스마트폰과 같은 다양한 크기의 Display용 Panel 제작이 가능하게 된다.

3. 성장 전망

블랭크 마스크의 수요는 포토마스크 시장에 밀접한 상관 관계를 가지고 있다.

SEMI에 따르면 반도체용 포토마스크 시장은 2019 년에 40 억 달러를 넘어서 2018년에 비해 4 % 증가 할 것으로 전망되고 있다.

특히 반도체 제품에 대한 수요가 기존의 컴퓨터, 전자 제품뿐만 아니라 자동차, 바이오, 의료용 반도체, SoC 등으로 영역을 계속적으로 확장하고 있으므로 앞으로도 높은 성장세를 유지할 것으로 예측되고 있습다.

한편 FPD용 포토마스크 시장 규모는 2019년 8억 달러를 넘어설 것으로 예상되면 2021년까지 연평균 12% 정도 성장하는 것으로 예상된다.

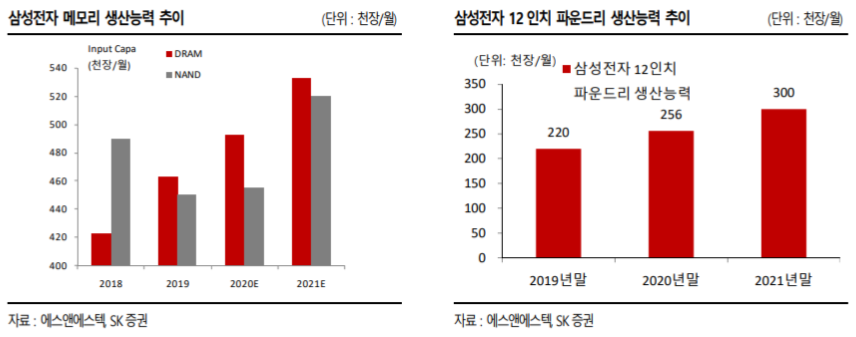

3.1. 고객사의 파운드리 증설에 따라 블랭크마스크 수요 증가

주요 고객사인 삼성전자의 비메모리 반도체 확대 전략에 따라 파운드리 투자가 확대되고 있으며, 삼성전자 12 인치 파운드리 생산능력은 2019 년 월 22 만장(220K)에서 2020 년 말 월 26 만5 천장(265K), 2021년 말에는 30 만장(300K) 이상으로 증가할 것으로 전망된다.

다양한 비메모리 반도체를 생산하는 파운드리는 디램이나 낸드의 메모리라인 보다 동일 Capa 대비 포토마스크 사용량이 많으며, 그에 따라 블랭크마스크 사 용량도 많이 필요하다. 따라서 고객사의 비메모리 라인 증설에 따른 블랭크마스크 공급 증가가 기대된다.

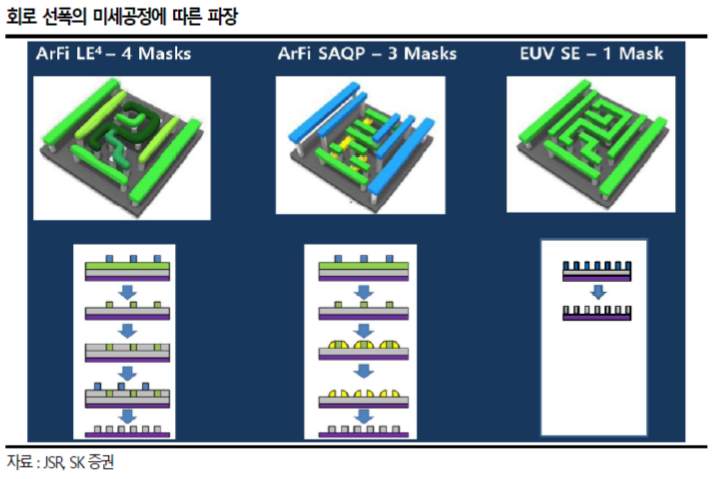

물론 7 나노 이하 공정을 투자할 때 EUV 공정을 활용하지 않고, ArF 이머전을 활용 할 수 있지만, EUV 공정이 점차 원가 경쟁력을 가질 것으로 전망한다.

멀티 패터닝 기법은 노광, 식각, 노광, 식각 과정을 거치는 LELE(Litho-Etch-Litho-Etch)와 한 번의 결정적 노광과 여러 번의 식각 및 증착을 통해 패턴을 형성하는 SADP(self-aligned double-patterning)가 대표적이며 최근에는 LELELE, SAQP(self-aligned quadruplepatterning) 기법을 활용하고 있다.

7nm immersion 에서는 노광공정이 33 스텝 필요(마스크 33 개 필요)한 반면에 EUV 는 9 스텝에 가능(마스크 9 개)하기 때문에 원가 경쟁력이 있는 것으로 알려져 있다.

EUV 노광장비는 궁극적으로 초미세 패턴으로 가기 위해서는 결국 사용해야 하는 장비이며, 멀티 패터닝 대비 공정 사이클이 3~6 배 감소하고 결함 가능성이 감소하고 검사 장비 수가 감소해 전체 비용이 절감 되는 것으로 추정되고 있다.

3.2. 삼성전자의 지분투자로 인해 블랭크마스크 MS 증가 기대

에스앤에스텍은 7 월 31 일 삼성전자를 대상으로 제3자배정 유상증자를 실시했다. 조달된 660 억원 중 215 억원을 시설투자 자금에 사용할 예정이며, 삼성전자를 제3자배정 대상자로 선정한 경위로는 블랭크마스크의 안정적 공급과 차세대 반도체 기술개발을 위해서라고 밝혔다.

제3자배정 유상증자 선정경위와 같이 경쟁사들이 전부 일본업 체들인 한국 블랭크마스크 시장에서 고객사 점유율이 최근 국산화 추세와 발 맞춰 증가할 것으로 예상되며, 동사가 추진하고 있는 EUV 용 펠리클과 블랭크마스크 개발이 탄력을 받을 것으로 예상된다.

3.3. 2021 년부터 새롭게 열리는 한국 EUV 시장과 국산화 기회

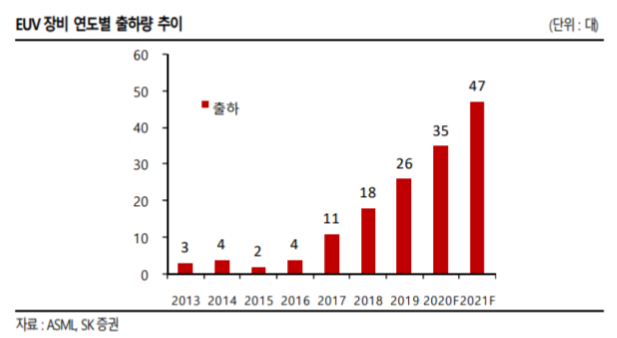

반도체 회로 선폭이 7nm, 5nm 이하로 내려가면서 기존의 멀티패터닝 또는 쿼드러플 패터닝으로는 미세선폭 구현이 어려워져 네덜란드 ASML 사의 EUV 노광장비를 사용 하기 시작했다.

ASML 은 2017 년 11 대, 2018 년 18 대, 2019 년 26 대의 EUV 장비를 판매했으며, 2019 년 판매된 EUV 장비의 절반 이상을 TSMC 가 구매해 가면서 현재 TSMC 의 7 나노 이하 캐파는 월 140K 로 삼성의 30K 를 크게 상회하는 상황이다.

2020 년 ASML 의 EUV 판매 목표량은 전년보다 크게 증가한 35 대이며, 이중 대다수를 삼성전자가 구매할 것으로 예상되고 있다.

2021 년 ASML 의 EUV 장비 판매목표는 또다시 크게 증가한 45~50 대로, 한국의 EUV 소재/부품 관련 생태계는 2021년부터 본격적으로 개화할 것으로 전망된다.

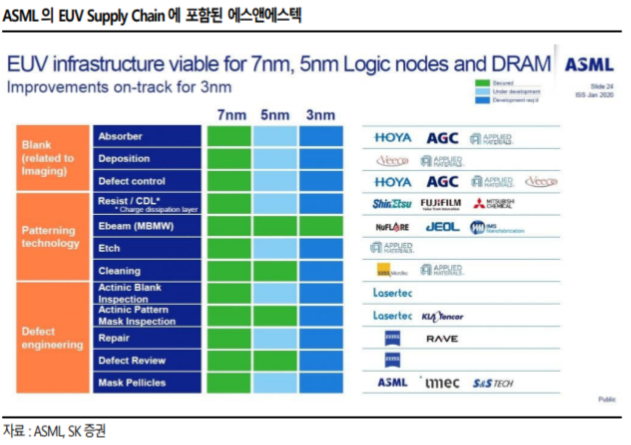

결국 삼성전자와 SK 하이닉스의 EUV 장비 본격 도입에 따른 국내 EUV 소재/부품 생태계 확보가 필요한 상황이며, EUV 용 펠리클과 블랭크마스크를 개발 중인 에스앤에스텍의 빠른 국산화 기대된다.

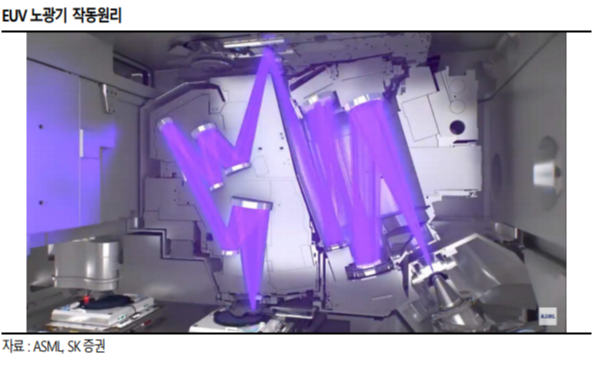

EUV 노광공정(Extreme UltraViolet Lithography: EUVL)은 기존 ArF 노광공정과 달리 공기를 포함하는 대부분 물질에서 흡수율이 높은 13 ㎚의 빛을 이용하기 때문에 투과형 광학 시스템 대신 반사형(반사도 64~67% 수준. 빛 로스 발생. 마스크 포함 반사광 10 개) 광학 시스템과 진공 환경을 요구한다. 노광공정에서 사용되는 광선은 193nm → 이멀전 → 멀티패너닝 → EUV 순으로 진화(Krf 248nm → ArFi 193nm → EUV 13.5nm)하고 있으며, EUV 는 기존의 파장보다 7 배 더 짧은 파장 사용하고 있다.

EUV 마스크는 defect 에 대해 매우 민감하며, 공정의 수율 향상을 위해서는 defect의 효과적인 관리가 필요하며 defect 를 검출하는 inspection 장비(미 KLA-tencor, 일 Lasertec)의 개발이나 클리닝 등의 defect 제거 기술 개발, EUV pellicle 제작 등 필요한 상황이다.

EUV 노광장비는 궁극적으로 초미세 패턴으로 가기 위해서는 결국 사용해야 하는 장비이며, 멀티 패터닝 대비 공정 사이클이 3~6 배 감소하고 결함 가능성이 감소하고 검사 장비 수가 감소해 전체 비용이 절감 되는 것으로 추정되고 있다.

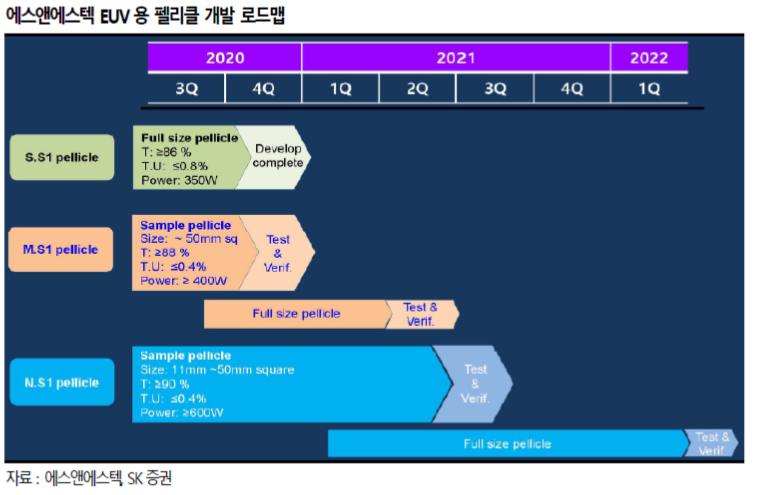

3.4. EUV 용 펠리클 및 블랭크마스크 개발 중

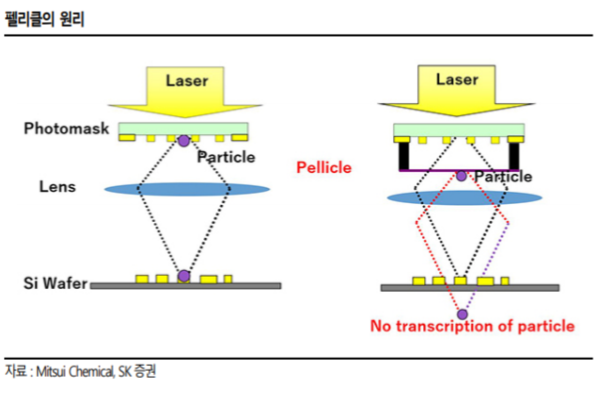

펠리클은 반도체 및 디스플레이 생산공정 중 노광공정에서 포토마스크를 이물질로부터 보호하는 소모성 소재이며, 국내에서 주로 에프에스티가 공급 중이다.

웨이퍼로 전사되는 빛은 마스크로 초점을 맞추어 노광을 진행하기 때문에 일정한 거리로 떨어져 있는 펠리클에 오염물질이 앉더라도 초점이 잡히지 않아 사용자가 만들고자 하는 패턴의 크기에 영향을 미치지 않게하여 불량 패턴의 형성을 줄일 수 있는 고가의 제품이다.

에스앤에스텍은 2017 년부터 EUV 용 펠리클 개발을 시작했으며, 지난 6 월 EUV 용 블 랭크마스크 및 펠리클 기술개발과 양산을 위한 설비투자 공시를 하고, 7 월 삼성전자에 660 억원 3 자배정 유상증자를 실시했다.

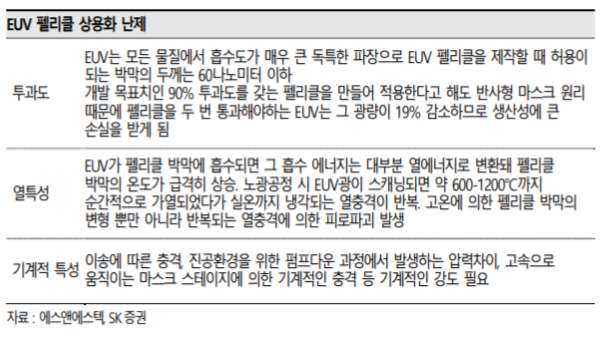

EUV 용 펠리클은 기존 반도체용 펠리클과 달리 공기 중에서도 흡수되는 EUV 광선을 투과시켜야 하기 때문에 90% 이상의 투과도, 60nm 의 두께(기존의 반도체 펠리클은 마이크로단위)와 아주 높은 내열성 등의 특성을 요구 받는다.

이러한 요인들로 EUV 장비가 실제 생산공정에서 사용되고 있지만, EUV 용 펠리클 없이 오염된 포토마스크를 세정한 후 재사용하는 방법을 취하고 있다. 결국 EUV 장비 적용 확대와 발맞춰 펠리 클 도입이 시급한 상황이다.

현재 Mitsui Chemical(ASML 개발 +캐나다 Teledyne DALSA 멤브레인 제조 + 미쓰 이 조립)이 ASML 로부터 공정기술 라이선스를 받아와서 개발 중이며, 펠리클 신규 공 장이 2020 년 2 분기 완공, 2021 년 2 분기 양산 시작이 예상된다.

벨기에 IMEC는 탄소나노튜브(CNT)를 이용한 다공성 펠리클을 개발 중에 있으며, TSMC도 자체 EUV 용 펠리클을 개발 중에 있다. 에프에스티는 전자부품연구원과 함께 3nm 향 EUV 펠리클 개발 협력사로 국책과제에 참여해 개발해왔다.

에스앤에스텍은 현재 C-Si 타입의 1 세대 펠리클(투과율 87%)을 개발 완료 했으며, 투과율 88% 이상, 투과 균일도(Trans. Uniformity)가 더 높고, 보다 High Power 에 견딜 수 있는 2 세대 제품(Metal based Pellicle)을 개발 중으로, 빠르면 2021 년 하반기에 양산 매출이 기대되고 있다.

그에 따라 이제는 에스앤에스텍의 EUV 펠리클 매출을 좀더 가시적으로 바라볼 수 있을 것으로 판단한다.

3.5. EUV 용 블랭크마스크

불화아르곤(ArF) 노광 공정과 달리, EUV 용 마스크는 모든 물질에 쉽게 흡수되는 성질을 가진 EUV 광원을 '반사'해야 해 고도의 기술 필요하기 때문에 빛이 투과되는 기존 홑겹 마스크와 달리 실리콘(Si)과 몰리브덴(Mo) 수십 겹을 쌓아 EUV 광원 흡수를 막고 반사를 극대화 하는 구조를 띄고 있다.

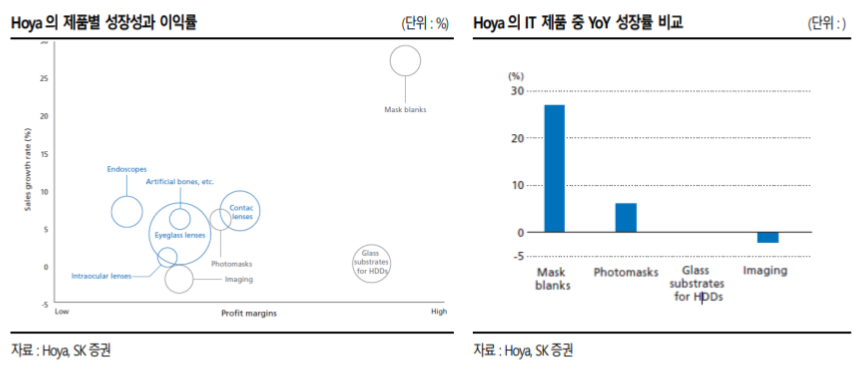

EUV 용 블랭크 마스크는 현재 일본의 Hoya 가 80% 이상 시장을 점유하고 있으며, 나머지는 일본의 Asahi 가 공급하고 있는 국산화 필요 품목이다.

Hoya 와 Asahi 양사 모 두 20 년 가까이 EUV 용 블랭크마스크를 연구 개발 중이며, 국내에서는 에스앤에스텍이 개발 중이다. 호야의 최근 실적을 보면 블랭크마스크에서 아주 높은 성장률과 이익률을 기록하고 있으며, EUV 용 블랭크마스크의 최근 분기 매출액은 전년동기대비 50% 가량 지속적으로 고성장하고 있다.

4. 실적 전망

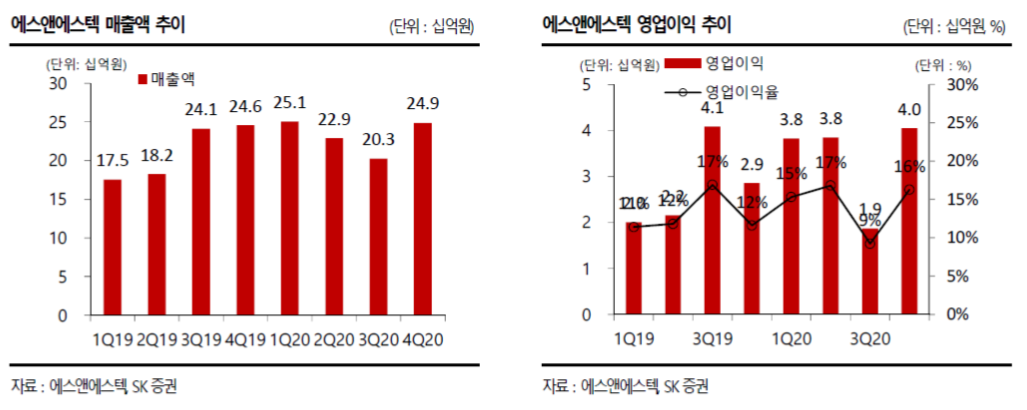

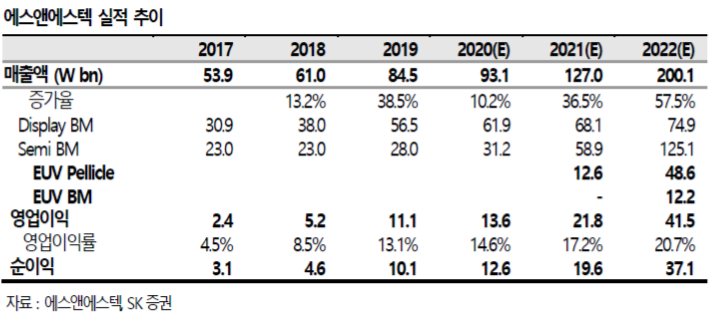

에스앤에스텍 2020 년 상반기 기준 매출 비중은 Display 용 70%, 반도체용 30%이며, 하반기는 반도체 비중 증가로 50: 50 이 예상된다. 주요 고객사는 삼성전자, SMIC 및 국내외 디스플레이 업체들이 있다.

2019 년 매출액은 845 억원(+38.4%YoY), 영업이익은 111 억원(+114.0%YoY)을 기록 했다. 반도체용 블랭크마스크는 반도체 소재 국산화 수혜로 고객사 내 MS 확대 추세 에 있으며, 주요 고객사의 7nm 공정 가동으로 비메모리향 매출이 증가했고, 디스플레 이용 블랭크마스크도 중국 디스플레이 업체들의 증설로 호조를 보였다.

2020 년 실적은 매출액 931 억원(+10.2%YoY), 영업이익 136 억원(+22.4%YoY)으로 예상된다. 소재 국산화에 따른 점유율 상승과 삼성전자와 SMIC 의 파운드리 증설로 비메모리향 블랭크마스크 증가가 기대된다.

반도체 블랭크마스크 불량률이 낮아지고, 수율이 개선되면서 매출 증가율을 상회하는 이익 증가가 예상되며, 3 분기까지는 디스플레이용 블랭크마스크 매출이 부진했지만, 4 분기부터는 디스플레이향 블랭크 마스크 매출액이 증가하면서 전체 실적 회복이 기대된다.

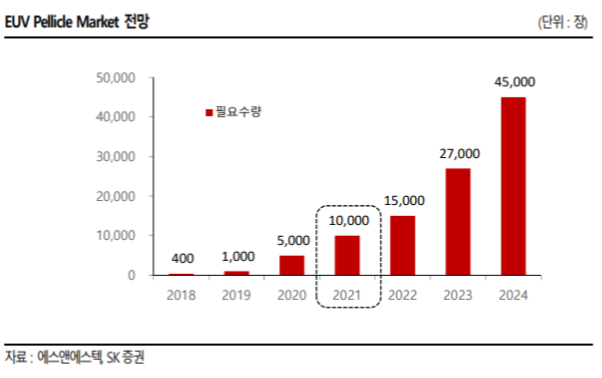

EUV 용 펠리클 매출은 빠르면 2021 년부터 발생할 수 있을 것으로 전망하며, 국내 고객사의 EUV 라인 본격 양산시 채택이 기대된다. 삼성전자가 공격적으로 EUV 장비 도입을 하고 있지만, 아직 5 나노공정의 수율이 낮은 것으로 알려져 있다.

5 나노 공정 수율이 안정되면서 EUV 용 펠리클 도입을 검토할 것으로 예상되며, 에스앤에스텍의 EUV 용 펠리클이 채택될 것으로 기대된다.

파운드리 5 나노 공정에서 EUV Layer 는 12~15 개 정도 사용되며, 펠리클은 포토마스크당 2 개, 웨이퍼 10K 당 교체가 필요할 것으로 예상된다.

2021 년 삼성전자의 5 나노공정 25K, 3 나노 공정 3K 로 가정할 경우 EUV 펠리클 필요량은 840 개로 추정되며, EUV 용 펠리클 가격을 $25,000 로 가정할 경우 2021 년 국내 펠리클 시장 규모는 250 억원으로 전망된다.

삼성전자의 지속적인 EUV 장비 도입과 선단공정 투자로 국내 EUV 용 펠리클 시장도 2021 년 250 억원, 2022 년 700 억원으로 성장할 것으로 전망한다.

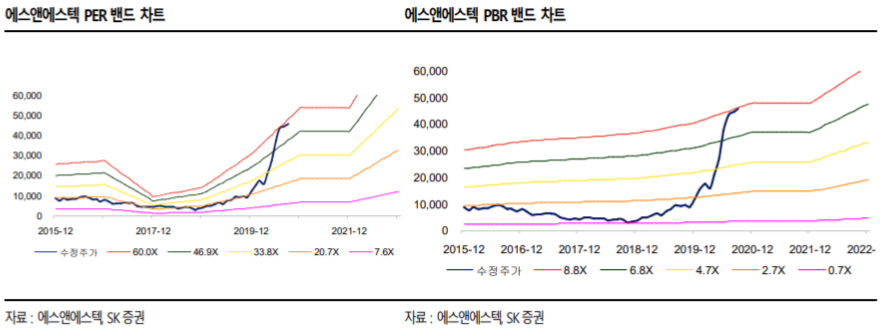

삼성전자와 TSMC, 인텔 등이 사용할 글로벌 EUV 펠리클 시장은 2021 년 약 2,500억원 수준, 2022 년 약 3~4 천억원으로 예상되며, 매년 50% 이상의 고성장을 할 것으로 전망되기 때문에 동사의 EUV 용 펠리클의 빠른 진입은 높은 성장성에 따른 높은 밸류에이션을 유지시켜 줄 것으로 판단한다.

참고: 디일렉의 동영상

www.youtube.com/watch?v=rLdMn905fH8

www.youtube.com/watch?v=TTAUbI3tpfM

출처: SK증권, 디일렉, 에스앤에스텍, 호야, ASML

https://tristanchoi.tistory.com/150

2021년 반도체 중요 테마: 파운드리

1. 파운드리 시장 전망 트렌드포스에 따르면 2020 년 세계 파운드리 시장 매출 규모는 지난해 보다 23.8% 증가한 750 억달러로 전망된다. 코로나 19 확산에 따른 언택트(비대면) 문화 확산, 5G 시장 개

tristanchoi.tistory.com

'반도체, 소.부.장.' 카테고리의 다른 글

| 반도체 호황기위해 도약 준비하는 삼성전자와 SK하이닉스 (0) | 2021.01.09 |

|---|---|

| 반도체 기업 탐구: 테스나 (feat. 반도체 테스트 산업) (0) | 2020.12.29 |

| 2021년 반도체 중요 테마: 파운드리 (0) | 2020.12.26 |

| 지주사 기업 탐구: 삼성물산 (0) | 2020.12.25 |

| 2021년 반도체 설비투자 전망 (0) | 2020.12.19 |

댓글