1. 인조흑연, 실리콘 첨가 비중 확대

음극재는 배터리의 4대 소재 중 하나로 배터리셀 재료비 원가 중 14%를 차지한다. 음극재는 배터리 충전시 리튬이온을 저장하는 역할을 하며, 배터리 수명과 충전속도에 관여한다. 음극재의 구성은 동박, 활물질, 도전재, 바인더로 이뤄진다.

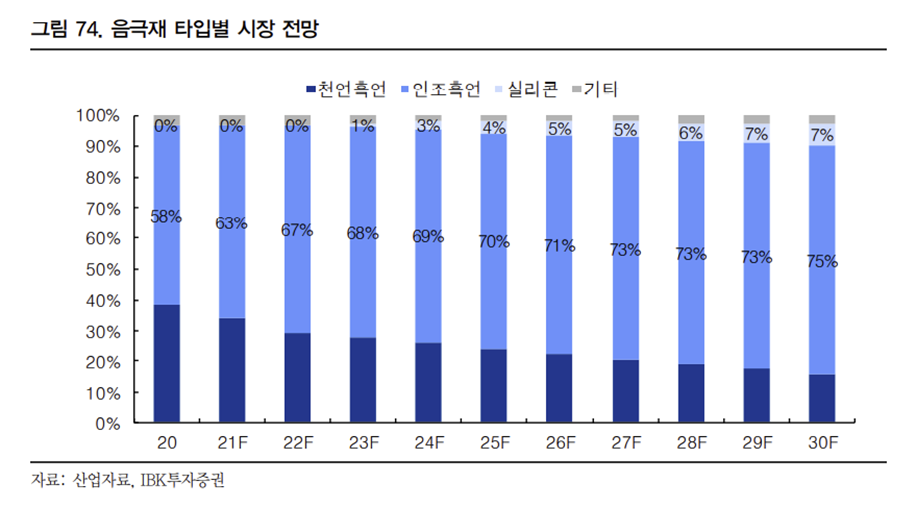

음극재의 성능을 높이기 위해 구조적으로 안정성을 갖추고 화학 반응성이 낮은 흑연을 사용하는데, 흑연은 크게 천연흑연과 인조흑연으로 나뉜다. 천연흑연 채용시 초기 용량은 우수하지만 충전과 방전이 반복될 수록 용량이 급감하는 단점이 있다. 반면, 2,500도 이상 고온의 열처리를 통해 만든 인조흑연은 수명이 우수하고 고출력 구현이 가능하지만 가격이 2배 정도로 비싸다.

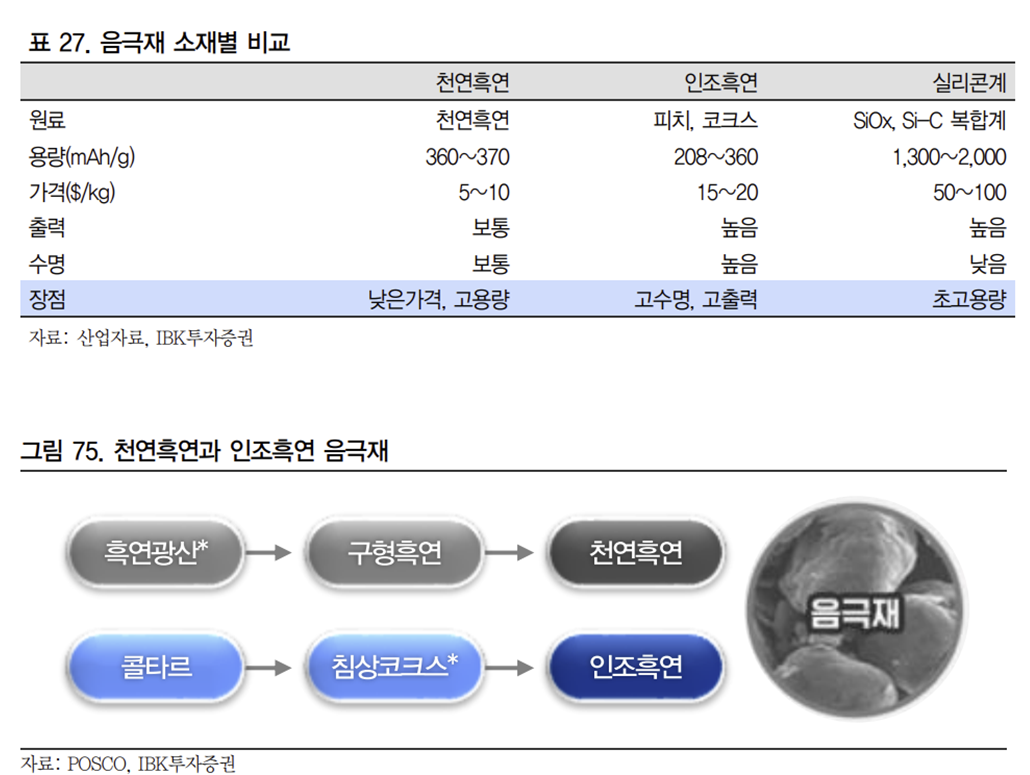

두 제품군 모두 일장일단이 있어 혼용해서 사용하고 있지만, EV 중심 2차전지 수요가 증가하며 고성능의 인조흑연 채용이 보다 확대되고 있다. 인조흑연은 전체 음극재 시장 내 비중이 21년 63%에서 25년 70%, 30년 75%로 확대되고, 천연흑연은 21년 34% 에서 25년 24%, 30년 16%로 축소될 것으로 전망한다.

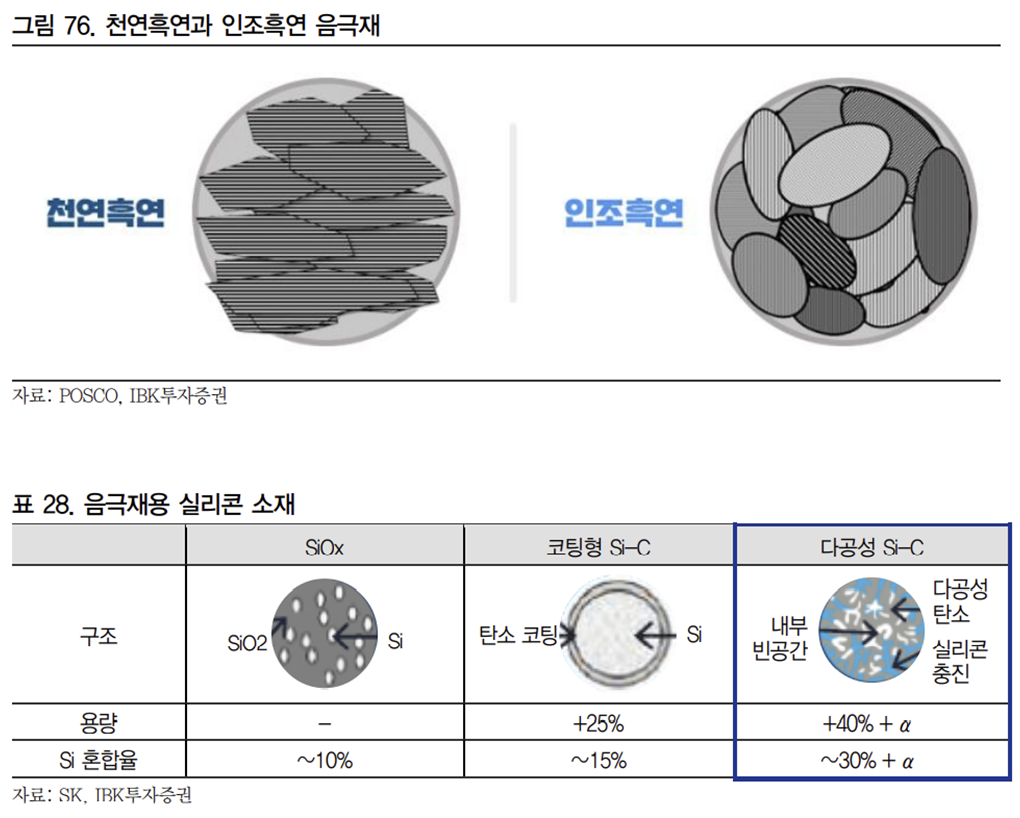

한편 실리콘을 첨가한 실리콘 음극재는 차세대 제품으로 논의되고 있다. 실리콘은 이론적으로 흑연보다 10배 이상 리튬 이온을 저장할 수 있어 주행거리를 대폭 증가시킬 수 있다. 하지만 실리콘 음극재는 인조흑연보다도 가격이 2배 이상 비싸다. 아직까지는 상용화에 무리가 있으나 시장 수요 확대로 23년 1% 비중에서 25년 4%, 30년 7% 수준으로 확대될 것으로 전망한다.

2. 음극재 시장 분석: 흑연을 확보한 중국이 72% 점유

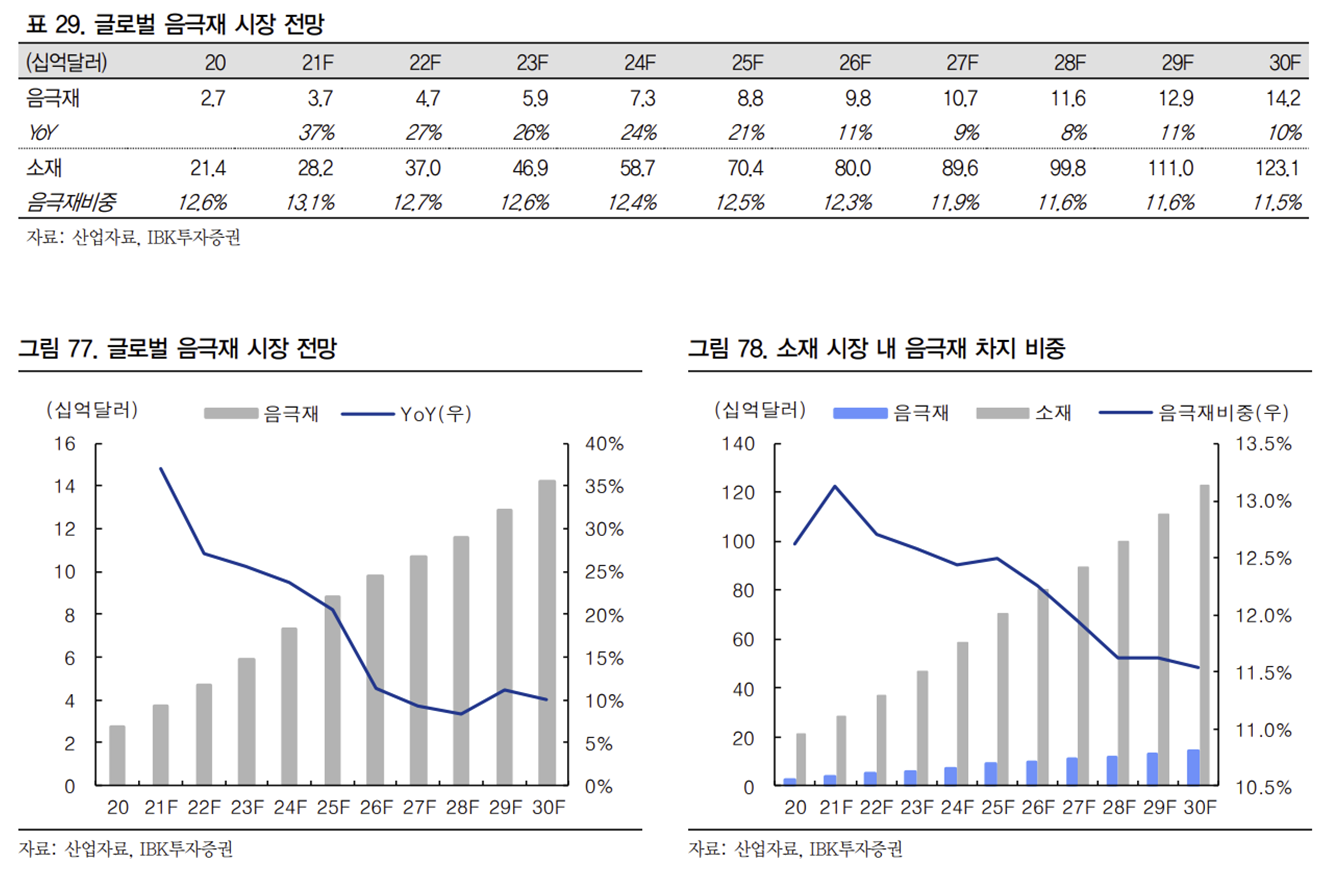

글로벌 음극재 시장은 21년 37억달러에서 25년 88억달러, 30년 142억달러로 21년대 비 4배 수준으로 성장할 것으로 전망한다. 음극재 시장의 연간 성장률은 21년 37%에서 25년 21%까지 고성장을 지속하다가 향후 10%의 안정적인 성장률을 유지할 것으로 예상한다.

전체 소재 시장에서 음극재가 차지하는 시장 비중은 21년 기준 13.1%에서 25년 12.5%, 30년 11.5%로 소폭 축소될 것으로 전망한다.

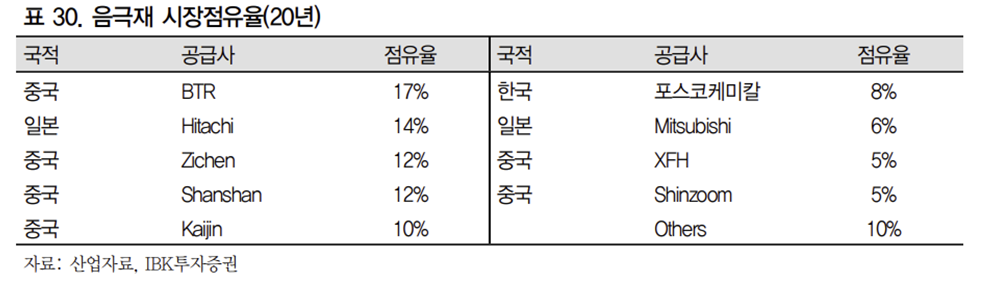

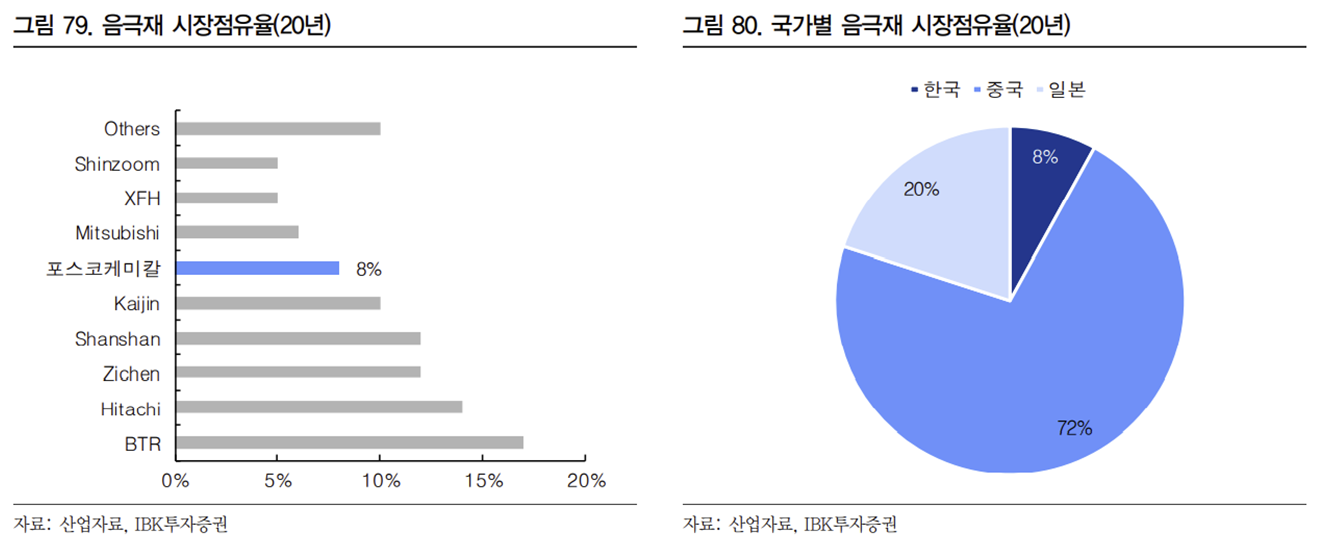

음극재 시장의 주요 특징으로는 중국기업들의 점유율이 높다는 점이다. 20년 기준 점유율 상위권에 BTR(17%), Zichen(12%), Shanshan(12%), Kaijin(10%) 등 중국기업들이 포진해있고 음극재 전체 시장에서 중국 기업들이 72%를 차지한다. 그 다음은 일본 20%, 한국 8%순이다.

중국기업들의 높은 시장점유율은 거대한 내수시장 탓도 있지만 음극재의 핵심 원재료인 흑연 공급망에 기인한다. 현재 전세계 흑연의 77%(5,500만톤)가 중국에 매장되어 있고 생산량도 이와 비슷한 수준이다. 중국기업들은 역내에서 흑연 공급망을 확보하며, 핵심 원재료 공급 안정성과 음극재 가공원가 절감을 통해 높은 수익성을 유지하고 있다. BTR, Shanshan, Kaijin 등은 음극재 생산캐파 확보와 함께 흑연화 공장을 함께 건설하며 원재료부터 음극재 생산까지의 밸류체인을 구축했다.

반면 한국 기업들은 흑연 공급을 전적으로 중국 등 해외에 의존한다. 기술력과 품질경 쟁력을 확보하더라도 핵심 원재료를 학보하지 못하면 시장점유율을 키우는데 한계가 있다. 20년 기준 국내 유일한 음극재 양산기업인 포스코케미칼의 글로벌 시장점유율은 8%이다.

최근 2차전지 수요가 폭발적으로 증가하고 흑연의 쇼티지 우려가 불거지며 포스코는 올해 1월 흑연 광산을 소유한 블랙록마이닝 지분 15%를 인수한데 이어 포스 코케미칼은 최근 흑연 공급망 확보를 위해 중국 흑연업체 청도중석(연간 2.5만톤 캐파) 의 지분 13%를 인수했다. 22년부터 음극재 생산용 구형 흑연을 공급받게 된다.

3. 한국은 실리콘 음극재 등 차세대 제품에 집중

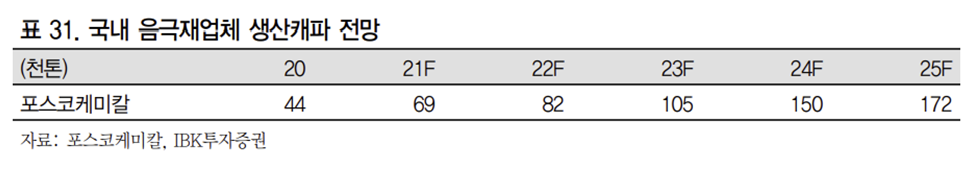

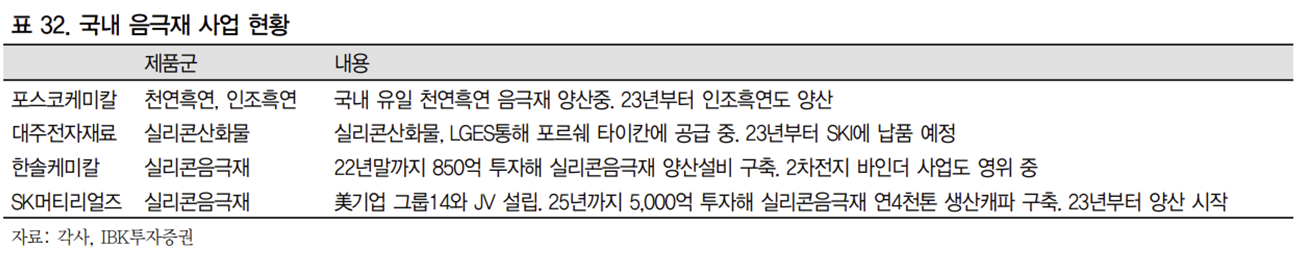

국내 유일한 음극재 양산업체 포스코케미칼의 생산캐파는 천연흑연기준 21년 6.9만톤 에서 25년 17.2만톤으로 확대될 것으로 전망한다. 기존 천연흑연 생산캐파 확대와 함 께 EV용 수요 증가에 따라 현재 양산 준비 중인 인조흑연 음극재는 23년부터 본격 매출이 발생할 것으로 예상한다.

포스코케미칼은 양극재의 경우 LGES에만 납품하고 있지만, 음극재는 국내 3사 모두 고객군으로 보유하고 있어 국내 밸류체인 확보 수요에 따라 한국 배터리 업체들과의 협력이 지속 강화될 것으로 전망한다.

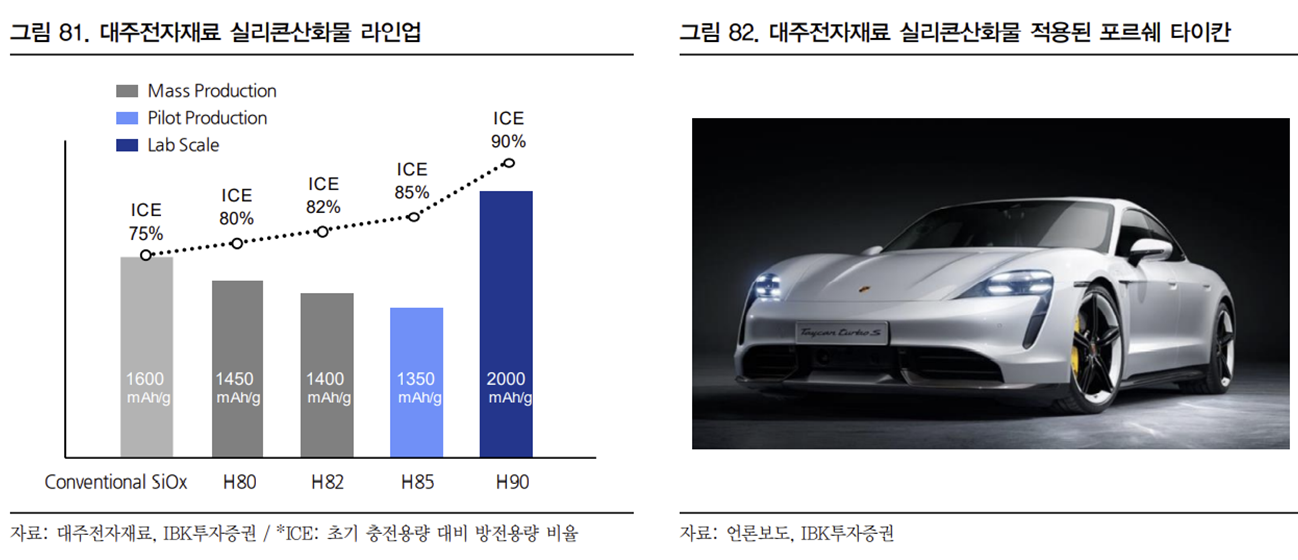

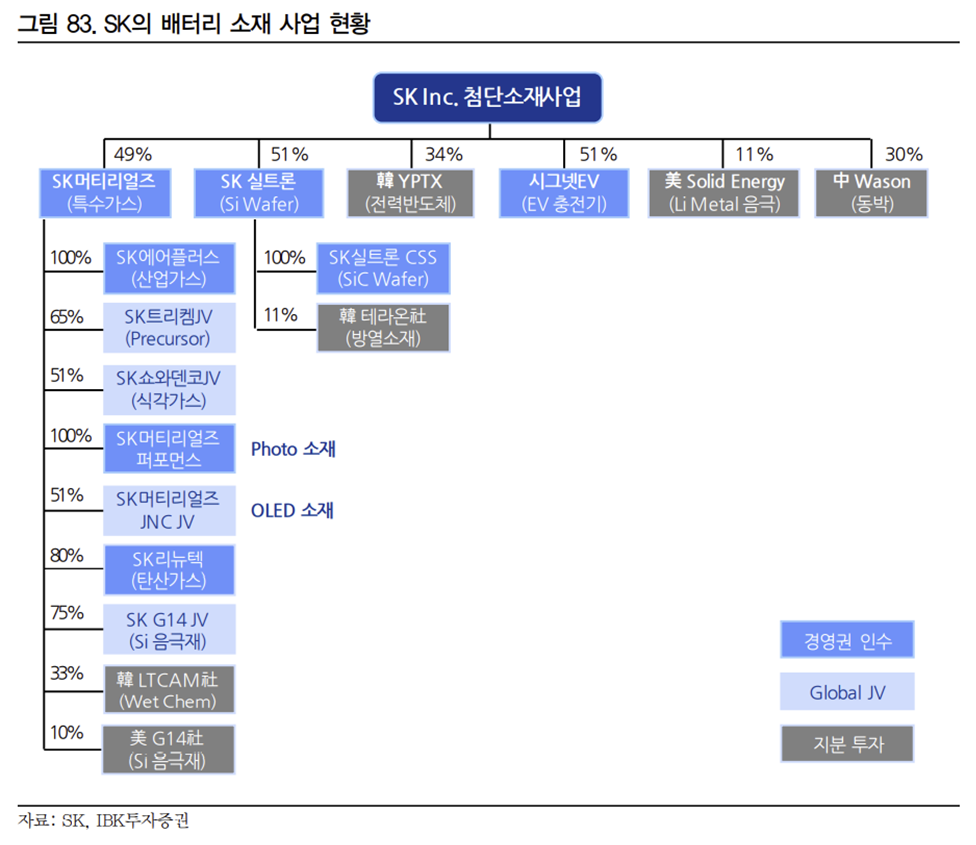

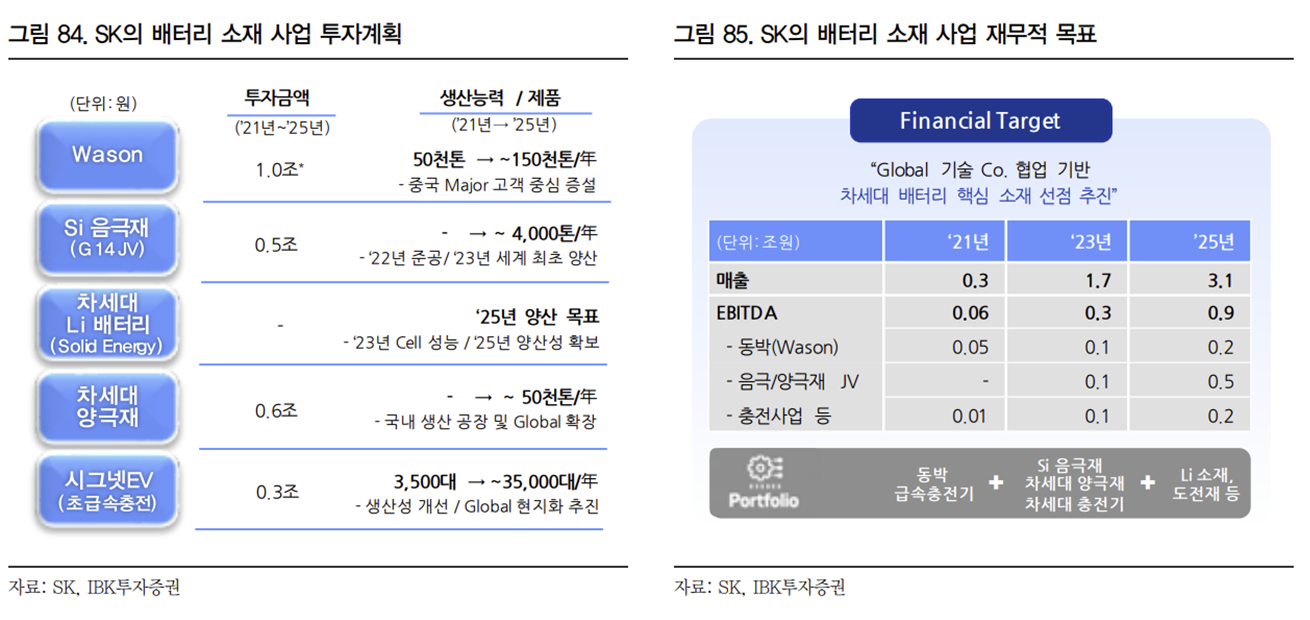

이외 대주전자재료(실리콘산화물), 한솔케미칼(실리콘음극재), SK머티리얼즈(실리콘음 극재)는 중국기업들이 가격과 물량 공세로 이미 확고히 자리를 잡은 기존 음극재보다 실리콘 음극재 등 차세대 제품 시장에 진출하고 있다. 현재 실리콘음극재를 생산하고 있는 업체는 중국의 BTR, 일본의 신에츠, 한국의 대주전자재료(LGES) 3개 업체뿐이다. 신규로 음극재 시장에 진입한 한국기업들의 경우 향후 양산능력만 입증된다면 한 국 배터리업체들과의 협력이 강화될 것으로 예상한다.

출처: IBK투자증권, SK, 대주전자재료, POSCO, 산업자료

뜨리스땅

https://tristanchoi.tistory.com/221

2차전지 산업 탐구: 배터리3사와 K양극재의 협력 확대

국내 주요 양극재 생산업체로는 포스코케미칼, 에코프로비엠, 엘앤에프, 코스모신소재, LG화학(첨단소재) 등이 있다. 글로벌 배터리 판매 확대에 따라 양극재 수요도 증가하며 국내 기업들은 앞

tristanchoi.tistory.com

https://tristanchoi.tistory.com/87

2차전지 기술 탐구: 음극재

1. 음극재의 중요성: 충전시간 리튬 배터리에서 양극활물질은 시대의 요구에 따라 다양하게 변화되어 왔다. 하지만 양극재에서 높은 에너지를 생성하더라도 이를 저장하는 장소인

tristanchoi.tistory.com

'자동차 산업' 카테고리의 다른 글

| 2차전지 기술 탐구: 전해질 시장 Update (0) | 2022.02.19 |

|---|---|

| 2차전지 기술 탐구: 분리막 시장 update (0) | 2022.02.19 |

| 2차전지 산업 탐구: 배터리3사와 K양극재의 협력 확대 (0) | 2022.02.16 |

| 2차전지 산업 탐구: 양극재 시장 update (0) | 2022.02.15 |

| 2차전지 기술 탐구: 양극재의 High Nickel(하이니켈) 채용 확대 (0) | 2022.02.15 |

댓글