1. 반도체 Cycle 회복 본격화

전방 산업의 수요 부진으로 2H22 반도체는 하락 Cycle에 진입했다. 고객사의 재고 조정에 따라 반도체 생산 업체 또한 강도 높은 공급 조절을 진행했다. 이에 2H23부터 수급 환경의 변화(초과공급 → 공급부족)가 시작됐다. 3Q23부터 고객 사들의 재고 정상화가 확인되고 있다. 다만 메모리 업체들의 재고는 3Q23 일부 감소하긴 했지만 여전히 높은 수준이다.

이에 메모리 공급사들의 공급 축소가 지속될 가능성이 더 높은 것으로 판단한다. 공급 축소가 가속화됨에 따라 2023년 말 기준 메모리 업체들의 재고는 10주 내외로 축소될 것으로 예상한다. 1Q24까지 공급 조절이 지속된다면 2H24부터는 공급자 중심의 시장 환경이 조성될 것으로 판단되며 메모리 업황의 회복이 본격화될 것으로 전망한다.

메모리 반도체 가격을 보더라도 DRAM 및 NAND 모두 상승세로 전환했다. 8~9월에는 현물가, 10월에는 고정가의 반등을 확인할 수 있다. 실제로 전방 고객사도 메모리 가격 인상 요구를 대체로 수용하고 있는 것으로 파악된다.

2H23 메모리 반도체 업황 반등과 함께 지연됐던 생산 업체의 Capa 증설이 진행될 것으로 전망한다. 이에 삼성전자 및 글로벌 고객사(Intel, Micron)의 인프라 투자에 따른 매출이 2024년에 본격 반영될 것으로 기대된다. 특히 삼성전자 P4 의 경우 4Q23부터 매출이 일부 인식될 것으로 예상한다.

2. HBM 수요 증가에 따른 수혜

2.1. 반도체 생산 업체의 HBM Capa 확대 노력

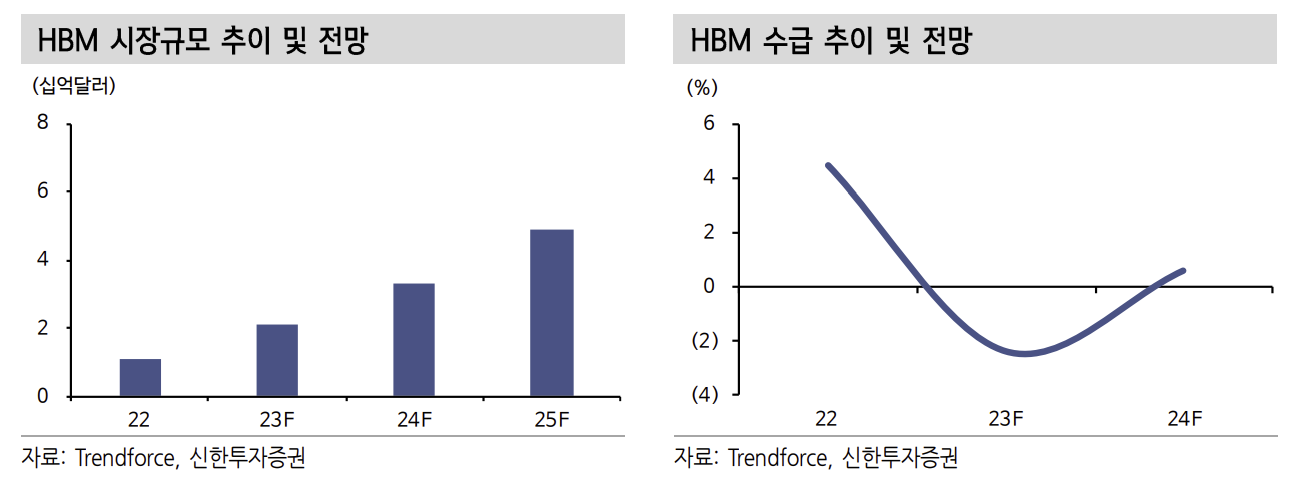

AI 수요 증가와 함께 H100과 A100에 필요한 CoWoS Capa는 여전히 수요 대비 부족하다. 이와 함께 HBM Capa 또한 여전히 공급 부족 상황이다. 이에 CoWoS PKG Capa 확대에 맞춰 HBM 요구 물량은 더욱 증가할 것으로 예상한다. 2023 년말 삼성전자와 SK하이닉스 HBM Capa는 각각 40K/월 수준을 상회할 것으로 예상된다. 2024년에도 HBM 중심의 Capa 증설이 계획되어 있으며, 2024년까 지 2배 이상의 Capa 확장이 나타날 것으로 보인다. 양사는 신규 투자보다 기존 라인의 전환 투자 및 후공정에 CapEx를 집중하고 있는 것으로 파악된다.

2.2. HBM CapEx 집행에 따른 HBM향 장비 수혜

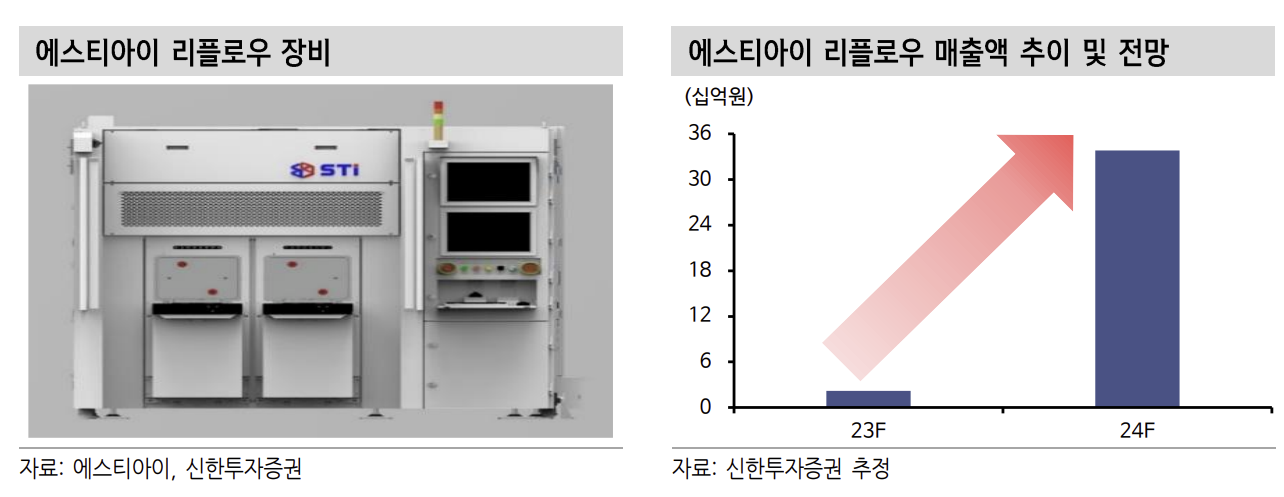

에스티아이의 경우 2023년을 시작으로 국내 메모리 생산 업체에 리플로우 장비를 납품하고 있다. 2023년 HBM3와 HBM3e에 요구되는 장비를 본격적으로 수주한 것으로 파악된다.

23~24년 이후에도 글로벌 AI 서버에 대한 수요 증가와 함께 HBM 시장의 고성장이 예상된다. 에스티아이의 경우 HBM 시장 확대에 따른 이중 수혜가 예상 된다. HBM 후공정에 요구되는 플럭스/플럭스리스 리플로우 장비에 대한 수요는 당연히 높아질 수밖에 없다.

에스티아이의 2024년 리플로우 장비 매출액은 338억원으로 전망 한다. 리플로우 장비는 주력 매출인 CCSS 장비 대비 수익성이 좋기 때문에 전사 수익성 개선도 기대해 볼 수 있다. 이외에도 HBM Capa 확대에 따라 일부 인프라 투자가 진행될 것으로 보인다. 관련 CCSS 장비 매출도 증가할 전망이다.

출처: 신한투자증권, 에스티아이, Trendforce

뜨리스땅

'반도체, 소.부.장.' 카테고리의 다른 글

| 반도체 전망: OSAT의 두 번째 레벨-업 (2) | 2024.01.24 |

|---|---|

| 온디바이스 AI에 의한 메모리 반도체 시장 훈풍 기대 (1) | 2024.01.01 |

| 2024 글로벌 AI 반도체 시장 전망 (1) | 2023.12.30 |

| 반도체 장비 기업: 에스티아이 - 23 4Q update (0) | 2023.12.29 |

| 한국이 AI반도체 개발 경쟁에서 이기는 법 (0) | 2023.12.27 |

댓글