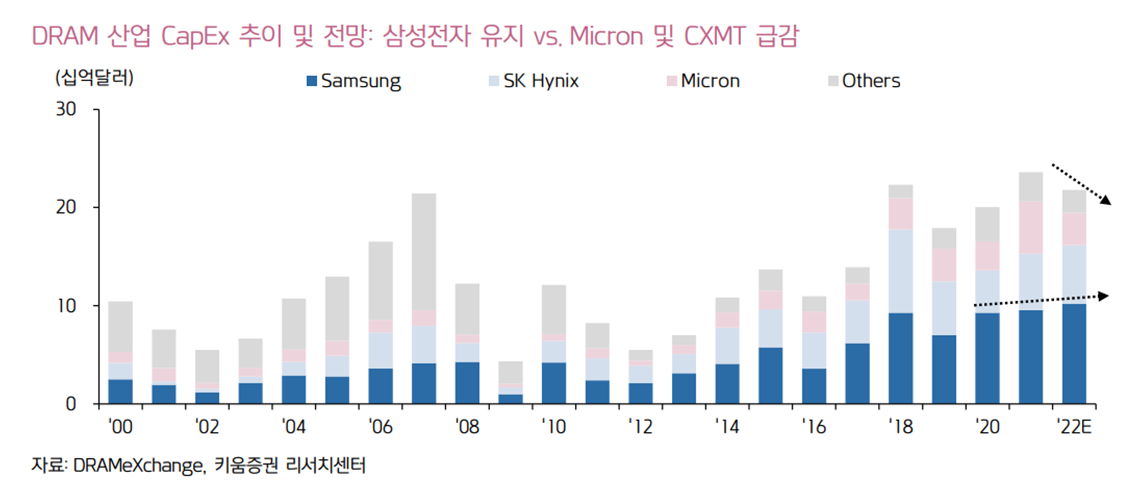

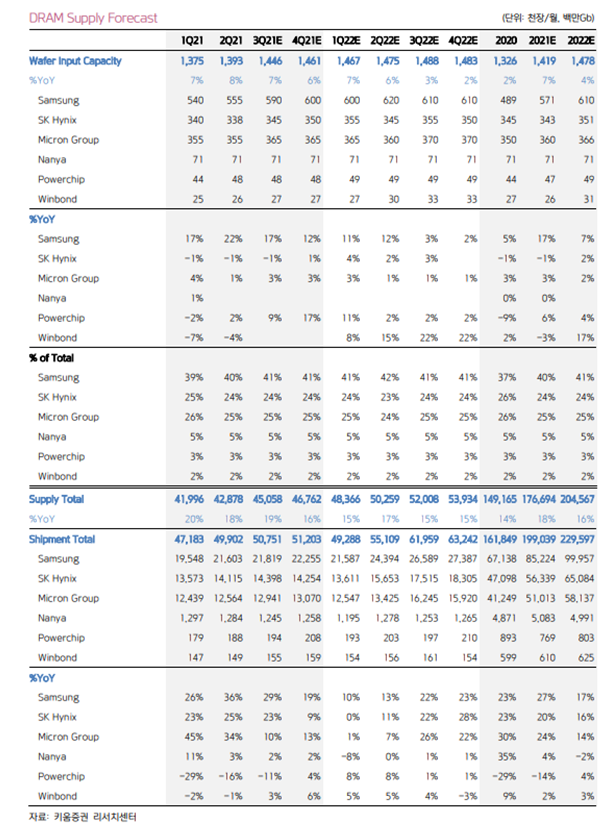

2022년 DRAM의 CapEx는 총 218억달러로 -8%YoY 감소할 전망이다.

이는 과거 2년치 평균인 218 억달러와 비슷한 수준으로, 'EUV 적용을 위한 단위당 투자 금액 증가'와 '삼성전자, SK하이닉스 등의 신규 공장 인프라 투자 비용'을 감안하면 결코 높은 수치가 아니다. 또한 EUV 도입을 위해 증가하는 삼성전자와 SK하이닉스를 제외하면, 나머지 업체들의 총 CapEx는 올해 대비 감소할 것으로 예상된다.

삼성전자

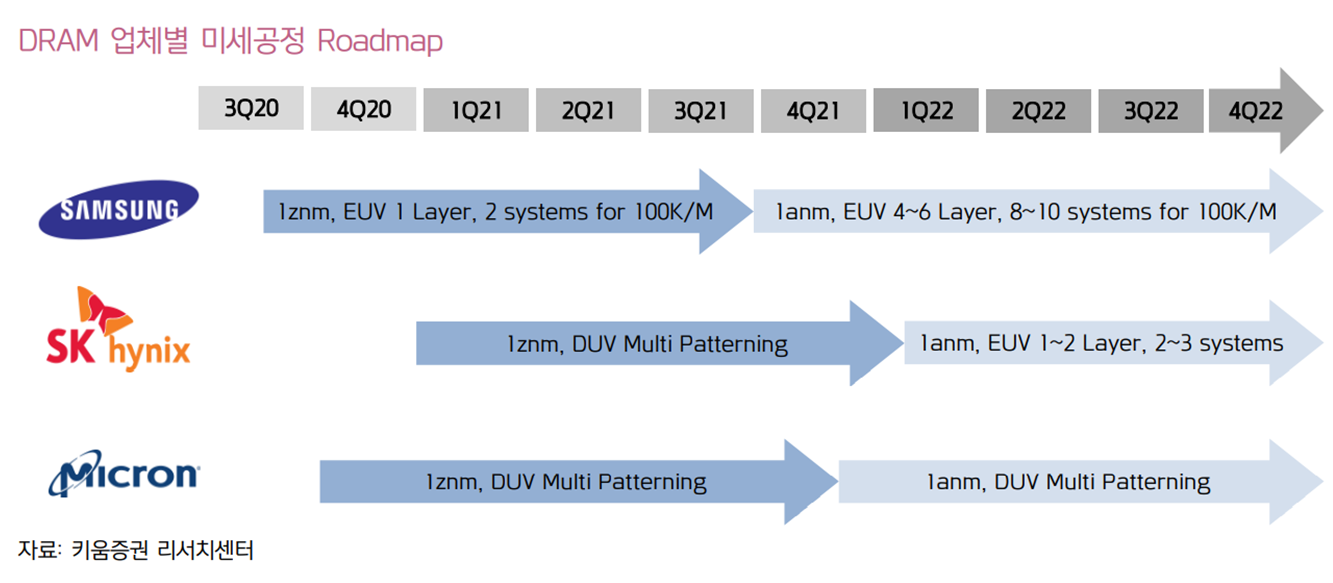

삼성전자는 'P2의 마지막 잔여 공간을 활용한 장비 투자'와 'P3 신규 가동 및 1anm 양산을 위한 R&D성 장비 투자', 'P4 신공장 건설 투자' 등에 집중할 것으로 예상된다. 또한 CIS 공급 과잉과 specialty DRAM의 공급 부족 등을 이유로 미뤄졌던 Fab 13의 공정 전환(DRAM → CIS)을 재개하고, 1anm(14nm) 양산 비중 확대를 위한 EUV 장비 입고도 지속할 것이다.

SK하이닉스

SK하이닉스는 M16 2차 클린룸 투자를 진행하고, M16과 Wuxi C2F 공장에 전공정 장비 투자를 진행 할 전망이다. 다만 용인 클러스터가 가동될 것으로 예상되는 2026년 전까지 M16 공장만으로 EUV 공정 투자를 버텨가야 하기 때문에, 일정 부분의 시장 점유율 하락을 받아들인 보수적인 투자 기조를 유지할 것이다. Wuxi 지역의 C2F 공장에 있는 여유 공간은 미국의 대중국 규제로 인해 EUV 장비의 사용이 어려울 수 있기 때문에, EUV를 사용하지 않는 1a nm 공정의 양산 준비도 진행될 것으로 예상된다. M16(EUV 적용 1anm)과 C2F(EUV 없는 1anm) 공장에 각기 다른 1anm 공정이 적용된다는 것은 결과적으로 DRAM의 net die 측면에서 불리하게 작용하기 때문에, 2022년 SK하이닉스로부터 나올 공급 증가율은 제한될 것이다.

Micron

Micron은 대만 A3 공장의 여유 공간이 넉넉치 않다. 2022년 상반기 중에 15K/월의 장비 투자만이 진행되고, 최대한 제품 및 공정 믹스 개선을 통해서 전방 수요에 대응할 것으로 예상된다. 1anm의 양산 속도가 당초 기대치를 넘어서고 있는 만큼, 1bnm가 mature될 것으로 보이는 2024년부터는 EUV 적용을 해야할 것으로 보인다. 이를 위한 신공장 건설 비용이 필요하고, 배당정책의 도입도 시작했기 때문에, DRAM 장비 투자에 있어서는 공급 업체 중 가장 보수적인 입장을 유지할 것으로 판단한다.

삼성전자의 1anm 공정은 1znm보다 EUV의 적용 layer 수가 급증하기 때문에, 단위당 필요한 EUV의 장비 수가 증가하게 된다. 1znm DRAM은 1개의 layer에 EUV 공정을 적용하고 있으며, 100K/월의 wafer input capacity 당 총 2대의 EUV 장비를 필요로 하는 것으로 파악된다.

1znm의 공정 비중이 2Q21 7% → 4Q21 17% → 4Q22 41%로 증가할 것으로 예상되는 만큼, 1znm 양산을 위해 4Q22까 지 필요한 EUV의 장비 수는 총 5대 정도로 계산된다. 1anm 공정은 총 5개의 layer에 EUV 공정을 적용할 것으로 보이고, 100K/월의 wafer input capacity 당 총 9대의 EUV 장비를 필요로할 것으로 추산된다.

1anm 공정 비중이 4Q22까지 20% 수준을 기록할 것으로 예상되는데, 이를 환산하면 내년 도 1anm 양산을 위한 EUV 장비의 필요 대수는 총 11대 정도일 것이다. 즉 삼성전자는 DRAM에 필 요한 EUV의 장비를 총 12~13대 정도 추가 구매할 필요가 있으며, 이를 CapEx로 환산하면 총 3.0~3.5조원 수준이다.

삼성전자의 DRAM 부문에 사용되는 연간 유지보수 비용과 EUV 장비 구매에만 연간 7~8조원의 CapEx가 필요하고, 추가 수요를 맞추기 위한 장비 증설 비용은 여기에 더해질 것이다.

삼성전자 DRAM 부문의 CapEx를 2020년 10.9조원 → 2021년 10.8조원 → 2022년 11.5조원 → 2023년 11.2조원으로 각각 전망한다.

CapEx 금액을 breakdown 해보면, 유지보수 비용 5조원/년과 EUV 장비 도입 비용 3~4조원/년을 제하면, 매년 30K/월 수준의 신규 장비 증설이 진행될 것이다. 그러나 2022년부터 DDR5가 양산되면 현재의 DDR4 대비 -15% 수준의 net die 감소(동일 공정 기준) 가 발생되기 때문에, 연간 30K/수준의 투자는 DDR5 양산으로 인한 capacity loss(삼성전자 DRAM Capcity 600K/월 x 15% = 90K/월)를 보완하는 정도에 그치는 수준이다.

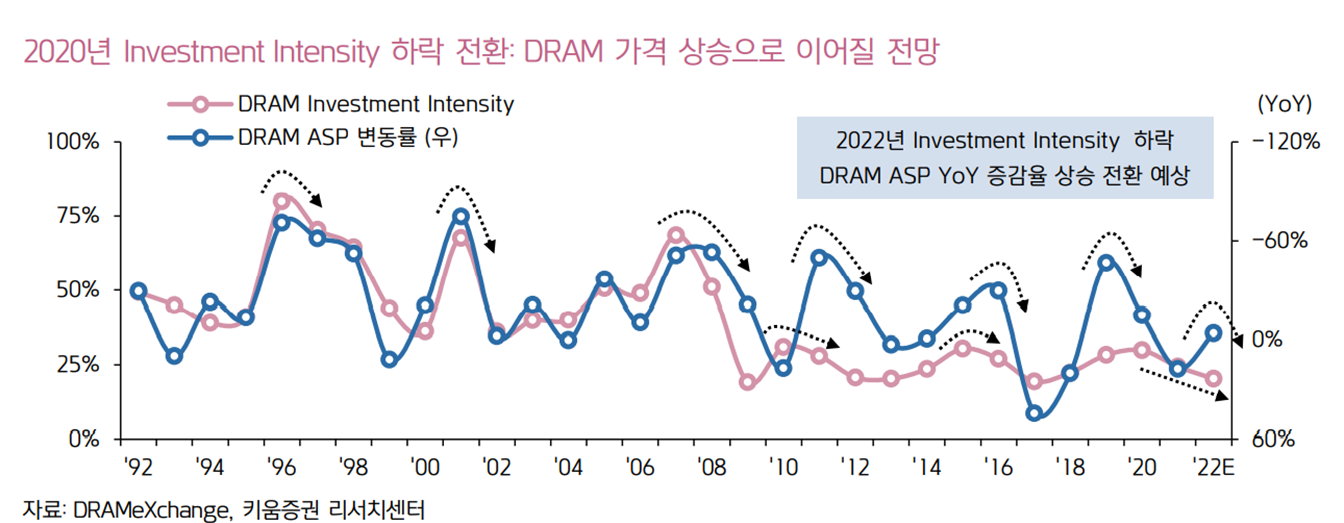

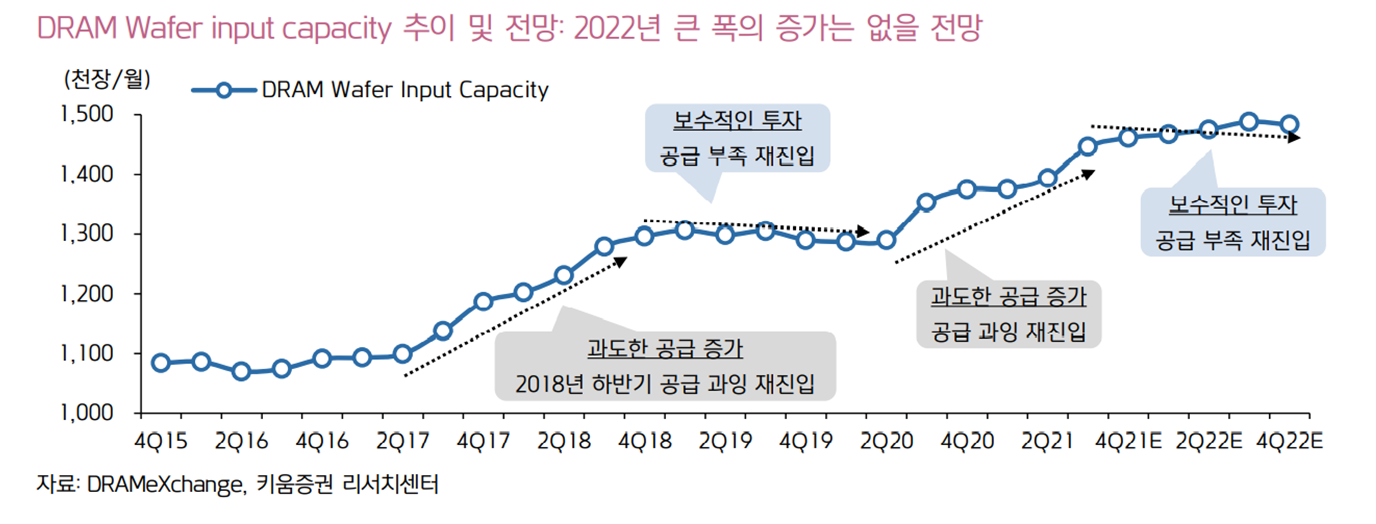

역대 최저치로 낮아질 것으로 예상되는 DRAM의 Investment Intensity도 2022년 공급 부족 재진입 가능성이 높음을 시사하고 있다. 2022년 DRAM 매출액 대비 설비투자(Investment Intensity)는 사상 최저 수준인 20% 로 낮아질 전망이며, 절대 투자 금액도 전년 대비 -8%YoY 감소할 것으로 파악된다. 이는 2023년의 DRAM 공급 증가율도 2022년 대비 낮아진다는 것을 뜻한다. 아래 그림에서 볼 수 있듯이 지난 20여년 동안 DRAM 의 Investment Intensity가 감소한 해에 DRAM의 가격 하락 폭이 확대됐던 전례는 드물었다.

또한 DRAM의 Investment Intensity가 저점을 형성했던 당해 및 이듬해에는 공급 증가율이 둔화되며 DRAM 산업의 호황이 어김없이 나타났다. 따라서 당사는 2022년 DRAM 산업에 대해 제한적인 공급 증가와 수급 개선, 가격의 상승 전환을 전망하며, 업황의 본격적인 개선 시점도 시장의 일반적 예상 대비 빠른 2Q22일 것으로 판단하고 있다.

출처: DRAM익스체인지, 키움증권

뜨리스땅

'반도체, 소.부.장.' 카테고리의 다른 글

| 반도체 기술 탐구: 인텔 vs. AMD 서버용 CPU (0) | 2022.02.07 |

|---|---|

| 반도체 시장 전망: 2022년 DRAM 수요 전망 (0) | 2022.02.07 |

| 반도체 기업 탐구: 주목받는 후공정 기업 (0) | 2021.07.15 |

| 반도체 기술 탐구: 후공정의 중요성 확대 (0) | 2021.07.14 |

| 반도체 기술 탐구: 파운드리 (0) | 2021.07.13 |

댓글