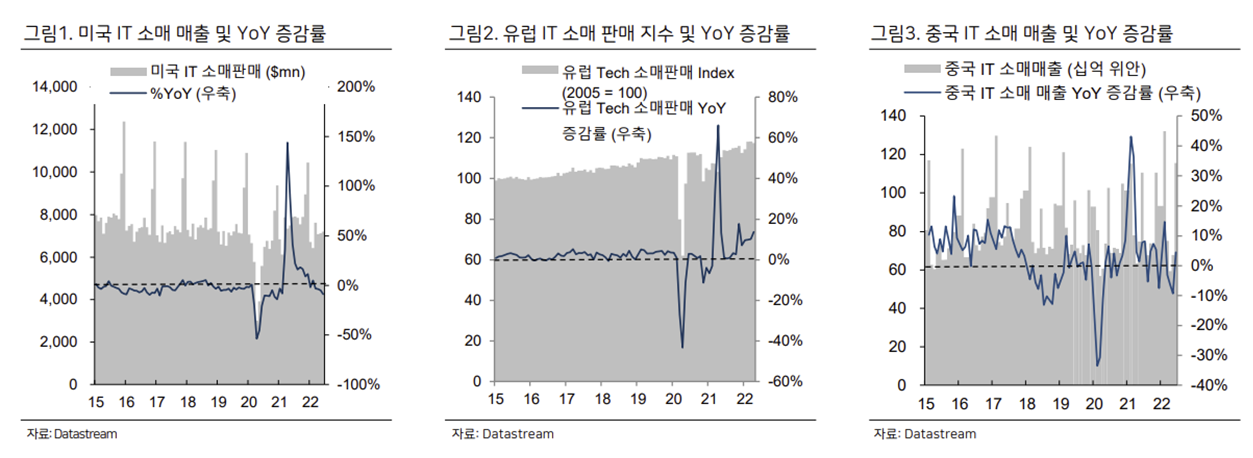

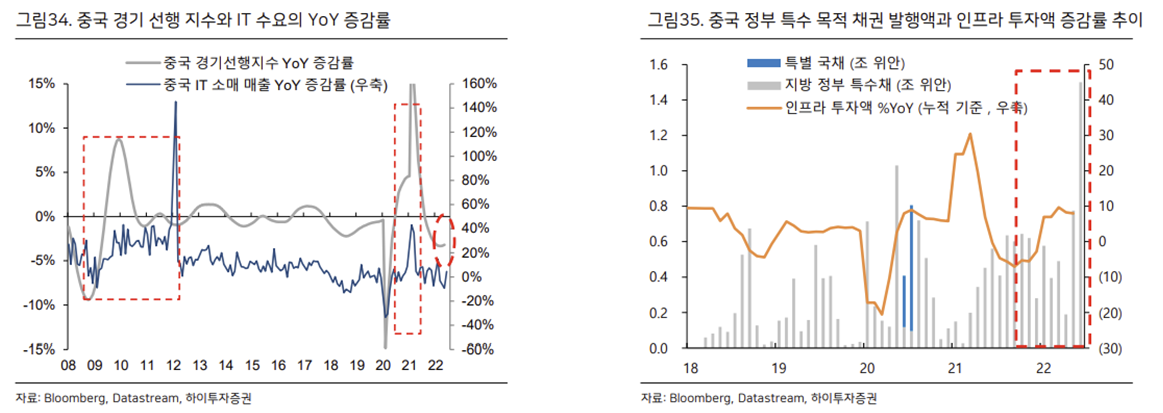

지역별 IT 수요 현황: 중국 IT 수요 증감률의 상승 반전

– 미국 IT 소매 매출 YoY 증감률은 6월에 -8.7%로5월의 -4.9%에서추가 하락. 경기 둔화와 Inflation의 영향 지속 중

– 3월부터 6월까지의 유럽 소비자 신뢰지수가 코로나19 발생 직후 수준으로 크게 하락했

으나 유럽 IT 소매 판매 지수 YoY 증감률은 4월에 +14%를기록해 여전히 양호

– 중국 6월 IT 소매 매출 YoY 증감률이 전월의 -9.3%에서+4.5%로크게 반등

– 도시 봉쇄 해제 효과가 일부 나타났을 가능성이 있으며 중국 IT 수요 증감률의 반등이 추세적임이 확인될 경우 주가의 본격 반등도 동반될 가능성이 높음

CY22 DRAM 수요 Forecast: 큰폭의 IT Set 수요 둔화 발생 중

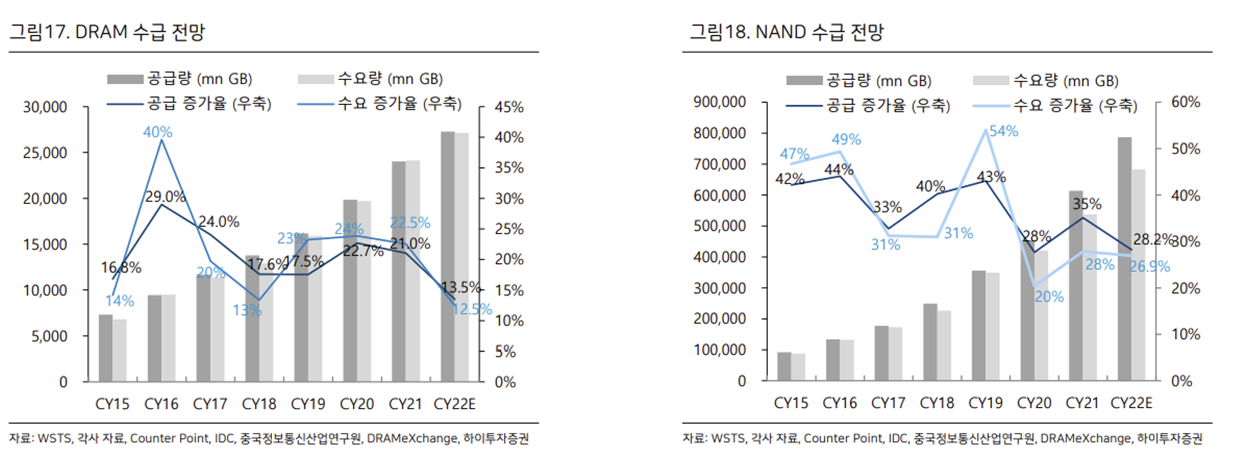

– WSTS의 통계에 따르면 CY21전세계 DRAM 수요 증가율은 22.5%

– 경기 둔화와 함께 공급망 차질, 러시아-우크라이나 전쟁, 중국 도시 봉쇄 효과가 더해지며 예상보다 IT Set 출하 악화가 더 빨리 나타나고 있음

– CY22 DRAM 수요 증가율 전망치를 1H22의 PC, 스마트폰, Server 출하 둔화와 함께 3Q22 이후의 회복 가능성까지 반영하여 기존의 18.3% 에서 12.5%로하향 조정

– 2Q22현재 PC,스마트폰, 서버 부문에서 메모리 반도체 수요가 크게 악화되고 있는 상황으로 판단됨

PC: CY22 출하량 증가율 전망치를 -19.2%로 추가 하향

– 대만 노트북 ODM Big 5의 6월 출하량은 15.1백만대로 MoM +31%,YoY-9%의증감률을 기록해 전월 대비 개선

– 그러나 2Q22 출하량은 36.0백만대에 그쳐 QoQ -14%, YoY -21%의 극도로 부진한 증감률 기록. 기존 가이던스 QoQ, YoY 증감률 -8%, -16% 대비 부진

– 3Q22이후에는 1H22에도시 봉쇄 등으로 눌렸던 출하량의 회복이 나타날 수 있으나 회복 강도는 약할 것으로 예상됨

– 연초에 제시된 CY22출하량 증감률 가이던스는 -1 ~ -2%이었으나 당사는 1H22의부진과 2H22의회복 지연을 반영해 -17.7%로하향 조정

– Desktop PC의 출하는 노트북보다 더욱 부진한 것으로 나타나고 있음. 올해 Desktop PC 출하 증가율을 -25%로 하향 조정하고 이를 반영한 CY22전체 PC출하량 증가율 신규 전망치는 -19.2%로최근 전망치 -9.2%에서추가 하향

스마트폰: CY22 출하량 증가율 전망치를 -4.4%로 하향

– 5월 중국 시장 스마트폰 출하량 YoY 증감률은 3월의 -40%, 4월의 -34%에서 -9%로 크게 개선. MoM으로도 16% 증가했으며 중국 내 스마트폰 생산 시설의 봉쇄 해제 효과로 생산, 출하의 회복이 나타나고 있는 것으로 판단됨

– 중국 시장에서는 CY21 10월 이후 CY22 1월까지 27.7백만대의 재고가 발생했으며 2월에는 출하 급감에 따라 9.2백만대의 재고 축소가 나타났고 3월부터 5월까지는 재고 수준이 유지되고 있는 것으로 보임. 도시 봉쇄의 본격 해제가 발생할 경우 1H22에 눌렸던 중국 스마트폰 수요의 회복도 일부 나타날 수 있을 것으로 기대됨

– 5월 전세계 스마트폰 실판매량은 96백만대로 YoY 증감률이 -10%를기록해 1Q22YoY 증감률과 동일

– 당사는 1H22의 부진과 2H22의 소폭 개선 가능성을 반영하여 CY22 스마트폰 출하량 증가율 전망치를 기존의 +3.3%에서 -4.4%로 하향 조정하 며 스마트폰 부문에서의 DRAM 수요 증가율 예상치도 기존의 +19.8%에서+11.4%로하향

Server: CY22 출하량 증가율 전망치 +4.7%를 유지함

– 7월 6일 집계된 FY22 Capex YoY 증감률 전망치는 3월 24일 집계치 14.6%에서 16.1%로 소폭 상승. 중국 IDC 업체들의 FY22 Capex 전망치가 하향된 반면 미국, 특히 Amazon의 Capex전망치가 상향되며 전체적으로 소폭 증가

– 극심한 경기 부진을 감안 시 중국 IDC업체들의 Capex전망치 둔화는 당연한 결과이며 FY21실사용 Capex도당초 예상치보다 크게 저조했음

– FY21Capex를반영한 CY21전체 서버 출하량 증가율은 +6.7%이며, FY22 IDC업체들의 Capex증가율 전망치가 하락한 점은 우려 요소

– 대만 서버 ODM 업체들에 따르면 1Q22의 서버 출하량은 QoQ 2~3% 증가했고 2Q22에는 전분기 수준에 그칠 것으로 보임. 3Q22 예정이었던 SapphireRapids의 출시는 올해 말, 내년 초로 추가 연기. 단 당사의 이미 낮았던 기존 CY22서버 출하 증가율 전망치 +4.7%를유지함

– CY22전체 DRAM 내 DDR5 수요 비중은 15%수준으로 전망되었으나 Intel SapphireRapids의출시 연기에 따라 10%이하로 하락 예상

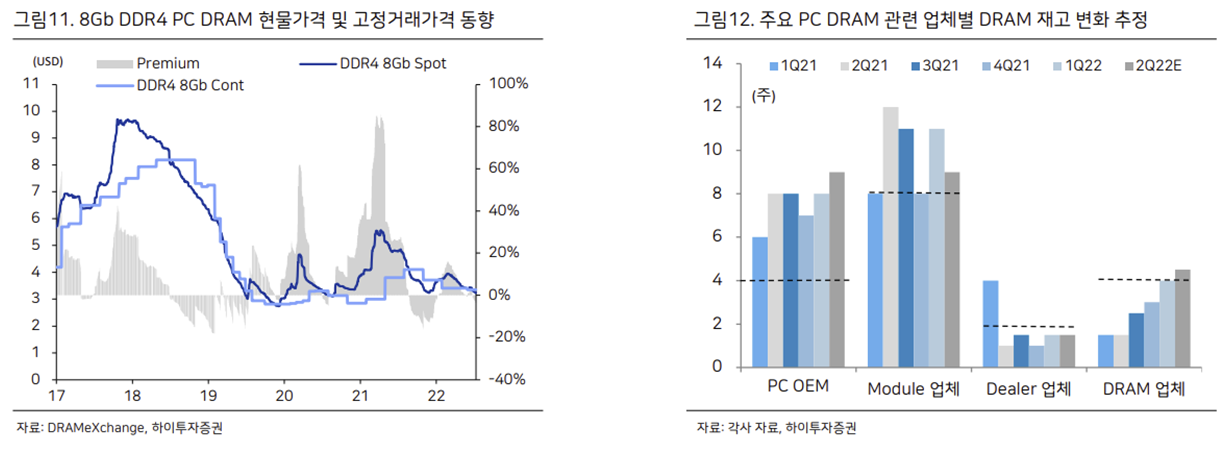

현물가격 지속 하락 예상

– 현재 현물시장에서는 공급과 수요가 모두 적으나 1H22의PC,스마트폰 출하 부진에 따른 수요 둔화로 가격 하락이 이어지고 있음

– 시장 소식에 따르면 PC, 스마트폰 부문에서 메모리 반도체 수요 둔화가 이미 발생 중이며 일부 고객 들이 재고 증가에 따라 2H22 반도체 구매량을 당초 계획보다 축소할 것으로 알려져 있음

– 대만 모듈 업체들의 1Q22 말 현재 DRAM, NAND 재고는 10~12주, 12주 이상 수준으로 CY21말 기준 8주에서 증가. 동 업체들은 재고를 8~9주 수준까지 축소할 계획이므로 이에 따라 현물가격의 하락 지속 가능성이 높음

– 현재 대만 모듈 업체들은 중국의 CXMT, YMTC로부터 DRAM, NAND 칩을 구매해 모듈로 만들고 이를 중국 시장에 되파는 사업을 2019년부터 진행 중. 단 미국의 중국 향 최신 장비 공급 제한 정책에 따라 향후 성장성은 제한적

고정거래가격 전망: 2H22 가격 낙폭은 기존 예상을 상회할 듯

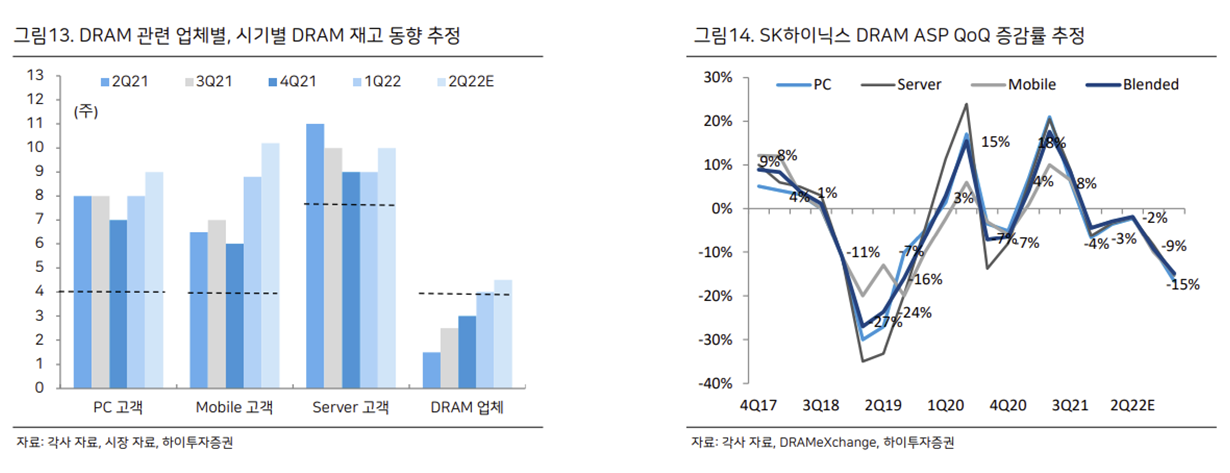

– 2Q22 DRAM ASP는 소폭 하락할 것으로 판단되며 현물가격 하락 지속과 고객 재고 증가에 따라 3Q22 이후에도 고정거래가격의 하락세가 유지 될 가능성이 높음

– 2Q22 NAND 고정거래가격은 한자리수대 초중반 상승. 대만 모듈 업체 및 반도체 업체 들에 따르면 Controller 부족으로 강세였던 SSD 수요가 최근 둔화되고 있어 3Q22부터가격 하락 개시 예상

– 3Q22이후 업황과 관련해 2Q22반도체 업체들의 출하량 증가율이 가이던스를 하회한 것은 업계 재고의 증가를 의미

– 향후 반도체 업체들은 출하량 목표를 달성하기 위해서는 가격을 대폭 인하해야 하고, 가격 낙폭을 완화시키려면 출하량을 크게 줄여야 할 것임

– 단 반도체 업체들의 재고 증가는 고객들의 재고 감소를 의미하며 이는 업황 회복을 위해 필수적으로 거쳐야 할 과정임

CY22 DRAM 수요 증가율 하락 예상

– CY21의DRAM 수요 증가율은 Untact 수요 강세에 따라 PC,서버 위주로 성장해 22.5%기록

– 현재 경기 둔화에 더해 공급망 차질, 러시아-우크라이나 전쟁, 중국 도시 봉쇄 효과가 더해지며 예상보다 IT Set 출하 둔화가 더 빨리 나타나고 있음

– CY22 DRAM 수요 증가율 전망치를 1H22의 PC, 스마트폰, Server 출하 둔화와 3Q22 이후의 회복 가능성을 반영하여 18.3% -> 14.0% -> 13.3%로추가 하향함

– CY22의수요 증가율 예상치 13.3%는CY15,CY18의14.2%및 13.4%이후 가장 낮은 수치임

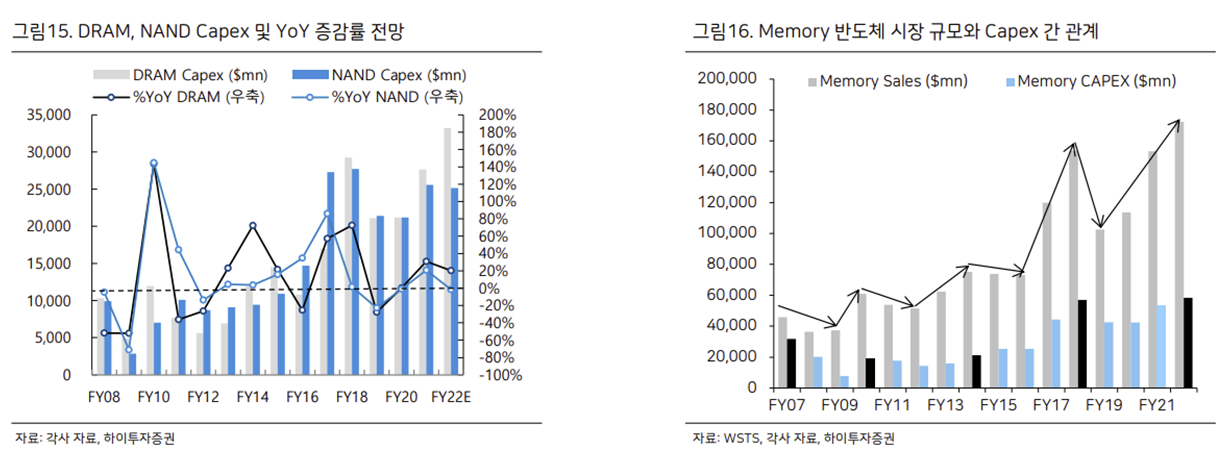

FY22 Memory 반도체 Capex는 전년 대비 소폭 증가

– 각 업체들의 발표를 종합하면 FY22DRAM Capex는 전년 대비 20%증가, NANDCapex는2%감소하는 332억달러와 251억달러를 기록할 전망임

– FY22전체 메모리 반도체 Capex는 583억달러로 전년 대비 10%증가할 것으로 예상됨

CY22 Memory 반도체 출하 증가율은 크게 하락하기 어려울 듯

– 삼성전자는 FY21에 DRAM 70K, NAND 65K 투자를 실시해, DRAM, NAND Capex를 각각 15조원, 13조원 사용한 것으로 보임. FY22 Memory Capex는 30조원으로 전년 대비 약 2조원 증가 예상. DRAM 30K, NAND 10K 증설에도 불구하고 Inflation 영향, 라인 건설 비용 상승에 따라 Capex증가

– SK하이닉스는 FY21에 DRAM 30K, NAND 20K 투자를 실시해 DRAM, NAND Capex를 각각 8.6조원, 4.8조원 사용한 것으로 보임. FY22 솔 리다임 제외 Memory Capex는DRAM 40~45K,NAND20K증설에 따라 16조원으로 전년 대비 약 2.6조원 증가 예상

– FY21에 98억달러의 Capex를사용한 Micron은올해 110~120억달러로 상향

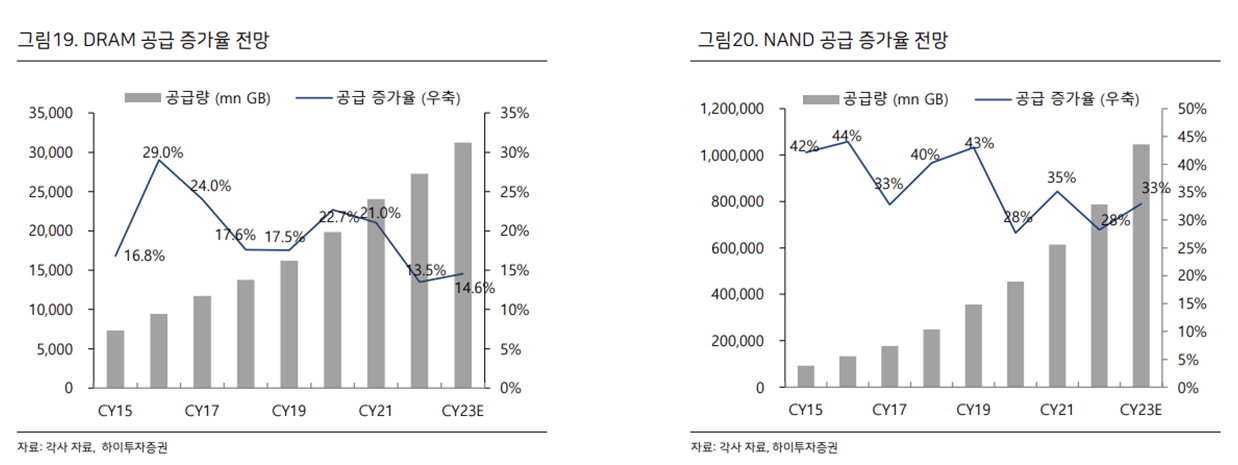

– FY21 대비 소폭 증가하는 FY22 Capex와 반도체 투자 효율 하락 추세를 감안 시, CY22 DRAM, NAND 공급 증가율이 CY21 대비 증가하기는 어려우나 대폭 하락할 가능성도 낮은 것으로 판단됨

2H22 공급 과잉 심화 예상

– CY21의Capex증가와 경기 둔화 및 공급망 교란에 따라 CY22에는메모리 반도체 업황이 둔화 중인 것으로 판단됨

– CY22 DRAM 업계 자체 예상 당초 공급 증가율은 18.7% (삼성전자 19%, SK하이닉스 18%, Micron 17%, CXMT/난야/윈본드 등 기타 29%) , 수요 증가율은 12.5%로공급 과잉 전환

– CY22 NAND업계 자체 예상 당초 공급 증가율은 34.1%로수요 증가율은 26.9%를크게 상회. 2H22부터업황 둔화 가시화

– 단 반도체 업체들의 실적에 반영될 CY22 출하 증가율은 고객들의 주문 및 재고 축소에 따라 당초 자체 공급 증가율 전망치를 크게 하회하는 DRAM 13.5%, NAND28.2%로추정되며 이는 곧 반도체 업체들의 재고 증가를 의미함

CY23 Memory 반도체 업황은 공급 제약으로 우려만큼 나쁘지는 않을 듯

– CY23 업계 DRAM 생산 증가율은 1B 나노 공정 전환의 어려움과 신규 Capa 증설 지연에 따라 10% 수준에 불과할 전망 (삼성전자 한자리수대 중반, SK하이닉스 10%대초반, MU10%대초중반)

– 1B 나노 공정은 이전 공정 대비 매우 큰폭의 변화가 있으므로 이에 따른 라인 재배치 및 비용 증가가 불가피. 미세공정 전환에 따른 Wafer 당 칩 수 증가율도 과거보다 하락할 것으로 예상됨

– 반도체 업체들이 신규 라인 인프라 투자를 진행 중이나 Inflation효과, 규제 영향, 장비 반입 지연 등에 따라 당초 계획보다 양산 시기가 지연될 듯

– CY23 DRAM, NAND 출하 증가율은 CY22에 증가할 전망인 반도체 업체들의 재고를 감안 시, 생산 증가율보다는 다소 높은 10%대 중반, 30% 대 초중반 수준일 것으로 추정됨. 공급 제약에 따라 CY23메모리 반도체 수급이 우려만큼 크게 악화되지는 않을 가능성이 존재함

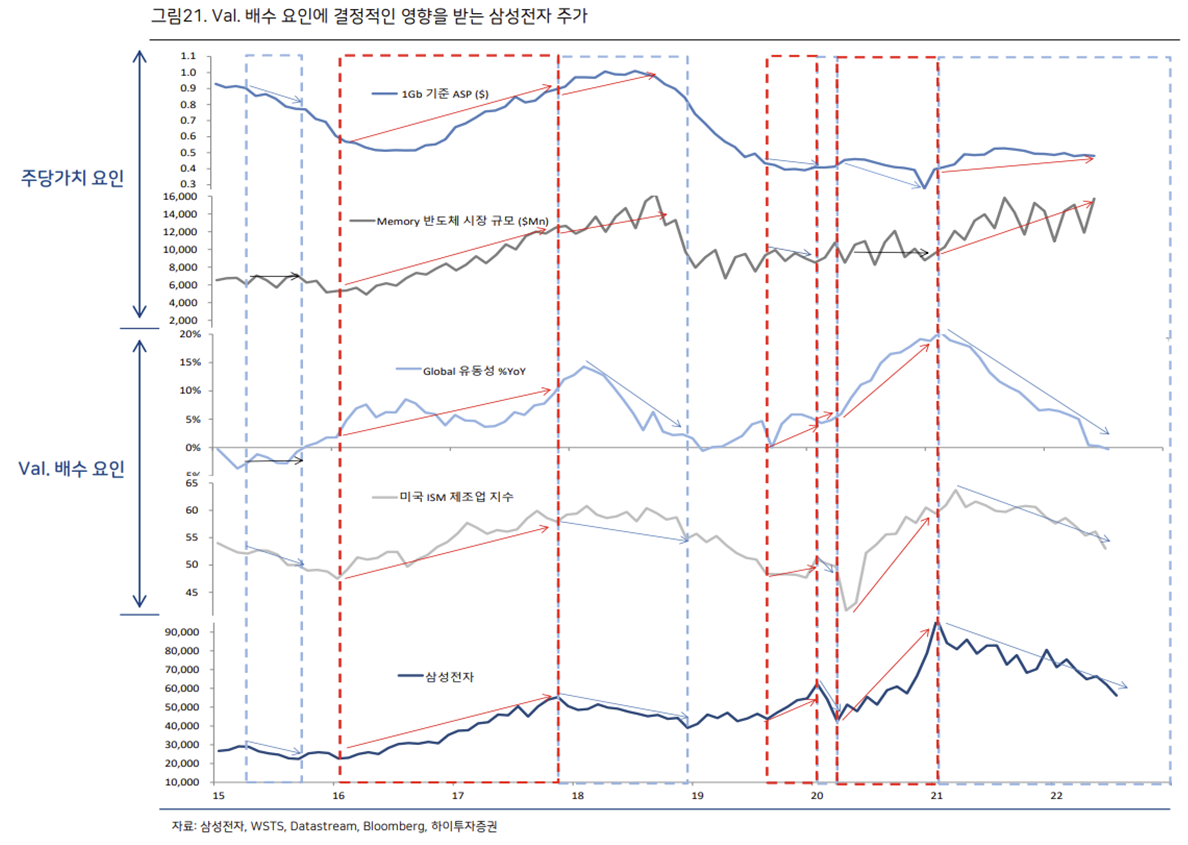

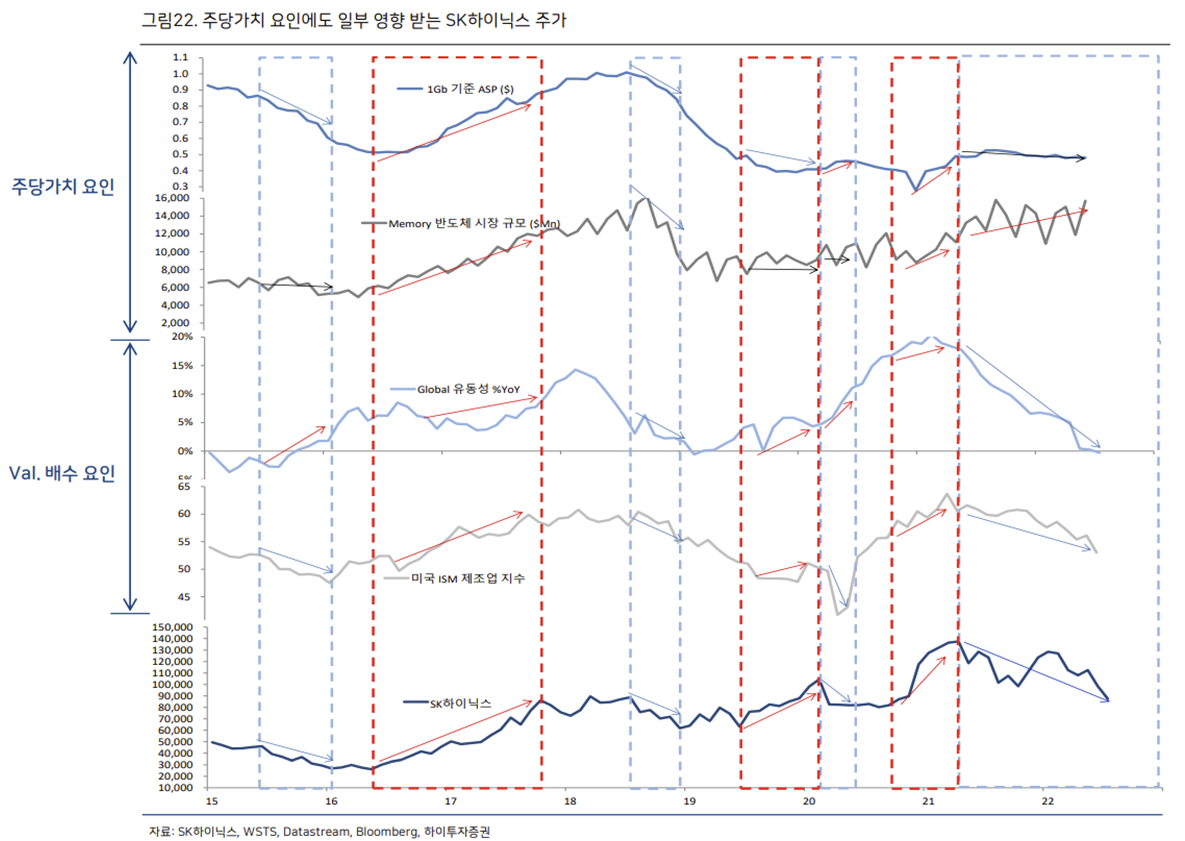

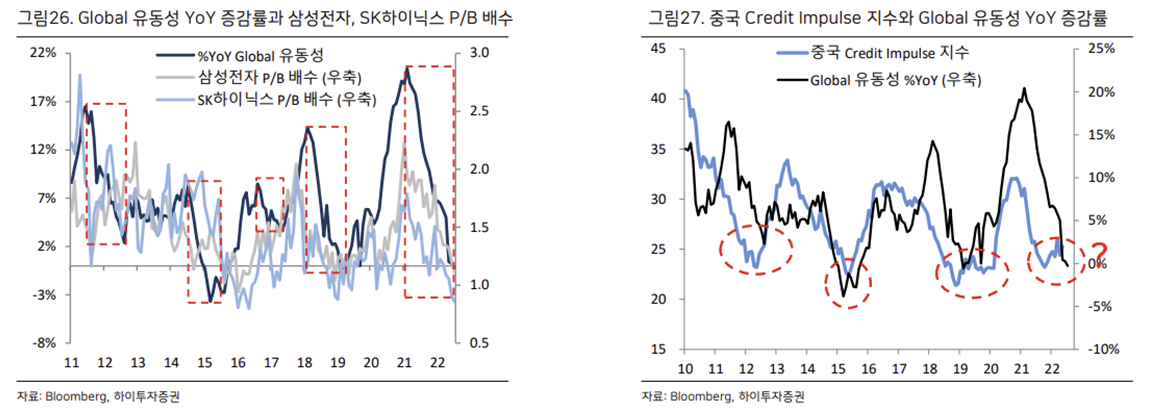

주가가 업황을 선행하는 것이 아니고, 업황을 선행하는 경기 선행 지표와 동행

– Memory 반도체 시장 규모 (업황)는 Global 유동성 YoY 증감률, 미국 ISM 제조업 지수, 중국 CreditImpulse 지수처럼 향후 Macro 경기 및 수요를 선행하는 지표 (Valuation지표) 들을 역사적으로 6개월 이상 후행 해왔음

– 반도체 주가가 향후 6개월 이후의 업황 및 업체 실적을 선행하는 것으로 해석하는 시각이 있으나 이는 결과적으로 나타나는 현상일 뿐임. 반도체 주가는 향후 6개월 이후의 반도체 수요와 업황을 미리 알려주는 경기 선행 지표 (Valuation지표) 들과 동행하는 것임

– ‘미국 정부의 긴축 강도 Vs 중국 정부의 경기 부양 강도’에 따라 경기 선행 지표들이 크게 변하고, 이를 후행하며 반영하는 3Q22 이후 반도체 업황과 실적 역시 커다란 차이를 보일 것임

Global 유동성 YoY 증감률과 Val. 배수

– 삼성전자, SK하이닉스 Valuation 배수와 동행해온 글로벌 유동성 YoY 증감률이 CY21 2월 (+20%) 이후의 하락 추세를 CY22 7월 현재 (-0.3%)까지지속 중

– CY21 2월부터의 반도체 주가 하락은 반도체 가격과 업체 실적의 상승에도 불구하고 Global 유동성 YoY 증감률의 하락과 동행한 Valuation 배수의 하락에 기인한 것으로 판단됨

– 당사는 Global유동성 YoY 증감률의 상승 반전이 일어날 경우, 반도체 주가의 추세적 상승이 가능할 것으로 전망하고 있음

– 중국 CreditImpulse 지수의 상승에 의한 Global 유동성 증감률의 반등을 기대해볼 수 있으나 미국의 Inflation 상승에 따른 고강도 금리 인상 과 QT를 감안 시 Global유동성 증감률의 하락이 당분간 지속될 가능성이 높은 것으로 전망됨

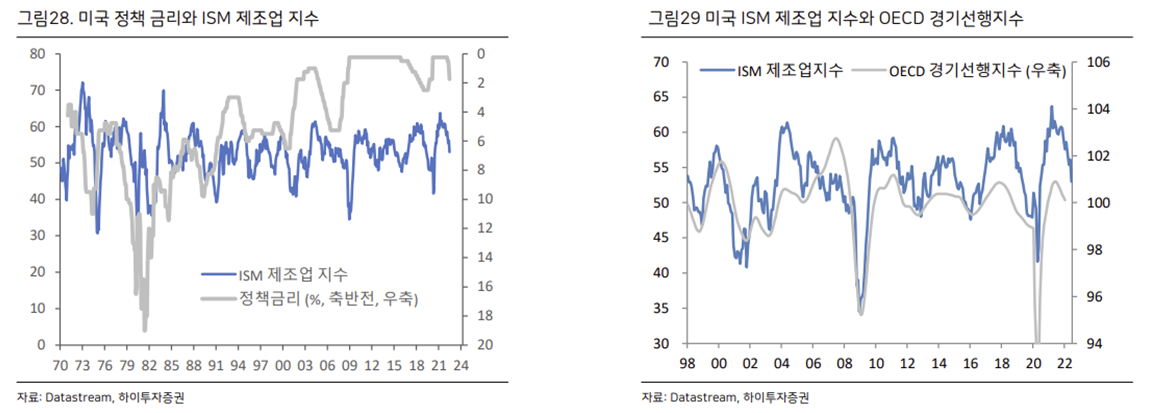

미국의 고강도 금리 인상 전망에 따라 경기 Crisis 우려 발생 중

– Inflation 지속에 따라 미국 FED의 금리 인상 강도가 심화되고 이에 따른 ISM 제조업 지수의 급락과 일반적인 다운싸이클 이상의 경기 악화가 발생할 수 있다는 우려가 나타나고 있음

– 미국의 정책 금리와 ISM 제조업 지수는 역사적으로 반비례 동행 관계에 있으며 ISM 제조업 지수는 OECD 경기선행지수와 비례 동행 관계를 형성해왔음

– 즉 미국의 급격한 금리 인상이 지속될 경우, 경기 선행 지표인 ISM 제조업 지수 및 미국, 유럽을 포함한 OECD 국가들의 경기 급락이 나타날 가 능성이 높다는 의미임

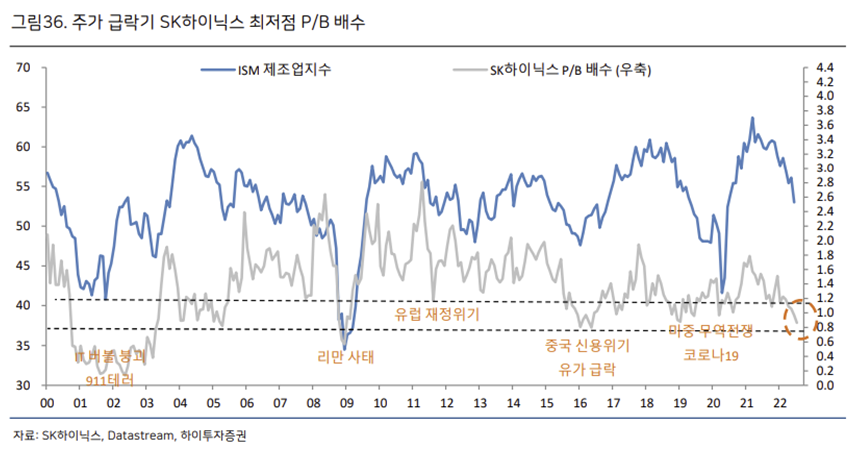

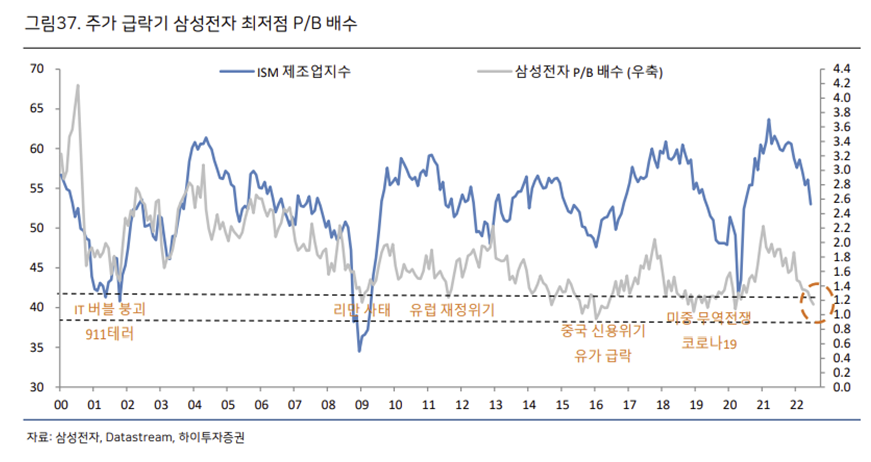

– 미국 ISM 제조업 지수는 다운 싸이클에서 보통 40~48 사이에서 바닥 형성. 이번 싸이클에서 동 지수는 고점 63.7에서 6월 현재 53.0까지 하 락한 상황

미국의 완화적 금리 인상과 ISM 제조업 지수의 소폭 하락이 필요함

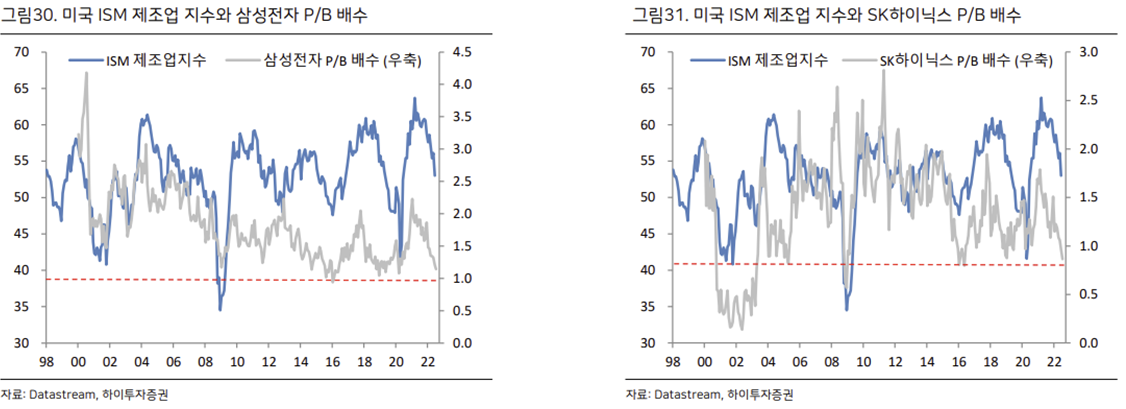

– OECD의 IT 업계에 중간재를 공급하는 한국 반도체 업체들의 Valuation배수 역시 ISM 제조업 지수와 역사적으로 유사한 흐름을 보여왔음

– 따라서 미국의 급격한 금리 인상은 ISM 제조업 지수의 급락을 이끌고 한국 반도체 주가 및 Val.배수에 강력한 하방 압력을 행사할 것임

– 미국 ISM 제조업 지수는 6월에 예상치를 하회한 53.0를 기록해 전월의 56.1에서 하락했으며 미국의 금리 인상 강화를 감안 시 당분간 하락 세를 지속할 전망임

– Inflation 우려 및 미국의 고강도 금리 인상이 지속될 경우, ISM 제조업 지수 급락에 따라 이미 역사적 저점 수준까지 하락한 한국 반도체 Val. 배수를 추가 하락 시킬 가능성이 있음

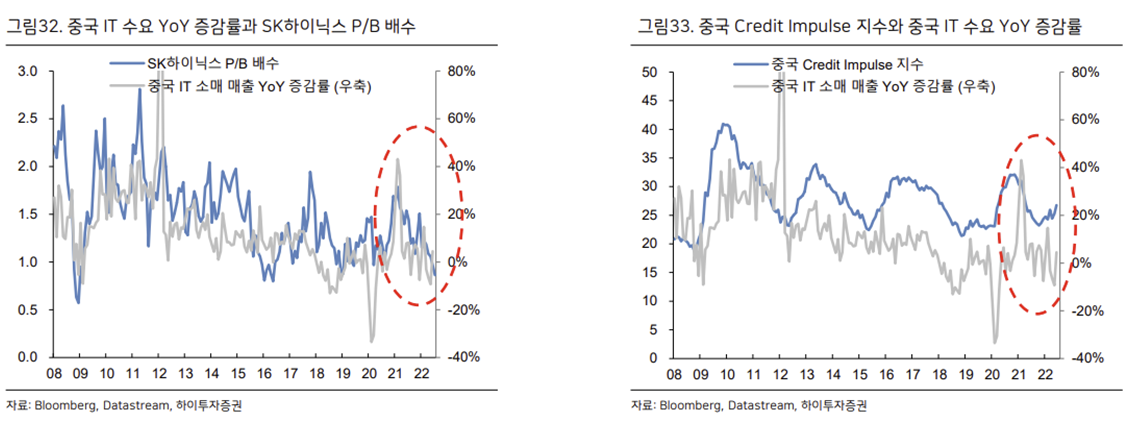

희망은 중국의 경기 부양과 IT 수요의 회복

– 단 한국 반도체 주가는 미국보다 중국의 IT 수요에 더 큰 영향을 받고있는 것으로 보임

– CY21 3월부터 10월까지 메모리 반도체 주가는 미국 AMD, Nvidia의급등에도 불구하고 중국 IT 수요 증감률의 하락에 따라 매우 부진했음

– 현재 반도체 업황의 가장 큰 우려 사항인 중국 IT 수요의 강도는 역사적으로 중국 CreditImpulse 지수와 비례

– 중국 정부의 경기 부양에 따라 CY21 10월 (23.2)을 저점으로 상승하기 시작한 CreditImpulse 지수는 6월 (26.8)까지 상승 중임. 이에 더해 도시 봉쇄 일부 해제 효과에 따라 중국 IT 수요 증감률도 6월에 반등한 상황임

중국 정부의 강력한 경기 부양 필요

– 중국 정부의 강력한 경기 부양은 중국 CreditImpulse지수 및 IT 수요 YoY 증감률의 상승을 이끌고 중국 IT 수요에 큰 영향을 받아온 한국 반도 체 주가에도 매우 긍정적인 영향을 미칠 것으로 판단됨. 지난 CY08과 CY20에 있었던 중국의 경기 부양은 중국 경기선행지수 및 IT 수요 YoY 증감률을 크게 상승시킨 바 있음

– 3월, 4월에 없었던 중국의 금리 인하 조치가 5월에는 0.15%나마실시되었고 2월 이후 중국 경기선행지수 YoY 증감률이 반등 중인 점은 다행

– 지방 정부의 특수채 발행액도 최근 대폭 증가했이며 2H22에도 지속 증가 예정. 이에 더해 IT 수요의 회복을 이끌 도시 봉쇄의 해제가 지속될 필 요가 있음

SK하이닉스: 전저점 주가는 장기 투자가를 위한 저점 매수 가능 가격대

– 만약 911 테러, 리만 사태와 같은 Crisis 상황이 아니라면, 2011년 8월 (유럽 재정위기)에 1.17배, 2016년 5월 (중국 신용 위기 및 유가 급락)에 0.78배,2019년1월 (미중 무역 전쟁)에 0.88배,2020년3월 (코로나 19)에0.97배로최저점 형성

– 최근 최저 P/B 0.89배 (87,500원)는 과거 주가 급락기 최저점 배수 들의 평균치인 0.95배를 하회한 것. 최악의 경우 역사적 최저 배수인 0.78배 (77,000원)에서최저점이 형성된다면, 12%의추가 주가 하락 가능

– 향후 경기 부양 효과 및 도시 봉쇄 해제에 따라 중국 IT 수요 YoY 증감률이 상승 반전할 가능성 존재. 중국 IT 수요 YoY 증감률은 역사적으로 메 모리 반도체 주가와 가장 연관성이 높은 지표이므로, 이는 동사 주가가 Bear Market Rally에 진입하는 데 트리거 역할을 할 것으로 판단. Bear MarketRally 시 동사 주가는 역사적 평균 P/B배수인 1.3배(127,000원)수준에서 반등을 마감할 가능성이 높음

– 동사 주가의 DownsideRisk가 0%~12%,UpsidePotential이 45%라면,장기 투자가 입장에서 현재 주가는 저점 매수가 가능한 가격대

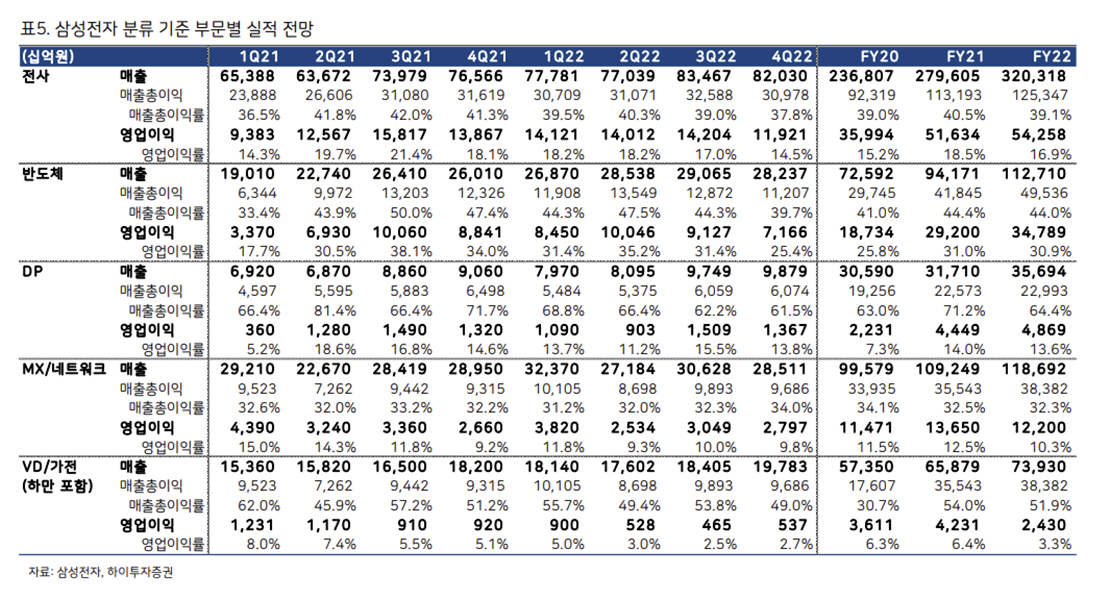

삼성전자: 전저점 주가는 장기 투자가를 위한 저점 매수 가능 가격대

– 과거 주가 급락기에 기록되었던 동사 최저 P/B 배수 들은 2009년 1월 (리만 사태)에 1.17배, 2011년 8월 (유럽 재정위기)에 1.24배, 2016년 1월 (중국 신용 위기 및 유가 급락)에 0.94배,2018년12월(미중 무역 전쟁)에 1.04배,2020년3월 (코로나 19)에1.08배

– 최근 최저 P/B 1.13배 (56,200원)는 과거 주가 급락기 최저점 배수 들의 평균치인 1.1배 (55,000원)에 거의 근접한 것. 최악의 경우 역사적 최 저 배수인 0.94배(47,000원)에서최저점이 형성된다면, 16%의추가 주가 하락 가능성 존재

– 향후 경기 부양 효과 및 도시 봉쇄 해제에 따라 중국 IT 수요 YoY 증감률이 상승 반전할 가능성 존재. 중국 IT 수요 YoY 증감률은 역사적으로 메 모리 반도체 주가와 가장 연관성이 높은 지표이므로, 이는 동사 주가가 Bear Market Rally에 진입하는 데 트리거 역할을 할 것으로 판단. Bear MarketRally 시 동사 주가는 역사적 평균 P/B배수인 1.5배(75,000원)수준에서 반등을 마감할 가능성이 높음

– 동사 주가의 DownsideRisk가 2%~16%,UpsidePotential이33%라면,장기 투자가 입장에서 현재 주가는 저점 매수가 가능한 가격대

삼성전자 Sys-LSI: 차세대 미세공정에서의 경쟁력 강화 필요

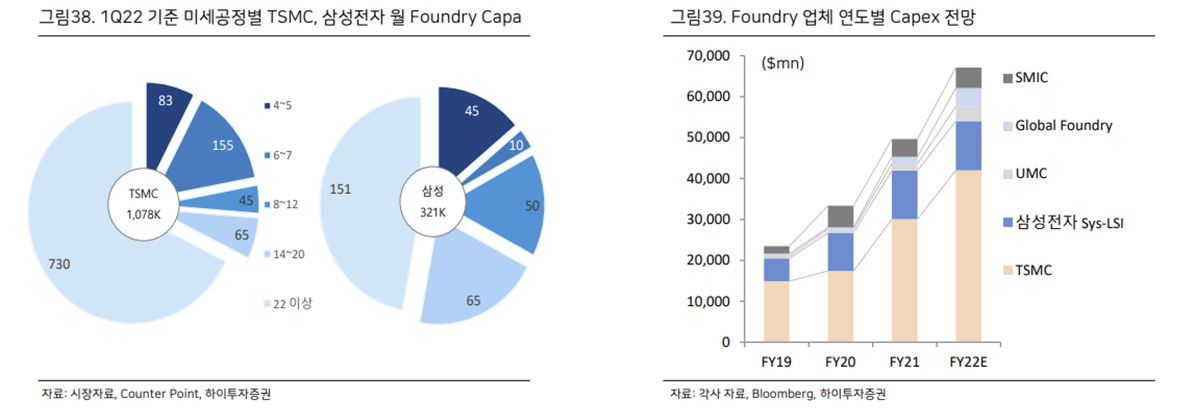

– 1Q22 기준 7나노 이하 초미세공정 Capa는 TSMC 238K/월, 삼성전자 55K/월 규모로 추정됨. 반면 7나노 이하 Foundry 시장 점유율은 TSMC 가 90%에달하는 것으로 알려져 있어 Capa대비 시장 점유율의 격차가 상당한 것으로 판단됨

– 올해 양사의 예상 Capex는TSMC420억달러, 삼성전자 120억달러로 삼성전자 입장에서는 향후 Capa경쟁도 쉽지 않은 상황

– 3나노 고객 확보 경쟁에서는 기존의 구도대로 TSMC로부터 충분한 Capa를 할애하지 못할 경우, Qualcomm, AMD, Nvidia 등이 삼성전자에게 도 주문을 줄 가능성이 매우 높음. 이것만으로도 삼성전자의 향후 성장은 시장 전반에 비해서는 높을 전망임

– 단 기존 구도에서 벗어나 삼성전자가 2나노 초기 개발 등에서 TSMC보다 높은 수율과 안정적인 서비스를 제공할 때, 동사 Foundry 부문의 경쟁력 강화에 따른 Valuation 배수의 상향이 가능할 전망임

출처: 하이투자증권, SK하이닉스, 삼성전자, Bloomberg, Counter Point, Trendforce, 중국정보통신산업연구원, Datastream, WSTS

뜨리스땅

https://tristanchoi.tistory.com/351

반도체 산업 탐구: 반도체 Cycle의 복기 및 전망

1. 최근 주문 동향은 메모리 하락 Cycle의 전형적인 모습 전방 수요처들의 재고가 빠르게 증가했다. ① 세트(PC, 스마트폰, 서버 등) 출하가 예상을 하회했고, ② 향후 세트 전망치가 하향되고 있기

tristanchoi.tistory.com

'반도체, 소.부.장.' 카테고리의 다른 글

| 반도체 산업 탐구: 반도체 Cycle의 복기 및 전망 (1) | 2022.10.08 |

|---|---|

| 반도체 기업 탐구: 넥스틴 (1) | 2022.09.12 |

| 반도체 기술 탐구: 화합물 반도체 개요(feat. SiC, GaN) (2) | 2022.07.17 |

| 반도체 기업 탐구: 장비 기업 현황 update (0) | 2022.07.10 |

| 반도체 기업 탐구: 네패스 (0) | 2022.07.03 |

댓글