1. 개요

1.1. 생태계 확보의 모범 사례

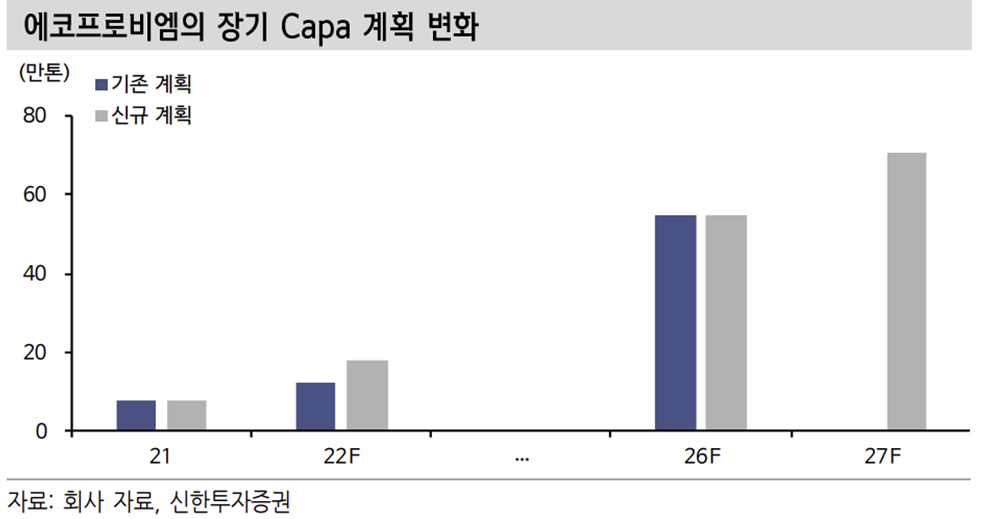

에코프로그룹은 간담회를 통해 중장기 로드맵을 상향했다. 비엠의 경우 27년 71만톤의 Capa를 확보(기존 26년 55만톤)해 하이니켈 양극재 사업의 1등 지위를 유지할 계획이다.

더 중요한 이슈는 생태계 확보에 있다. 향후 비엠의 성장을 위해서는 그룹사의 공급망 확보가 필수불가결하다. 동기간 전구체 33%, 니켈 31%, 리튬 26%를 내재화해 2차전지 소재 산업의 부가가치를 전반적으로 확보할 계획이다.

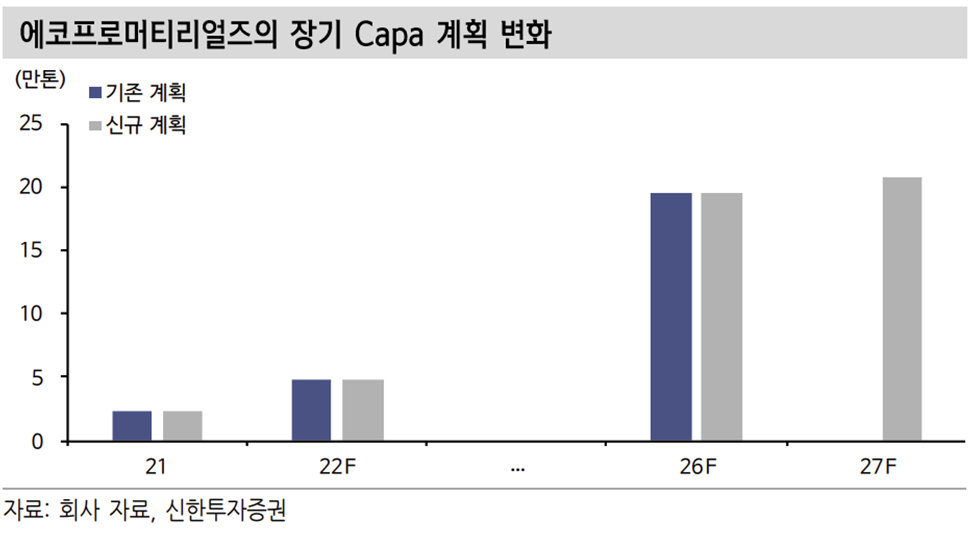

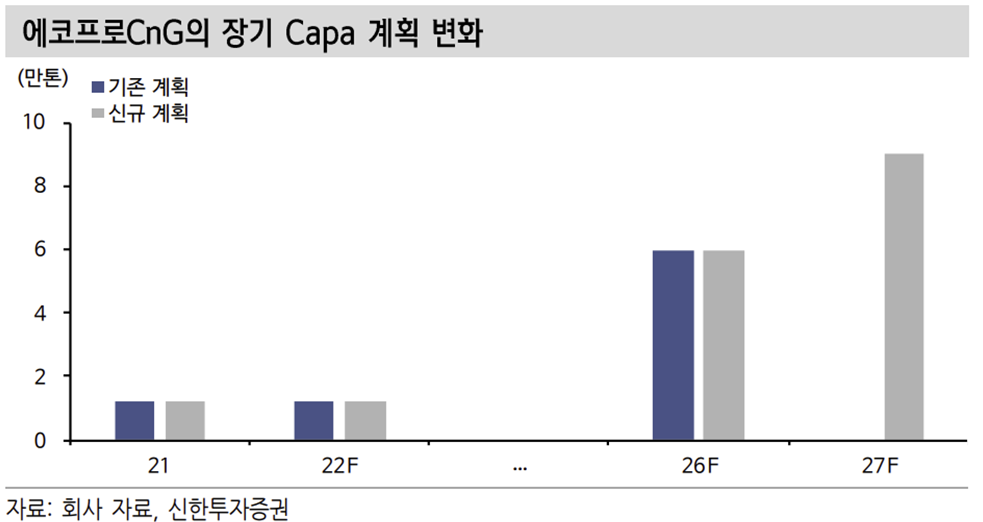

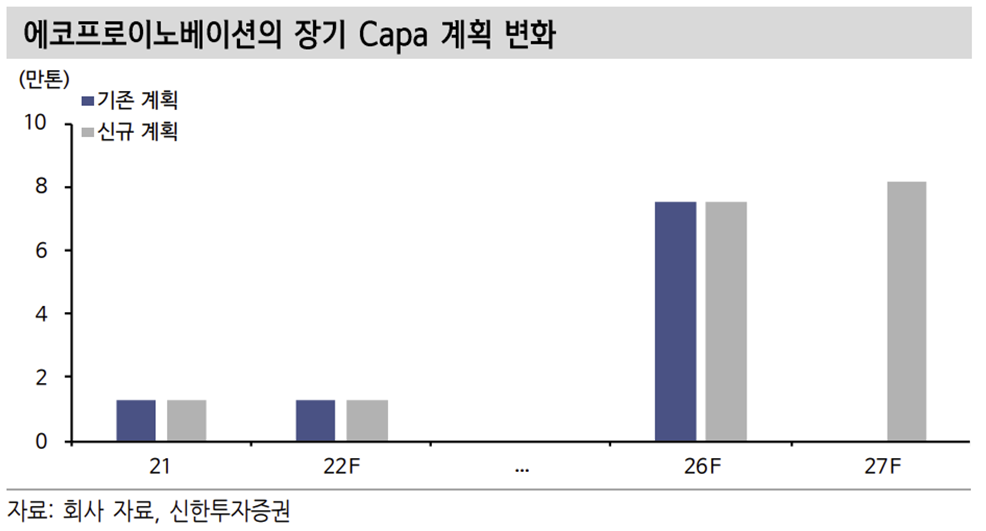

이에 머티 Capa 20.7만톤(기존 26년 19.5만톤), CnG Capa 9만톤(기존 26년 6만톤), 이노 Capa 8.2만톤(기존 26년 7.5만톤)으로 확대할 예정이다.

22년은 2차전지 생태계 전략의 원년이었다. 상기한 핵심 계열사들의 초기 공장들이 본격 가동하면서 소싱 내재화가 진행됐다. 성과는 고무적이다. 1~3Q22 누적으로 본 3사의 수익성은 모두 비엠의 OPM 8.4%를 상회하고 있다. 계열사들은 캡티브 매출을 기반으로 고부가가치 사업을 확장할 수 있었고, 비엠은 안정적인 원료 소싱을 기반으로 고객사(셀/OEM)에게 가격 협상력을 인정 받을 수 있었다.

1.2. 모든 게 커진다

그룹사 전반의 확대 정책과 해외 현지 진출 필요성으로 인해 향후 투자 규모도 급증했다. 기존 5년 Capex(22~26년)의 경우 그룹사 합산 7조원에 비엠 4조원이 예상됐다.

신규 5년 Capex(23~27년)은 그룹사 합산 11조원으로 비엠 몫이 7.1조원으로 상향됐다. 다만 추가 투자분 (약 4조원)은 개선된 이익 체질로 대부분 상쇄 가능하다.

그룹사의 향후 5년간 목표 EBITDA는 9.0조원(비엠 4.9조원, HN 0.7조원, 기타 3.4조원)으로 제시됐는데, 2차전지 소재 숏티지에 따른 고수익성을 감안하면 타당한 액수다. 비엠의 경우 22년에도 EBITDA 4천억원 돌파 가 확실시 된다.

1.3. 계열사 비전의 확장은 에코프로비엠의 소싱 경쟁력

계열사들의 빠른 확 장은 동사의 안정적인 원료 소싱으로 이어진다. 향후에도 고객사(셀 /OEM)과의 관계에서 높은 가격 협상력을 유지할 수 있는 근간이다.

2. 에코프로비엠

2.1. 성장의 3각축 완성

에코프로비엠(이하 비엠)은 에코프로그룹 계획의 핵심이다. 고객사(셀/OEM)에게 납품되는 제품을 만드는 최종 수요처이기 때문이다. 2차전지 생태계는 비엠의 성과와 확장성에 달려있다.

비엠은 올해 성장의 3각축이 완성됐다.

- 국내는 JV 에코프로이엠이 완성돼 9만톤의 생산능력을 더했다.

- 유럽은 헝가리 법인 완공 후 4 분기 중 착공이 시작된다. 향후 최대 규모의 생산기지(27년 30만톤 이상)로 성장 할 전망이다.

- 북미도 비엠-포드-SK온의 3자 LOI가 체결돼 내년 하반기 중 착공이 계획되어 있다.

결과적으로 27년 비엠의 생산능력은 71만톤으로 예상된다.

전략 측면에서도 적극적인 변화가 포착됐다. 25년 LFP, 26년 소듐 양극재 양산을 목표로 제품 포트폴리오를 다각화하고 있다.

미국 IRA, 유럽 RMA에 따라 중국산 소재 퇴출이 가속화될 것으로 보고 기존에 중국 업체들이 점유했던 시장까지 침투할 계획이다. 차세대 제품인 전고체 전지 개발도 적극적으로 진행해 내년도에는 일부 양산 제품 납품을 계획하고 있다. 전고체로 시장에서는 양극재뿐 아니라 전해액 시장까지 공급망의 내재화를 염두해 둔 투자가 진행된다.

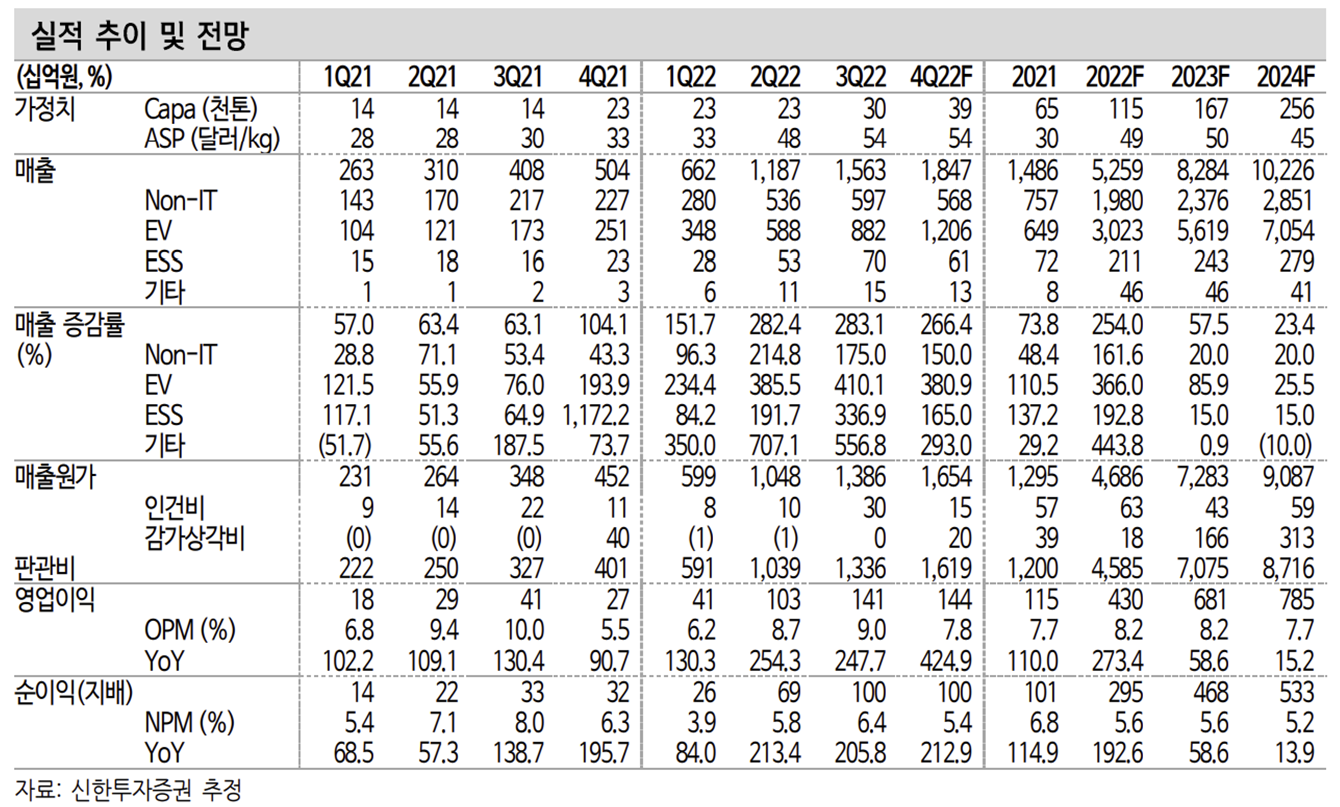

공격적인 확장이 가능한 이유는 안정적인 실적이 뒷받침되기 때문이다. 21년에는 매출 1.5조원, OP 1,150억원(OPM 7.7%)을 기록했다. 1~3Q22 누적 실적은 매출 3.4조원, OP 2,854억원(OPM 8.4%)으로 급증했다.

2.2. 에코프로머티리얼즈

생태계 구축의 첫 스텝

에코프로머티리얼즈(이하 머티)는 그룹사 생태계 중 가장 변화가 두드러지고 있다. 2차전지 산업이 원료 소싱 전쟁으로 전개되면서 양극재 생산 업체들은 전구체 내재화를 위한 경쟁이 심화되고 있다. 동사는 21년 2.4만톤 규모였던 CPM(하이니켈용 전구체) 공장이 22년 4.8만톤으로 확대되면서 비엠의 전구체 물량을 적극적으로 대응하고 있다.

기존의 전구체 산업은 중국 일변도로 집중됐었다. 전구체의 원료인 니켈 등 희유 금속의 소싱이 원활하고, 중국이 금속의 정제련 관련된 산업을 과점하고 있어 전구체 생산에 유리했다. 향후에는 각국의 탈중국 정책과 소재 업체들의 원료 소싱 내재화 전략이 맞물려 동사의 전구체 사업이 확장될 전망이다.

에코프로그룹은 27년 전구체 33%, 니켈 31% 내재화를 목표로 삼았다. 니켈 확보량에 발맞춰 동사의 성장세가 예상된다. 최근 실적의 안정화도 확인됐다. 21년 매출 3,429억원, OP 176억원(OPM 5.2%) 에서 1~3Q22 누적 매출 4,466억원, OP 397억원(OPM 8.9%)으로 개선됐다.

이익률이 캡티브 고객사인 비엠을 상회하고 있다. 계열사를 통한 안정적인 원료 수 급과 고품질 전구체 독점을 통해 고수익성이 지속될 전망이다.

2.3. 에코프로CnG

가장 뜨거운 재활용 산업에서 선전

올해 시장에서 가장 핫한 사업은 2차전지 리사이클링이었다. 신규 상장 업체들과 국내 대기업 자회사들의 진출이 이어졌고, 해외에서도 다수의 스타트업들이 전기 차 업체들과 합종연횡을 맺었다.

에코프로CnG(이하 CnG)는 에코프로 그룹의 리사이클링 자회사다. 공개된 업체들 중 가장 높은 리튬 회수율을 자랑하고 있다. 동사는 건식(전처리) Capa 2.0만톤과 습식(제련) Capa 1.2만톤을 보유하고 있는데 현 설비에서 확보되는 회수 금속만 니켈 5천톤, 코발트/망간 3천톤, 리튬 800톤에 달한다.

회수된 금속들은 이미 전량 캡티브 고객인 머티에게 납품 중이다. 재활용 산업은 특히 선진국에서 관심도가 높다. 금속 회수율이 개선될수록 광산 채굴보다 경제성과 친환경성이 좋아지고, 일부 신흥국에서 매장 금속량을 무기화 하려는 의도도 상쇄할 수 있기 때문이다.

이에 CnG는 27년 BRP Capa 9만톤 중 북미 5만톤, 유럽 2만톤으로 선진국 진출에 집중할 계획이다. 20년도에 설립돼 21년까지만 하더라도 매출 없이 약 -20억원의 적자만 기록했다. 올해 본격적으로 셀 스크랩 재활용 사업이 가동되면서 매출 644억원, OP 274 억원(OPM 42.5%)으로 급성장하고 있다.

동사의 특징인 1) 전처리부터 습식 제련까지 일원화된 설비, 2) 대형 셀사와 스크랩 공급 계약 체결을 감안하면 향후에 도 높은 성장성이 지속될 전망이다.

2.4. 에코프로이노베이션

모두가 인식한 리튬의 중요성

에코프로이노베이션(이하 이노)은 2차전지의 최핵심 소재인 리튬화합물을 2차전지에 사용할 수 있도록 가공하고 공급하는 업체다. 그린플레이션 이후 가장 숏티지가 심한 금속인 리튬의 가격이 급등하면서 향후 2차전지 부가가치의 향방도 리튬의 수급과 가격 컨트롤 능력이 중요해졌다.

동사는 시장에서 탄산리튬을 구매해 하이니켈용 수산화리튬으로 가공할 수도 있고, CnG에서 생산한 LSS(황산과 반응시킨 리튬 화합물)를 수산화리튬으로 전환할 수도 있다. 다양한 루트로 확보한 리튬을 균질한 성능으로 공급하는 능력이 핵심이다.

향후 리튬의 시장 가격은 하향 안정화될 것으로 예상된다. 중국발 LFP 과잉 생산에 따른 탄산리튬 숏티지가 23~24년에는 일부 정상화될 것으로 기대되기 때문이다. 따라서 단순히 리튬 가격 고공행진에 따른 원료 소싱 이슈보다는 안정적 인 물량 확보와 가격 컨트롤 능력이 향후에는 더욱 중요해질 전망이다.

동사는 다양한 그레이드의 리튬을 안정적으로 가공하고 있어 향후 중요성이 확대될 것으로 기대된다. 특히 미래 먹거리인 하드록 광산에서 채굴되는 리튬 스포듐의 가공에 집중하고 있다.

21년 매출 472억원, OP -354억원(OPM -75.0%)로 대규모 적자를 기록했으나 1Q~3Q22 누적 실적은 매출 2,888억원, OP 854억원(OPM 29.6%)으로 개선됐 다. 가공 사업의 특성상 리튬 가격의 변동성에 따라 수익성 변화도 크게 나타나 고 있으나 향후 리튬 시장 가격 하향 안정화시 안정적인 실적 추이가 기대된다.

https://www.youtube.com/watch?v=0d7j4GSMM_s

출처: 신한투자증권, 에코프로비엠 및 계열사, Bloomberg, Quantiwise

뜨리스땅

https://tristanchoi.tistory.com/221

2차전지 산업 탐구: 배터리3사와 K양극재의 협력 확대

국내 주요 양극재 생산업체로는 포스코케미칼, 에코프로비엠, 엘앤에프, 코스모신소재, LG화학(첨단소재) 등이 있다. 글로벌 배터리 판매 확대에 따라 양극재 수요도 증가하며 국내 기업들은 앞

tristanchoi.tistory.com

'자동차 산업' 카테고리의 다른 글

| 2차전지 기업 탐구: 천보 update - LFP 확대 수혜 (0) | 2023.03.29 |

|---|---|

| 2차전지 산업 탐구: 확산되는 EV 가격 전쟁과 테슬라의 가격 전략 (0) | 2023.02.20 |

| 2차전지 기업 탐구: 장비 업체들의 진화 (1) | 2022.12.26 |

| 2차전지 산업 탐구: 2차전지 제조 공정 및 Value chain (2) | 2022.12.26 |

| 2차전지 산업 탐구: 2023 장비 투자 규모 전망 (2) (0) | 2022.12.26 |

댓글