1. 3Q23 Re 폴란드 매출 반영에도 아쉬운 일회성

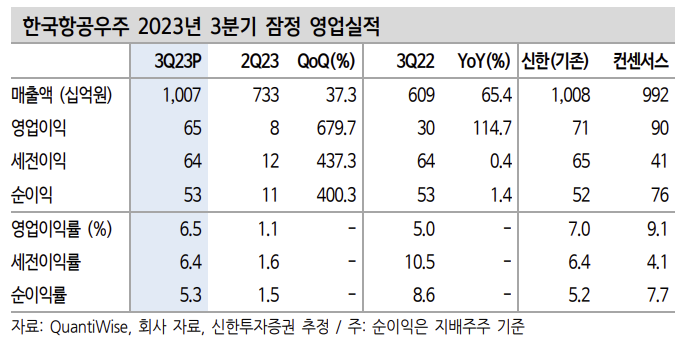

3Q23 잠정실적은 매출액 1조 71억원(+65%, 이하 YoY), 영업이익 654억원(+114%), 영업이익률 6.5%(+%1.5p)를 기록했다. 컨센서스 대비 매출액은 부합했으나 영업이익이 28% 하회하는 쇼크를 기록했다. 폴란드 FA-50이 매출 반영되었지만 일회성이 발목을 잡았다.

[사업부문별 매출] 국내: 매출액 4,966억원(+21%), 완제기 3,114억원 (3Q22 253억원), 기체부품 1,953억원(+15%)를 기록했다. 국내는 개발사업(KF-21, 상륙공격헬기, 소해헬기)이 확대되었고 KUH 4차, 백두체계 2차 등의 양산도 늘어났다. 완제기는 폴란드 FA-50 2,376억원 (4대분)이 반영되었다. 기체부품은 매출액이 증가했지만 이-팔 전쟁의 영향으로 기대 대비 회복세가 더뎠다.

2. 기대는 결국 수주

[영업이익] 일회성비용이 130억원 반영되었다. 개발비와 예정원가 증가, 재고자산충당금 등이 반영되었다. 일회성을 감안한 영업이익도 784억원(opm 7.8%)에 그쳤는데 기체부품의 느린 회복세 영향이다. 4Q23은 폴란드 FA-50 약 5,200억원(8대분)이 매출인식되며 반복제작에 따라 이익률이 올라갈 것으로 본다. 다만 이라크와 국내 사업의 일회성이 지속될 수 있어 이익 기대를 낮출 필요가 있다.

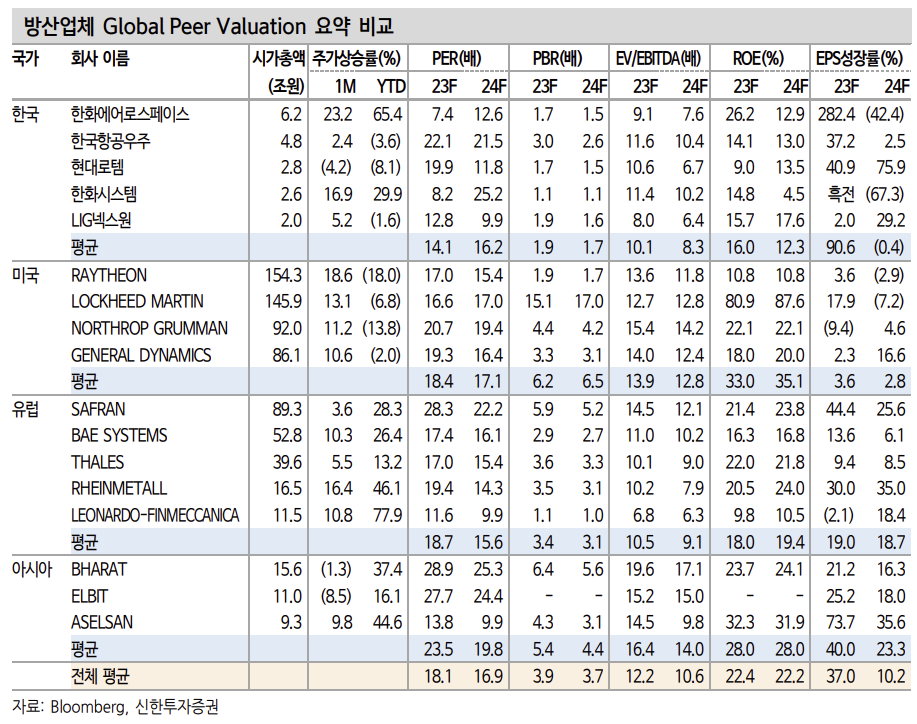

기대는 결국 수주에 있다. 연초 말레이시아 FA-50 수주 이후 ‘23년 추가적인 완제기 수출 수주가 없었다. 빠르면 연내에도 수주가 가능하다. ‘24년은 이집트, 중동 등 가시성 높은 수주가 대기하고 있다. 국내 KF-21의 초도 축소 논란은 결과를 지켜봐야 하지만 전체 규모가 확정되어 있어 구조적인 리스크는 아니다.

‘23년은 개발사업 확대와 이라크 기지재건, 연구개발비 확대, 기체부품의 느린 회복 등으로 이익이 기대치를 지속 하회했다. 그러나 한국항공우주는 국내 유일의 완제기 제작업체로 주가는 중장기 사업성을 반영한다. ‘24년은 기체부품, 안정적인 국내물량, 대규모 해외 계약 등이 반영되어 실적과 수주 면에서 더 나빠질게 없어 보인다.

출처: 신한투자증권, 회사자료

뜨리스땅

https://tristanchoi.tistory.com/341

방산 기업 탐구: 한국항공우주산업 (2) - KF-X, KF-21

2.4. 대한민국 차세대 전투기 사업 (KF-X) 차세대 한국형 전투기 개발사업(Korea Fighter eXperimental, 일명 "보라매사업")은 현재 한국공군의 주력기종인 F-4/F-5 노후화에 따른 대체를 위해 사업이 계획되

tristanchoi.tistory.com

'정유, 화학, 철강, 중공업' 카테고리의 다른 글

| POSCO홀딩스 - 쉬어가는 4분기 (1) | 2023.12.28 |

|---|---|

| 2024년 철강/비철금속 시장 전망 (0) | 2023.11.16 |

| 조선산업 - 2023 3Q update (0) | 2023.11.05 |

| 방위산업 - 2023 3Q update (0) | 2023.11.04 |

| 한화에어로스페이스 - 2023 3Q update (0) | 2023.11.02 |

댓글