Macro 지표 상 바닥 통과, 과잉 재고의 소진 일단락

팬데믹 기간 비정상적 수요 강세에 노출된 반도체 산업은 공급 차질에 따른 병 목현상이 심화됐다. 공급 업체들은 경쟁적으로 Capa 증설을 단행했고, 급격한 수요 둔화 구간(2Q22)에 진입하자 높아진 Capa와 과잉 생산은 재고 부담으로 이어졌다. 높아진 재고의 역풍에 직면하며 지난 2년간의 호황은 끝이 났다. 전통 적인 수요 계절성의 훼손까지 확인되면서 재고 조정이 일단락되는 시점은 시장 이 예상했던 1Q23 대비 늦어졌다. 늘어난 유통 재고를 소진하는 구간에서 반도 체, 부품 업체들은 가동률을 조정하며 1년간의 업황 둔화가 이어졌다. 2023년은 전방산업 전반의 과잉 재고를 소화한 구간으로 요약할 수 있다.

Macro 차원에서 반도체 업황의 굴곡을 가장 잘 판단할 수 있는 지표가 ISM 제조업지수다. ISM 제조업지수는 재고 현황과 생산, 신규 수주, 가격 등을 세부 항목으로 포괄하는 지표로, 대표적인 재고 Cycle 지표다. ISM 제조업지수 등락에 따른 반도체 매출 증가율의 민감도는 1.8에 달할 정도로 업황에 대한 설명력이 높다. 반도체 수요의 선행 proxy로 삼기에 크게 무리가 없다.

재고 Cycle과 ISM 제조업지수의 상승은 수요가 강해서 재고를 쌓아야하는 상황 이다. 이때 가격은 상승 압력을 겪는다. 반대로 하강은 수요가 기대에 못미치면 서 쌓여있는 재고를 덜어내야하는 상황을 의미하며, 가격 하강 압력을 겪는다.

Cyclical 관점에서 재고는 상승 구간에서 대부분의 업종이 동반 상승하며, 반대의 경우 소수의 차별화된 종목들에 수혜가 집중된다. ’23년 초반은 재고 Cycle의 하강(재고 소진) 구간이었고, ChatGPT가 견인한 AI 모멘텀은 엔비디아(NVDA)와 같은 소수의 업체들만 수혜를 누렸다.

주요 세트 업종 재고 조정은 2023년 하반기 마무리 국면에 진입

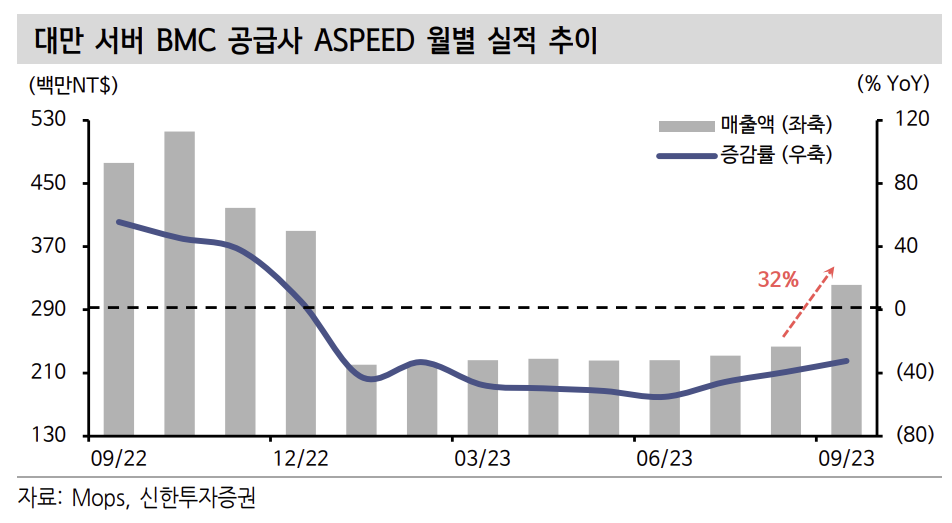

통상 IT 재고는 2Q까지 상승하고 신제품 출시, 쇼핑 시즌이 포함된 하반기를 소 화하며 하락하지만 2022년 급격한 수요 둔화로 1Q23 재고 수준은 역대 최대치 를 돌파하며 업황에 갖는 우려를 부각시켰다. 선제적 재고 조정에 나선 업종의 경우 2Q23부터 회복 기조를 보였으며, 3Q23을 기점으로 정상 재고 수준까지 낮 아진 것으로 보이나 전방 업체들은 여전히 보수적인 재고 전략을 유지하고 있다.

그러나 ISM 제조업지수 내 신규주문 – 재고 스프레드는 반등하면서 (+) 영역으 로 진입했다. 해당 스프레드는 재고출하비율에 2개월 선행한다. 지난 8월까지는 신규주문과 재고가 동반 감소했지만, 재고가 더 빠르게 감소하면서 스프레드가 반등했다. 그러나 9월에는 신규주문 자체가 반등을 시작했다. 이 사실은 재고 Cycle과 제조업 업황이 바닥에 근접하고 있다는 정황을 시사한다. 미국 뿐만 아니라, 글로벌 제조업에서 중요한 위치를 점유하는 중국 역시 재고 Cycle이 바닥 에 근접해가고 있다. 중국 완성품 재고 증가율은 0%에 근접해가고 있으며, 국가 통계국 PMI 상 신규수주-재고 스프레드 역시 바닥을 통과해 나가고 있다.

앞서 언급했던 ISM 제조업 지수의 반등과 제조업 전반의 재고출하비율 개선세를 감안하면 하반기로 갈수록 안정화 기조는 더욱 뚜렷해질 것으로 판단된다. 반 도체 업체들의 감산 기조가 ’23년 말까지 지속된다면 ’24년은 재고의 바닥을 확 인한 가운데 1H24 내 점진적인 Up-Cycle 진입을 예상하는 것이 타당하다. 본격적인 상승 국면에서는 ’23년 소수의 주가 랠리에 동참하지 못했던 업종(메모리, 장비, 소재 등)에서 상대적으로 강한 반등을 기대해 볼 수 있겠다.

2024년 반도체 Up cycle 진입을 고려 시 4Q23이 매수 적기

과거 경험과 마찬가지로 이번 사이클에서도 글로벌 재고순환 사이클과 반도체 업종의 재고 상황이 유사한 패턴을 보이고 있으며, 글로벌 제조업 경기는 7~8월을 바닥으로 반등을 시작했다. Macro 순환 주기 상 반도체 업종 비중확대를 고 려할 시점에 도달했다는 결론이다.

실제 수익률 관점에서도 ‘ISM 제조업지수가 기준선인 50을 돌파하기 직전’이 비 중확대를 하기 가장 좋은 시기였다. 50을 돌파하기 직전 반도체 업종을 매수했을 경우 향후 6개월간 평균 수익률은 24.3%에 달했는데 과거 어떤 구간을 통틀어 도 이보다 좋은 수익률을 보인 적이 없었다. ISM 제조업지수와 업종 대표주들의 매출, 주가수익률을 비교해봐도 결론은 다르지 않다. 따라서 Macro 관점에서 내 년 업황 반등을 노린 선제적 비중확대는 4분기 중 이뤄져야 한다는 판단이다.

출처: 신한투자증권, Refinitiv, Mops, RA

뜨리스땅

'반도체, 소.부.장.' 카테고리의 다른 글

| 2024 반도체 시장 전망 3 - 그래서 메모리 시장 전망은? (1) | 2023.11.21 |

|---|---|

| 2024 반도체 시장 전망 2 - 2024년은 Upcycle에 진입하는 초입 (1) | 2023.11.20 |

| 반도체 기업 탐구: 텔레칩스 (0) | 2023.11.17 |

| 삼성전자와 SK하이닉스의 HBM 접근 방법 (1) | 2023.11.13 |

| 반도체 기업 탐구: 에스티아이 (1) | 2023.11.12 |

댓글