1. GOS(Game Optimizing Service) 논란: 최적화의 한계

갤럭시S22(GS22)의 초기 판매량은 더 이상 좋을 수 없었다. 국내 예약판매는 100만대를 상회했다. 전작인 GS9~GS21의 예판 물량은 각각 40만대 수준에 불과했다. GS22는 짧은 예약 기간에도 불구하고 전작보다 2배 이상 많이 팔렸다.

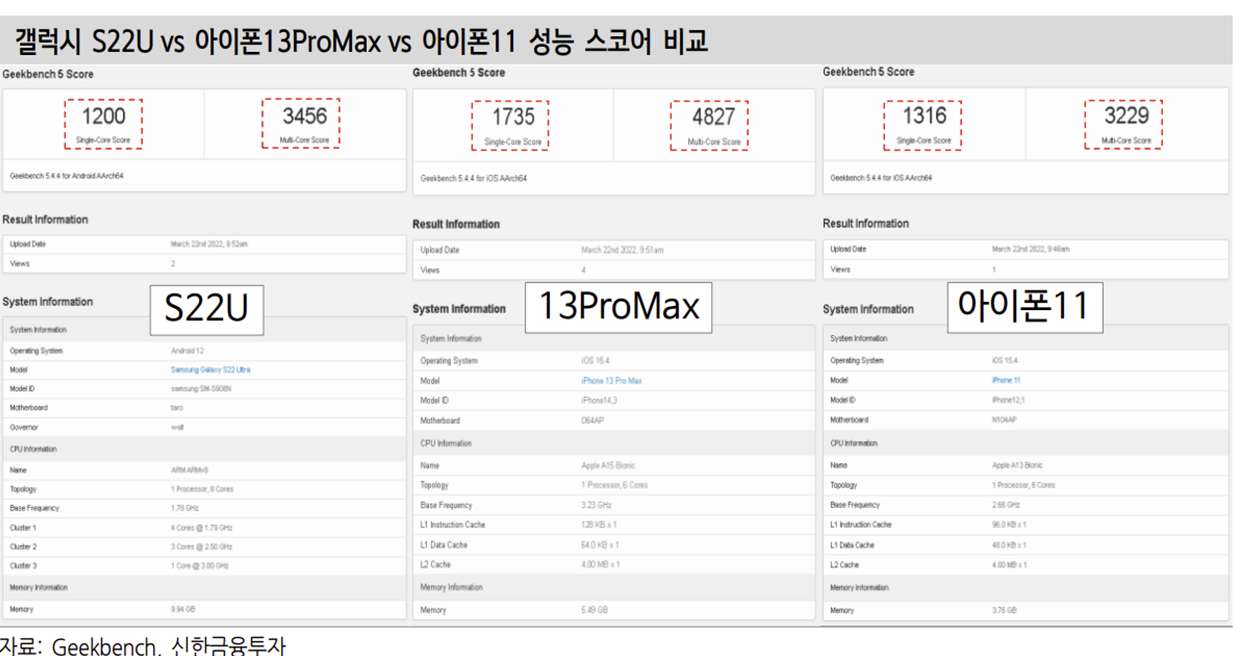

그러나 GOS 논란으로 분위기가 반전됐다. GOS는 발열을 방지하기 위해 성능을 제한하는 갤럭시의 소프트웨어다. 소비자들은 성능제한을 문제 삼으며 발열의 배경으로 다양한 문제들(반도체, 원가절감, 설계구조 등)을 거론한다. GOS 논란의 원인은 안드로이드 스마트폰의 ‘최적화 한계’라고 생각하는 것이 타당해 보인다.

판매 가격 측면에서 갤럭시의 경쟁작은 Apple의 아이폰이다. 아이폰은 최적화에서 타 제조사들의 스마트폰 대비 월등하다.

① 자체 반도체 프로세서(AP)를 사용 한다.

② 동일 스펙의 하드웨어더라도 원부자재 등급과 품질에서 타사 스마트폰 대비 압도적이다.

그리고 유일하게 ③ OS를 내재화(iOS)하고 있다.

해당 구조적 특징 덕에 아이폰은 제품 출시 전 개발 및 테스트 기간을 장기적으로 가져갈 수 있다.

또한 Apple은 부품 스펙(사양) 확정을 출시 1년 이전에 하는 반면 안드로이드 제조사들은 3~6개월 전으로 상대적으로 긴박하다. Apple의 하 드웨어와 소프트웨어가 적용되는 모델이 소수에 불과한 점도 최적화에 기여한다.

최근 삼성전자의 커스터마이징 AP 개발 뉴스가 들려온다. Apple은 10년 이상 아이폰의 AP 개발에 공을 들여왔다. 삼성전자의 커스터마이징 AP 개발 전략 방향성에는 이견이 없으나 단기간에 성과를 거둘수 있을지는 의문이다. 소비자들의 눈높이는 아이폰이다. 시간이 많지 않다.

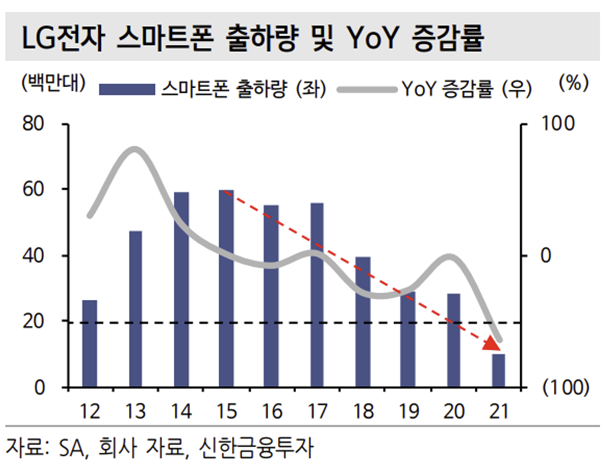

2. LG전자 스마트폰 사례: 소비자들의 품질에 대한 의심 → 판매량 급감

삼성전자의 스마트폰 최적화 실패 및 플래그십 판매 우려는 과거 LG전자의 MC(모바일) 사업 부진을 상기시킨다.

과거 LG전자는 2014년, G3의 성공에도 이후 모델부터 타이트한 원가절감에 돌 입했다.

① 생산원가와 발열을 우려해 Qualcomm의 신규 스냅드래곤(AP, 프로 세서)의 채용에 소극적이었다.

② ‘최고의 카메라, 옵티머스 G’ 마케팅 문구가 무색하게 Sony의 최신형 이미지센서 탑재도 미뤘었다.

③ 모델수 축소와 부품 표준화를 배경으로 생산원가 절약을 표명했다.

소비자들은 G시리즈(과거 LG전자 플래그십 스마트폰)는 매년 ‘한 가지씩 빠뜨린다’고 혹평했고, G, G pro, V시리즈의 출하량은 내리막길을 걸었다. 플래그십의 판매 축소는 스마트폰 브랜드 훼손으로 이어졌다. LG전자는 2021년 4월 MC 부문의 사업철수를 결정했다.

LG전자의 출하량 감소와 수익성 하락에 긴 시간이 걸리지 않았음을 기억해야 한다. 플래그십은 브랜드 이미지로 이어졌다. 갤럭시S는 품질에 대한 신뢰 회복이 급선무다. 현재는 단기적인 고수익성보다 하드웨어 부품을 비롯한 제품의 퀄리티 향상이 더 중요한 시기라 생각한다. 사용자들은 오래 기다리지 않는다.

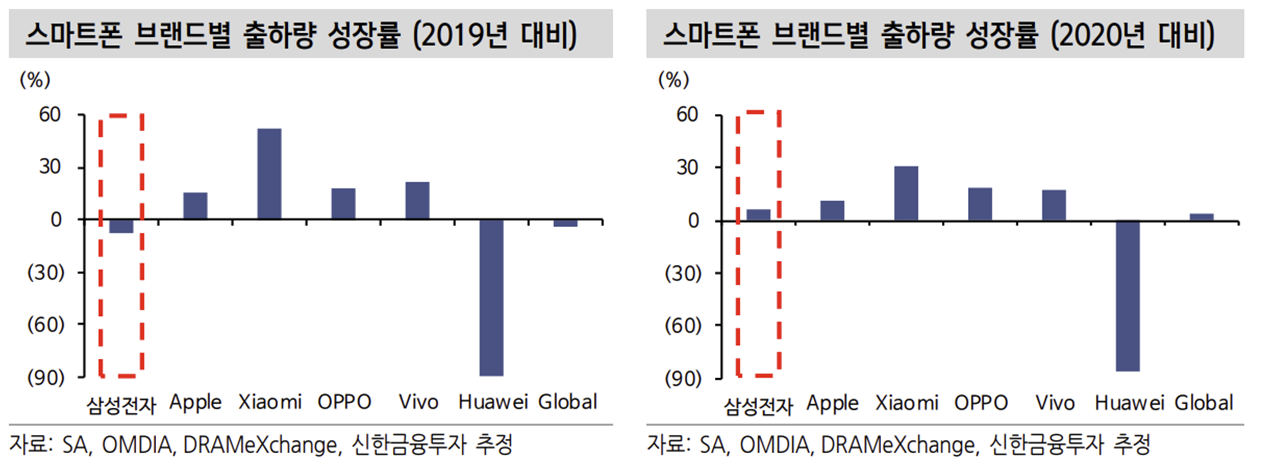

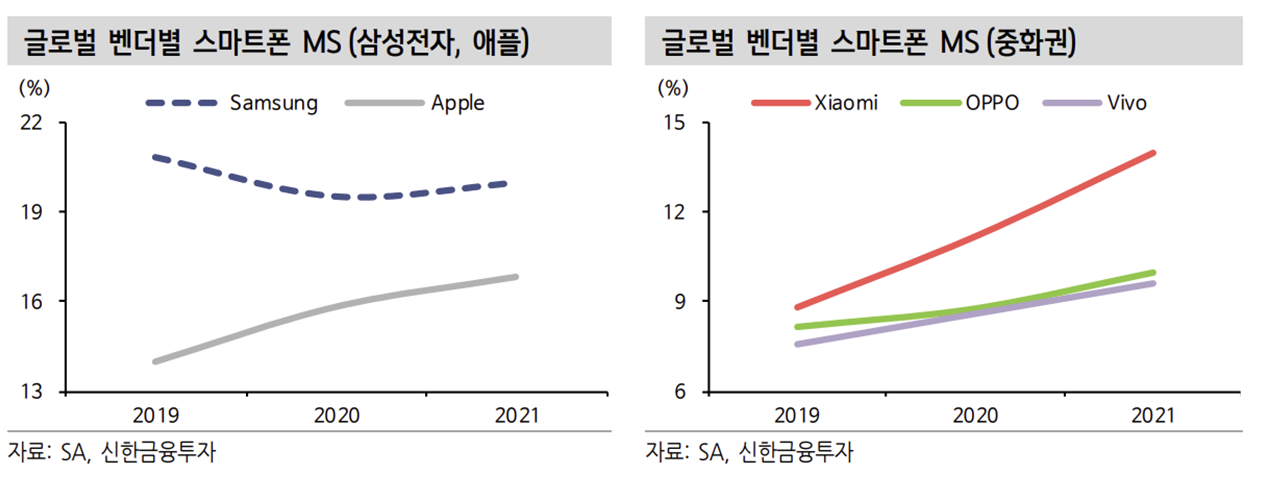

3. 삼성전자 시장점유율: 더 이상의 하락은 위험

코로나 2년간 대부분 세트의 출하량과 제조사들의 판매량이 증가했다. 다만, 삼 성전자의 스마트폰은 예외다. Huawei와 함께 홀로 점유율이 하락했다.

삼성 스마트폰 출하량은 2019년(코로나19 이전) 3.0억대에서 2021년 2.7억대로 10% 가까이 감소했다. 출하량의 감소에도 수익성은 크게 상승했다. 삼성 IM(모바일 부문)의 영업이익률은 2019년 8.6% → 2020년 11.5% → 2021년 12.5%로 향상됐다. 지난해와 올해 모두 2014년 이후 최고 수준이다.

삼성전자는 지난 2년 간 출하량 확대(점유율 수성) 보다는 수익성 확보 전략을 택했다고 풀이된다. 그 결과로 갤럭시의 시장점유율은 Apple, Xiaomi, OPPO, VIVO가 2~5%p 상승하는 사이 삼성전자 홀로 2%p 하락했다.

지난 해 말, 삼성전자의 스마트폰 생산 계획 상향이 감지됐다. 이는 확판 의지로 해석된다. 2021년의 연간 생산량은 2.7억대 수준으로 추산된다. 2022년에는 약 25% 증산을 계획 중으로 파악됐었다. 달성하기 어려운 높은 목표치다. 그러나 더 이상의 점유율 상실은 중장기 방향성에 큰 위협이다.

4. GOS 논란 이후의 갤럭시 전략 예상

4.1 마케팅 확대 통한 확판 → 점유율 회복

GOS 논란에도 현재까지는 부품 서플라이체인내 오더컷 또는 재고조정 동향이 감지되지 않는다. 오히려 마케팅 확대를 통한 판매량 수성 움직임이 기대된다.

삼성전자는 플래그십 품질이슈가 불거진 상황에서 갤럭시 판매량이 목표치를 하회하는 결과까지 용납하기는 어려울 것이다. 판매 확대를 위해 총력을 기울일 것이라 추측한다. 마케팅 비용 확대(광고선전비, 보조금, 셀스루프로모션 등)는 가장 직접적이고 효과적인 확판 전략이다. 2016년, 삼성전자는 전작(갤럭시S6)의 부진을 만회하기 위해 공격적인 마케팅 전략을 펼친바 있다. 당해의 갤럭시S7은 S4(2013년) 이후 가장 많이 팔린 삼성전자 플래그십으로 기록됐다.

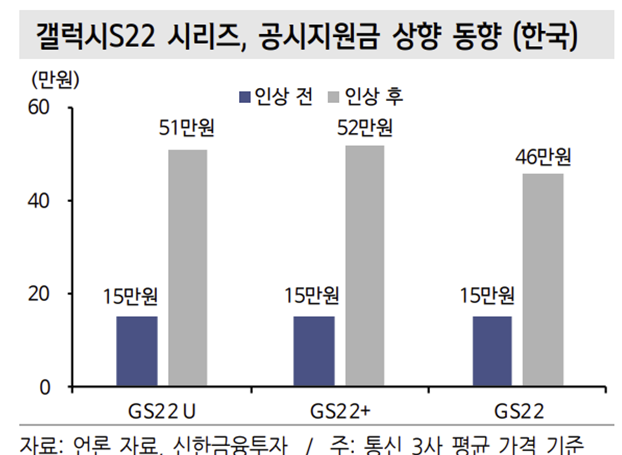

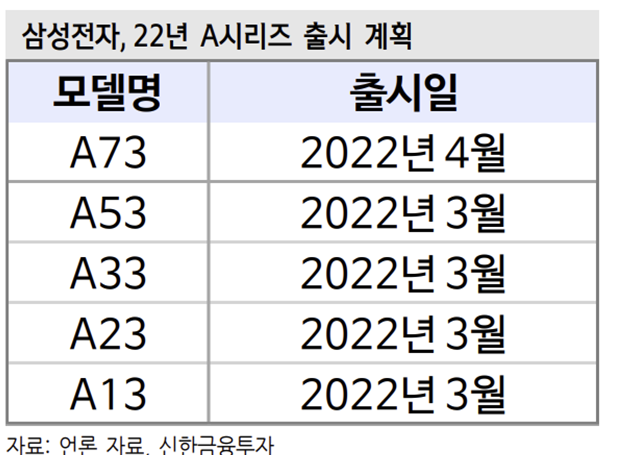

최근 국내에서는 S22의 통신사 공시지원금이 기존 대비 약 3배로 상향됐다. 공격적인 마케팅 전략의 반증이다. 3~5월에 출시하는 A시리즈의 부품 조달 수량도 크게 달라지지 않았다. GOS 논란에도 삼성 부품주에 미련이 남는 이유다.

4.2 폴더블 기기: 삼성전자를 마켓리더로

폴더블은 소비자들에게 갤럭시를 하드웨어 마켓리더로 각인 시킬 수 있는 최적의 부품 전략이다. ‘폴더블은 삼성’이다.

갤럭시가 하드웨어 최적화와 AP 성능구현에서 단기간에 아이폰을 따라잡기는 어려울 수 있다. 이외의 분야에서 갤럭시만의 강점을 찾아야 한다. 폴더블 스마트 폰은 지난 수년간 삼성전자와 타제조사들이 가장 차별화됐던 부품 기술이다. 현재의 GOS 논란을 잠재울 수 있는 최적의 하드웨어 전략이다. 삼성전자를 모바일 시장 내 패스트팔로워(Fast follower) 이미지에서 마켓리더(Market Leader)가 변모시킬 수 있는 가장 확실한 방안이라 생각한다.

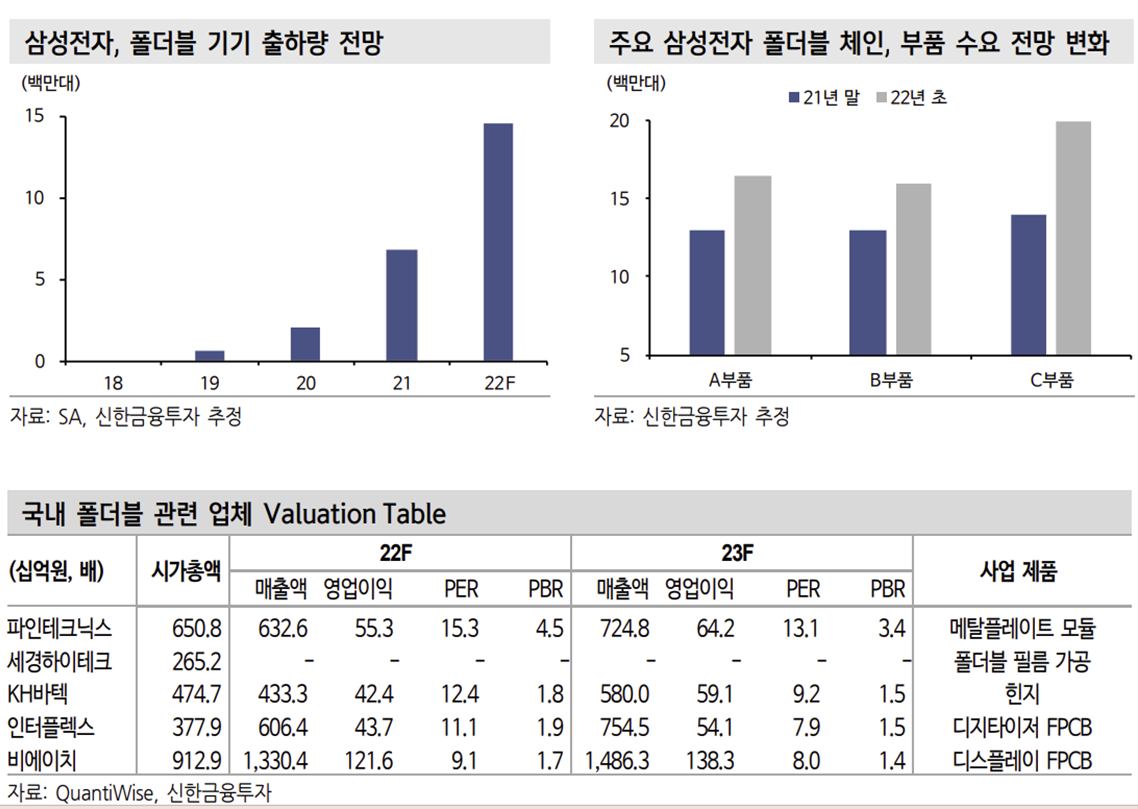

폴더블 기술과 관련 기업은 매력적인 투자처이기도 하다. IT 디바이스 중 AR/VR기기와 함께 고성장이 기대되는 제품군이기 때문이다. 삼성전자의 폴더블 스마트폰은 21년 680만대에서 22년 1,450만대로 전년대비 113% 증가가 예상된다. 가장 성장성이 유망한 디바이스, 브랜드에 집중해야 한다.

최근 부품사들은 20~30% 증산 요청을 받았다. 폴더블 관련 부품 밸류체인은 소수의 기업들에 점유율이 집중돼 있다. 수혜도 집중될 것이다. 폴더블 관련 업체 들은 6월부터 부품 증산이 이루어질 것으로 전망한다.

관련기업: KH바텍, 세경하이테크, 파인테크닉스, 인터플렉스, 비에이치

출처: 신한금투, Quantiwise, SA, Geekbench, DRAMeXchange

뜨리스땅

'전자산업' 카테고리의 다른 글

| 전자 부품 기업 탐구: 실적 턴어라운드 주목 기업 update (0) | 2022.05.01 |

|---|---|

| 전자부품 기업 탐구: 패키지 기판 기업 update (0) | 2022.05.01 |

| 전자부품 기술 탐구: MLCC (f. 서울경제 강해령 기자) (0) | 2022.04.17 |

| 전자부품 산업 탐구: 자동차용 PCB 시장 (0) | 2022.02.27 |

| 전자부품 산업 탐구: PCB 소재 시장 전망 (0) | 2022.02.27 |

댓글