1. 전장업체 overview

자율주행 시스템의 성장은 전기전자 및 배터리 업종은 긍정적인 영향을 미칠 것이다. 아직 한국의 반도체 업종에서 자율주행 산업과 관련해서 두각을 나타내는 업체는 많지 않은 것도 사실이다. 그러나 산업의 성장으로 이를 준비하는 업체들은 장기적으로 수많 은 기회를 얻을 수 있을 것이다.

글로벌 차량용 반도체 상위 업체의 12M Fwd P/B는 4.6x로 과거 평균 3.9x를 상회하고 있다. 분기 매출액이 1H21까지 박스권에 머물다가 2H21부터 매출이 급격히 성장 하기 시작했다. 전기차 시장의 확대가 가장 큰 영향을 미친 것으로 추정된다.

차량용 반도체 업종은 아직은 한국 반도체 업체들과 관계가 높지는 않지만 점진적으로 비중이 확대될 것으로 예상한다. 삼성전자 파운드리 사업부 내에서 차량용 반도체 비중은 한 자리 수 초중반 수준이며, SK하이닉스에서는 미미하다.

중소형 종목에서는 해성 디에스가 전체 매출액 대비 차량용 반도체 관련 매출 비중이 30%를 상회하고 있다. 최근에는 디스플레용 D-IC를 주력으로 생산하는 LX세미콘이 텔레칩스 지분 10.9%를 인수해 차량용 반도체 시장 진입을 타진하고 있다. 텔레칩스는 팹리스 회사로 인포테인 먼트 관련 칩(In Vehicle Infotainment)을 개발해 현대차에 납품하고 있다고 알려져 있 다.

2021년 르네사스 공장 화재로 인한 피해가 복구되고, 업체들의 Capex 투입 확대 및 신규 Capa가 2H22부터 Ramp-Up 될 것으로 본다. 신규 Fab 투자는 차량용 반도체 및 프로세서를 비롯한 다양한 제품을 위해 투자를 한 것으로 알려져 있으나 최근 시장 상황을 감안할 때 차량용 생산 비중을 높일 것으로 예상하며 업계에서도 유사한 전망을 내놓고 있다.

1) Valeo(1Q22 실적 발표): 칩 제조사들이 수요를 충족시키기 위해 생산 Capa를 늘 리고 있으니 올해 어느 정도 상황이 해결될 것.

2) Nikkei Aisa(2021.11.30): 르네사스 9개월 만에 처음으로 재고 증가

3) Rivian CEO: 2022년 내 칩 부족 문제가 완화될 것

4) 카운터 포인트(2022.04.26): 글로벌 반도체 공급난은 올 하반기 완화세로 접어들 것으로 예상. 최근 주요 부품의 수요와 공급 격차가 줄어들었음.

2H22부터 차량용 반도체 수급 이슈가 완화될 것으로 예상되는 가운데 전기자동차 기 반 자율주행차 시장이 확대됨에 따라 자동차의 전동화 속도가 가속화되고 있다. 이에 따라 전장산업은 2020년~2025년 CAGR 15% 수준 성장할 것으로 예상한다. 부문별로는 내연기관에서 전기자동차 전환에 따른 구동계(Powertrain)가 동기간 22%로 가장 크게 성장하고, ADAS와 관련한 안전(Safety)이 12%, 인포테인먼트(Driver Info.) 가 7% 수준 성장할 것으로 추정한다.

전기자동차모터, 인버터등 구동계 부문 시장의 점유율 상위(10% 이상) 업체는 Denso, ZF, Bosch, 현대모비스가 있고 국내 업체로는 LG마그나, LG이노텍, SNT모티브, 만도 등이 있다. 국내 업체의 경우 대부분 국내 완성차업체인 현대기아자동차 향으로 공급이 이루어지고 있으나 LG마그나와 LG이노텍의 경우 국내를 포함하여 북미, 유럽 등 해외 기업을 중심으로 고객을 확보하고 있다.

전장카메라를 구성하는 주요 부품 중 이미지센서의 경우 모바일(1위 점유율 업체 소니) 과 달리 온세미컨덕터가 시장을 장악하고 있다. 국내 업체의 경우 카메라 모듈은 Tesla 에 공급중인 LG이노텍, 삼성전기와 현대/기아차를 주요고객으로 두고 있는 엠씨넥스가 있고 렌즈 업체로는 세코닉스가 있다.

2021년 기준 AVN 시장 점유율 1위 업체는 Harman으로 10% 중반의 M/S를 확보하 고 있으며 뒤를 이어 LG전자가 10% 초반의 M/S로 뒤따르고 있다. CID를 구성하는 핵심 H/W인 디스플레이의 경우 pOLED 경쟁력을 앞세운 LG디스플레이가 시장을 Leading하는 가운데 LCD는 중화권 업체들이 가격경쟁력을 앞세워 영향력을 확대하고 있다.

차량용 Telematics 생산 업체 중 5G 기반 최신 통신규격을 맞춘 제품을 생산할 수 있 는 대표 업체는 LG전자와 독인 컨티넬탈 2개 업체이다. 시장조사기관 SA(Strategy Analytics)에 따르면 Telematics 시장은 2026년 70억 달러 규모로 추정된다. LG 전 자는 현재 20% 중반 수준의 점유율로 업계 1위의 지위를 확보하고 있으며 컨티넨탈이 10% 중반으로 뒤따르고 있다.

전장용 MLCC의 경우 기존 IT제품 대비 Q와 P의 증가로 고수익 제품이며 일본과 한 국이 시장을 주도하고 있다. 전체 MLCC 시장에서 40% 수준, 전장용 MLCC 시장에서 는 약 50%(무라타 집계 기준)를 차지하는 무라타가 가장 앞서고 있으며 TDK, 삼성전기, 타이요유덴 등의 기업들이 뒤따르고 있다. 트렌드포스에 따르면 전장용 MLCC 수요가 2022년에 2021년 대비 +25.1%YoY 상승한 5,620억개에 달할 것으로 전망했다. 삼성전기 또한 전장용 MLCC 13종을 발표하며 적극적으로 사업을 강화하고 있다.

모빌아이의 상장이 자율주행차에 대한 관심을 다시 부각시킬 것으로 예상하며, 자율주 기술의 발전으로 전장 관련 업체의 수혜가 커질 것으로 전망한다. 2021년 기준 국 내 전기전자 업체들의 전사 내 전장사업 매출 비중은 대부분 7~10% 수준이나 앞으로 Q(수량)의 성장과 함께 P(판가)의 상승으로 사업의 규모는 물론 수익성 또한 개선될 것으로 기대한다.

다만 스마트폰 시장 역성장 전망을 비롯한 IT 수요 둔화(러시아-우크라이나 분쟁, 중 국 봉쇄 및 금리인상, 인플레이션에 따른 소비력 저하 기인)에 따른 실적 약세 우려가 커지고 있어 IT 매출 비중이 높은 국내 전기전자 업체들의 주가 모멘텀은 단기적으로 낮아졌다고 판단한다.

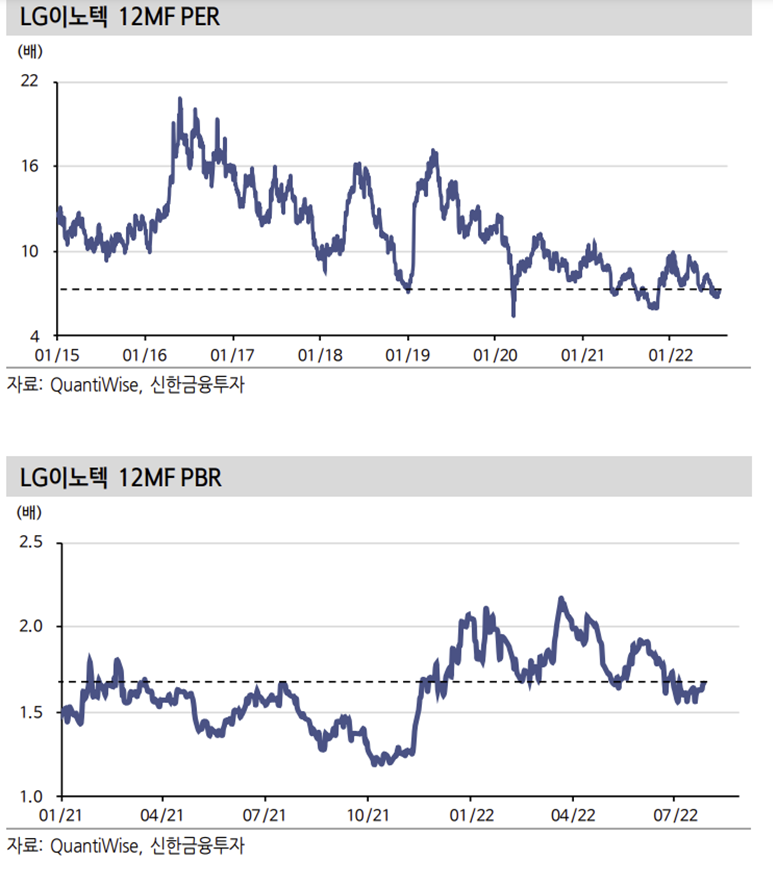

LG이노텍의 경우 2H22 전장사업 부문의 흑자전환 기대감이 높아지고 있다. 또한 IT 수요 둔화 전망에도 불구하고 시장 내 상대적으로 전망이 밝은 전략고객 내 탄탄한 입지 및 중장기 성장 모멘텀을 확보하고 있다는 점이 타 업체들 대비 주가에 상대적으로 유리하게 작용할 것으로 판단한다.

2. 해성디에스

해성디에스의 고객별 비중을 살펴보면 단일 고객으로는 삼성전자(20%)가 가장 크지만, 차량용 반도체 선두업체인 인피니언, NXP, ST마이크로 3사의 합산 비중은 30%중반으로 전체 매출의 1/3을 차지하고 있다. 주력 제품으로는 반도체 후공정에 사용되는 리드 프레임과 패키지 서브스트레이트이며, 리드 프레임은 차량용과 기존 IT용으로 구분할 수 있고, 패키지 서브스트레이트는 주로 DRAM용으로 공급한다. 리드 프레임과 패키지 서브스트레이트의 매출 비중은 2021년 매출 기준 각각 68%, 32%이다.

리드프레임 시장은 약 6조원 규모로 알려져 있으며, 해성디에스의 점유율은 한 자릿수 후반 정도로 파악된다. 주요 고객으로는 상기에 언급된 차량용 반도체 3사 이외에 ASE, Amkor, SPIL, STATS CHIPPAC 등 OSAT(Outsourced Semiconductor Assembly & Test) 업체들이며, 매출액의 약 32%를 차지하는 패키지 서브스트레이트는 삼성전자와 SK하이닉스 등이 주요 고객이다.

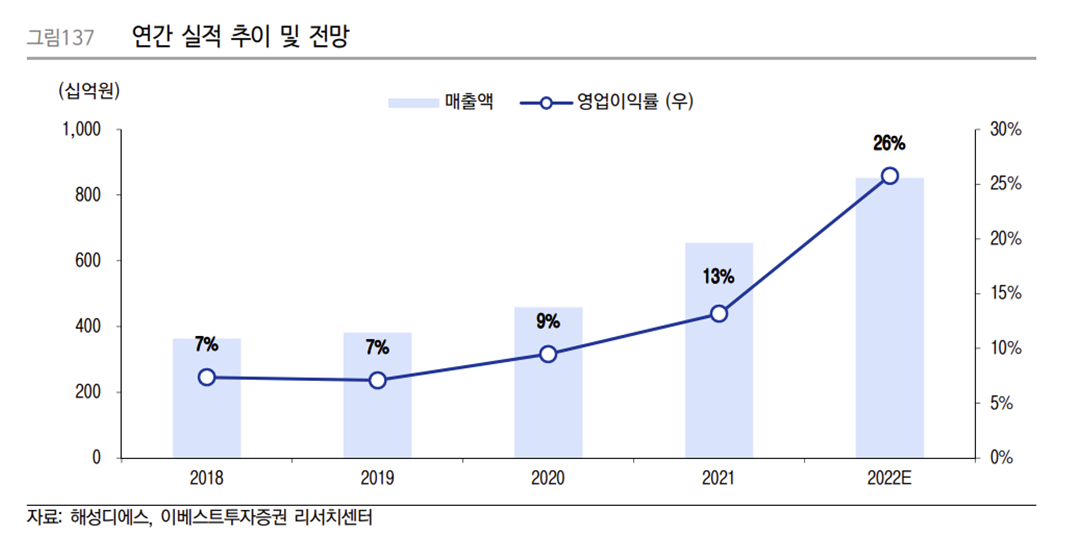

1Q22 실적은 매출액 1,996억원(+6%QoQ), 영업이익 483억원(+61%QoQ)으로 시 장 컨센서스 매출액 1,811억원, 영업이익 291억원을 큰 폭으로 상회했다. 판매수량은 2%QoQ 감소하였으나 원달러 환율 약세와 판가 상승이 실적 개선을 견인한 것으로 파 악한다. 원재료 가격 상승으로 이익률 개선폭에 대한 우려가 있었으나 판가에 전가됨에 따라 이익률이 큰 폭으로 개선되었다.

2Q22 실적은 매출액 2,088억원(+5%QoQ), 영업이익 562억원(+16%QoQ)으로 시장 기대치 영업이익 430억원을 상회할 것으로 추정한다. 1Q22 대비 원달러 환율이 추가적으로 상승했고, 가동률도 상승할 것으로 추정하기 때문이다.

2Q21부터 1Q22까지 실적 개선은 ASP 상승이 주요 원인이었고, 지속적인 ASP 상승으로 2022년 연간 Blended ASP는 28%YoY나 상승할 것으로 예상된다. 당분간 ASP 상승을 기대하기 어려울 수 있겠으나 2Q22~3Q22는 가동률 상승이 실적 개선을 견인할 것이고, 4Q22부터는 Capa 증가가 시작되기에 2023년에도 성장을 이어갈 것으로 예상한다. 2022년 연간 실적은 매출액 8,527억원(+43%YoY), 영업이익 2,197억원 (+154%YoY)으로 시장 기대치 영업이익 1,646억원을 상회할 것이다.

3. LG이노텍

하반기와 23, 24년의 성장성을 주목해야 한다. 스마트폰 제조사들은 멀티카메라 내 메인/초광각/울트라 모듈 각각의 완성도를 높이고 있다. 고객사의 카메라도 업그레이드된다.

① 22년 하반기에는 주요 고객사의 카메라 화소 상승이 전망된다. ASP가 올라간다. 전면 카메라 시장에서도 기회가 포착된다.

② 23년 상반기에는 IT 기업들 MR기기(AR/VR) 출시가 예정돼있다. 동사는 3개의 글로벌 메이저 업체들에 카메라를 공급할 수 있다.

③ 23년 하반기에는 폴디드 망원 모듈의 시장개화가 예상된다. 폴디드 모듈의 ASP는 일반 망원 모듈대비 10,000원~20,000원 높다. ④ 2024년에는 전장부품 사업과 FCBGA 기판의 양산이 기대된다.

출처: 이베스트투자증권, 신한금융투자, SA, LG이노텍, 해성디에스, Quantiwise, Bloomberg, 인피니언, NXP, 르네사스

뜨리스땅

'자동차 산업' 카테고리의 다른 글

| 2차전지 산업 탐구: 2023 장비 투자 환경 전망 (1) | 2022.12.25 |

|---|---|

| 이차전지 기업 탐구: 엘앤에프 2022 3Q update - CAPA 증설 (0) | 2022.09.01 |

| 2차전지 기술 탐구: 배터리 소재의 투자 포인트 (0) | 2022.08.06 |

| 자동차 기술 탐구: 자율주행차와 배터리 (1) | 2022.08.05 |

| 자동차 기술 탐구: 자율주행 시스템 - 차량용 반도체 (0) | 2022.08.03 |

댓글