1. DRAM Capa 현황 및 전망

1.1. 서버 디램, 최소 1년 이상의 호황 사이클이 다가온다

- 현재 디램 업황에서 초미의 관심사는 서버 수요의 회복 시점. 디램 가격 반등도 이에 달려 있음

- 2017~18년 사이 2년 간의 서버 디램 초호황 사이클은 다시 보기 어려울 것. 수요자와 공급자 모두 얼마만큼의 서버 디램이 필요한지 가늠하기 어려웠던 시절이었기 때문에 오랜 기간 동안 가격 급등이 가능

- 2019년 동안 급격한 가격 조정을 겪었고, 2020년 코로나19로 인한 미니 사이클을 겼었으며, 2021년에는 상승 사이클이 도래할 것. 다만, 가격 급등 보다는 완만한 가격 상승이 최소 1년, 길게는 1년 반 동안 전개될 것으로 판단. 수요자와 공급자 모두 학습효과를 토대로 구매와 생산 전략을 갖출 것이기 때문

1.2. 내년 2분기부터 서버 투자 재개 본격화

- 인텔은 3Q20 실적발표에서 Ice Lake 기반 10 나노 서버 CPU의 양산이 내년 1분기로 지연될 것이라고 발표. DDR5를 지원하는 10나노 기반 서버 CPU인 Sapphire Rapids는 2021년 말에나 양산이 시작될 전망

- 많은 서버 고객들이 이 CPU 제품을 기다리고 있는 만큼 서버 수요는 내년 1분기 말에서 2분기 초에 확대될 것

- 서버 업황의 선행지표 격인 Aspeed의 매출액도 내년 초까지 지지부진하다가 2~3월 경 재차 성장세를 나타낼 것으로 판단됨

1.3. End Demand 개선과 투자 사이클이 동시에 온다

- 주요 기업들의 수주잔고를 통해 2021년 테크 업황을 예상해 볼 수 있음

- 무라타는 분기별로 수주잔고를 업데이트 해주는데, 과거 스마트폰 붐업 시기, 서버 수요 급증기 당시 수주잔고가 증가했던 바 있음. 코로나19로 인해 일시적으로 하락했던 수주잔고는 최근 1년 내 최고치를 기록

- 반도체 장비 업계의 대표 기업인 AMAT과 KLA의 수주잔고는 연말 데이터만 밝히고 있어 아직 2020년 말 수치가 발표되지 않았는데, 또 한번 사상 최고치를 기록한다면 2021년 반도체 장비 업계는 초호황을 맞이하게 될 것. 코로나19로 인해 올해 투자 집행이 보수적으로 이뤄졌기 때문임

2. NAND Capa 현황 및 전망

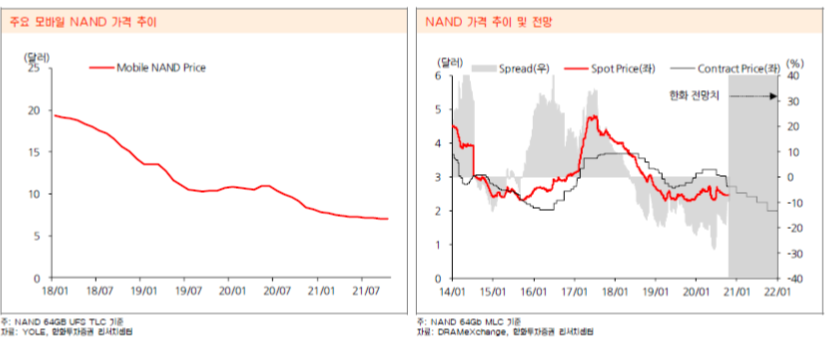

2.1. 2021년 낸드 가격 약세 지속 전망

- 낸드 업체들의 100단 이상 3D 낸드 양산 진행이 양호하게 진행되고 있어 공급과잉 국면이 유지되는 가운데, SK하이닉스의 인텔 낸드 사업 인수로 경쟁사들의 투자 확대가 예상됨

- 삼성전자, Kioxia 등 낸드 업계 1, 2위 업체들이 경쟁력 강화를 위해 대규모 투자에 나설 가능성 높아짐

2.2. 낸드 수요는 매우 양호

- 올해 코로나19로 인해 스마트폰 시장이 11% 감소한 것에 비하면 낸드 수요는 매우 양호한 편

- 올해 하반기부터 모바일 수요가 개선 중이고, 신규 콘솔 게임기들이 대용량 SSD를 탑재하기 시작했으며, 내년도 서버 수요까지 회복할 경우 낸드 수요는 폭발적으로 증가할 전망

- 2021년 낸드 빗그로쓰는 37%로 2년 연속 높아질 전망. 과거 경험 상 2년 연속 빗그로쓰가 상승했던 적은 별로 없었음. 그만큼 수요가 좋다는 의미이나, 한편으로는 낸드 업계의 대규모 투자도 예상됨

2.3. SK하이닉스가 인텔 낸드 사업을 인수한 이유

- 올해 상반기 기준 SK하이닉스는 낸드 시장에서 유일하게 적자를 기록. 1위인 삼성전자와 비교하면 영업이익률 격차는 40%p 이상

- 인텔은 전체 낸드 시장 점유율이 10% 초반에 불과하지만, Enterprise SSD 시장에서는 삼성전자와 맞먹는 점유율을 기록

- 결국 SK하이닉스는 고부가가치 시장인 eSSD 시장에 진입하기 위해 10조 원을 들여 인텔 낸드 사업을 인수

2.4. 삼성전자, 키옥시아의 공격적인 투자 가능성

- SK하이닉스의 인텔 낸드 사업 인수로 인해 2021년 경쟁사들의 낸드 투자 확대 가능성이 높아짐

- 삼성전자는 70~100K/월 투자 예상. V6 낸드 수율이 확보된 상황에서 다소 낮아진 낸드 점유율 확대를 위해 투자 가능

- 보도에 따르면, 키옥시아는 1조 엔 투자 예상. 약 50~70K/월 캐파 투자 전망

3. 파운드리 Capa 현황 및 전망

3.1. 전세계 반도체 투자의 중심은 파운드리

- 지난 10여년 간 매년 200~250억 달러 규모로 투자해 오던 파운드리 시장이 올해를 기점으로 가파른 성장세를 나타내기 시작

- 2021년에는 TSMC 175억 달러, 삼성전자 100억 달러 등 총 343억 달러로 설비투자 규모가 성장할 것으로 전망되고, 2022년에는 371억 달러에 이를 것

- 스마트폰에 이어 데이터센터, 전장 시장이 급성장함에 따라 HPC용 ASIC, GPU 등의 세그먼트들이 급부상하며, 파운드리 공급부족 현상을 연출. 여기에 7나노 이하 파운드리부터 고가의 EUV 장비가 활용됨에 따라 설비투자 규모가 급증

3.2. 파운드리 전성시대의 승자는 누구인가?

- 현재까지 놓고 보면, TSMC가 파운드리 시장에서는 단연 앞서가고 있음

- 하지만, 삼성전자가 높은 자본력과 기술력을 바탕으로 빠른 속도로 추격에 나서고 있음. 앞으로 3년 이상 매년 100억 달러 이상을 투자하며, 시장 점유율을 끌어올릴 것으로 판단됨

- 인텔 조차도 계속해서 공정 개발 속도가 늦춰지고 있어 2023년부터는 외부 파운드리에 의존할 가능성 대두됨

3.3. 인텔 조차도 외부 파운드리를 고려 중

- 인텔은 3Q20 실적발표에서 7나노 제품 생산이 2023년으로 예상되고, 내부 생산 혹은 외부 파운드리도 동시에 고려 중이라고 밝힘

- 지난 7월 대만 언론 상에 TSMC가 인텔의 CPU를 생산해 줄 가능성이 높다고 보도된 바도 있음

- 이미 10나노부터 수 차례 양산 차질로 인해 AMD에게 시장 점유율을 빼앗기고 있어 외부 파운드리 수용 여부에 대한 결정을 빠른 시일 내에 해야 할 것으로 판단. 외부 파운드리에 맡기려면 1년 여의 준비 기간이 필요하기 때문

3.4. 질적으로 보나, 양적으로 보나 TSMC가 압도적 우위

- 2020년 기준 TSMC의 12인치 Fab 캐파는 710K/월로 삼성전자의 3배 수준에 달해

- 매출액 역시 TSMC는 469억 달러로 삼성전자 대비 4배 수준

- 현재까지 수집된 자료를 토대로 보면, 5나노까지의 수주에서도 TSMC의 우위가 지속되고 있음. 전세계에서 ASML로부터 EUV 장비를 가장 많이 구매한 곳도 TSMC이므로 당분간 이 상황이 변하지 않을 것

- 하지만, 삼성전자 역시 2nd vendor로써 퀄컴, NVidia 등 대형 고객으로부터 수주를 받고 있으며, 3nm GAA 공정부터는 비슷한 기술력에 도달할 것으로 기대

- 다만, 삼성전자는 28나노부터 본격적으로 투자했으므로 28나노 이하 매출 비중이 80% 이상일 것으로 추정되고, TSMC는 74% 수준임. 따라서, 파운드리 업계가 최첨단 공정으로 진화해 나갈수록 양사 간의 격차는 축소될 것으로 판단됨

3.5. 삼성전자의 비메모리 사업가치는 3년 후 100조 원에 이를 전망

- 삼성전자의 비메모리 매출액은 2023년 25조 원에 육박할 전망

- 이 부문의 성장성과 TSMC의 멀티플을 감안하면 삼성전자의 비메모리 사업가치는 3년 후 100조 원까지 성장할 것으로 판단

출처: 한화투자증권, 삼성전자, 블룸버그, IC insight, 업계 자료, 언론보도, 인텔, TSMC

뜨리스땅

구독과 공감은 힘이 됩니다.

'반도체, 소.부.장.' 카테고리의 다른 글

| 2021년 반도체 중요 테마: 파운드리 (0) | 2020.12.26 |

|---|---|

| 지주사 기업 탐구: 삼성물산 (0) | 2020.12.25 |

| 반도체 기업: 티에스이 (0) | 2020.12.09 |

| 2021년 자율주행 전망 (0) | 2020.11.24 |

| 2021년 반도체 산업 전망 (0) | 2020.11.21 |

댓글