1. EV 생태계 확장에 따른 성장 지속

내년에도 EV 생태계 확장을 통한 배터리 시장의 성장은 지속될 것임. 내년 글로벌 EV(BEV+PHEV) 시장규모는 약 280만대(승용 260만대 + 상용 20만대) 수준을 형성할 것으로 판단됨

이는 완성차 시장 내 침투율 약 3.3% 수준. 1. 환경관련 정부 정책 효과, 2. 3세대 EV 대세화, 3. EV 가격 인하, 4. 상용 EV 시장의 개화 등의 요인들이 내년 시장 성장을 이끌 관전 포인트라고 할 수 있음

1.1. 정부 정책 효과

(1) 유럽

• Top 3 EV 시장인 미국, 중국, 유럽 중 내년 가장 큰 폭의 성장을 보여줄 것으로 예상되는 곳은 유럽 시장임

• 파리기후협정에 근거해 EU 주도로 Co2 배출 규제가 ‘15년부터 시행 중에 있으며, 올해부터 평균 Co2 배출량 상한 규정이 95g/Km로 강화되었음

• 유럽 신차 판매 중 EV 비중이 증가할 수밖에 없는 이유는 슈퍼크레딧(슈퍼 공제제도) 계수가 매해 감소하기 때문(’20년 2대, ’21년 1.67대, ‘22년 1.33대)

• 개념적으로 유럽 내 판매 시 벌금을 부과 받지 않기 위해 완성차 OEM 업체들은 올해부터 매년 탄소 저배출 차량 판매량을 평균 20%씩 증가시켜야 함

• BNEF는 내년 유럽 지역 내 EV 판매량을 66만대 수준으로 예측하였으나 이를 상회할 가능성 높을 것으로 판단됨

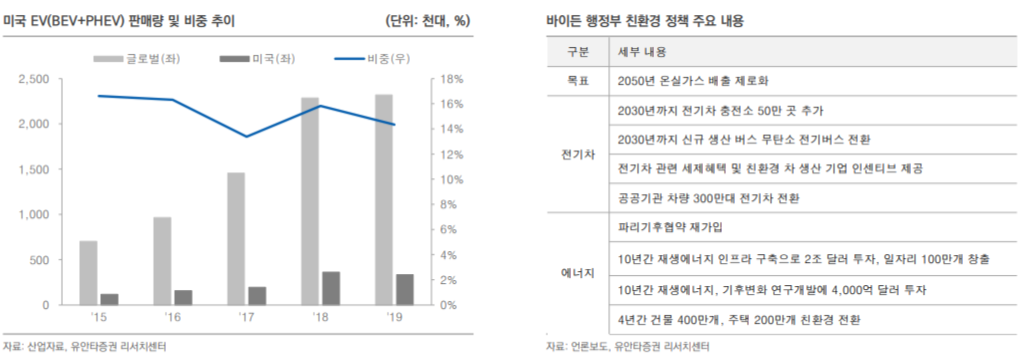

(2) 미국

• 미국은 완성차 판매량 기준 글로벌 M/S 20%를 차지하는 주요 시장이지만 트럼프 행정부의 비우호적 정책 영향으로 EV(BEV+PHEV) 시장에서 차지하는 영향력은 상대적으로 미미했음(’19년 판매량 기준 M/S 14% 수준)

• 그러나 바이든 행정부 체제 하에서 전환점을 맞이할 것으로 기대. 바이든 행정부는 2050년 온실가스 배출 제로화를 위해 공격적인 친환경 정책 공약 제시

• 2030년까지 전기차 충전소 50만 곳, 신규 생산 버스 전기버스로의 전환을 제시한 바 있으며, 그 외에도 다양한 EV 세제 혜택, 인센티브 등을 제시

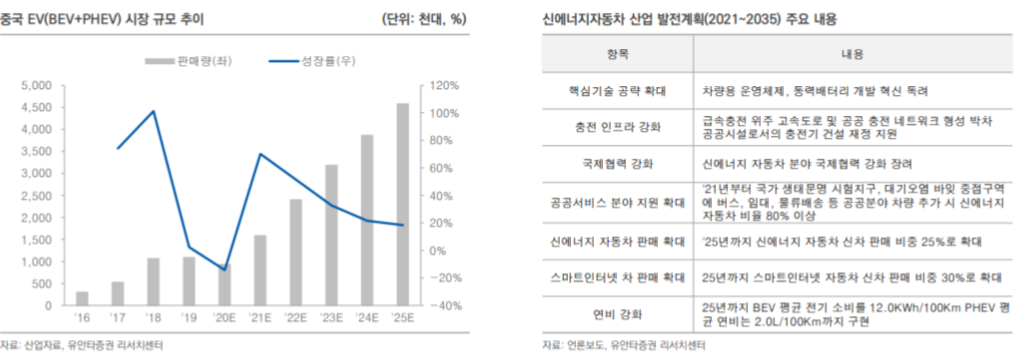

(3) 중국

• 중국은 지난 수년간 글로벌 EV 시장의 중심이었으나, 정부 보조금 지원 축소로 인해 ‘19년부터 성장률 급감

• 그러나 지난 10월 9일 국무원을 통해 발표된 ‘신에너지자동차 산업 발전계획(2021~2035년)’이 다시 시장 성장을 촉진시키는 계기가 될 수 있을 것으로 판단

• 계획의 골자는 1) ’25년까지 중국 내 판매되는 신차 중 신에너지차(EV 등)의 비율을 기존 20% → 25%로 확대, 2) ’21년부터 국가 생태문명 시험지구, 대기오염 방지 중점구역 내 공공분야 차량 추가 시 신에너지 자동차 비율이 80% 이상일 것 등

• 지난해 중국 신차 판매량이 2,575만대였던 점을 고려하면, ’25년까지 신에너지 자동차 시장 규모는 약 650만대 수준. 지난해 중국 EV 판매량은 110만대 수준

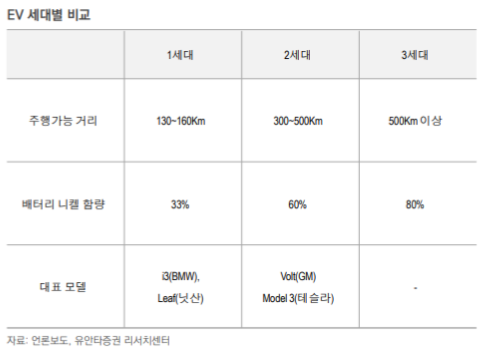

1.2. 3세대 EV 대세화

3세대 EV 시대 본격화는 EV 시장의 급격한 팽창을 이끌 수 있는 두번째 요인이다. EV의 Generation은 편의상 1회 충전당 주행거리에 따라 구분된다.

3세대 EV는 니켈 80% 이상의 양극재가 적용된 배터리를 장착하여, 1회 충전 시 500Km 이상 주행이 가능한 전기차를 의미하며 내연기관 차량과 대등한 경쟁 가능하다고 볼 수 있다.

3세대 EV 시장 본격화 시점은 내년부터일 것으로 보인다. 니켈 함량 80% 이상의 하이니켈 배터리의 EV 탑재가 본격적으로 증가하는 해이기 때문이다.

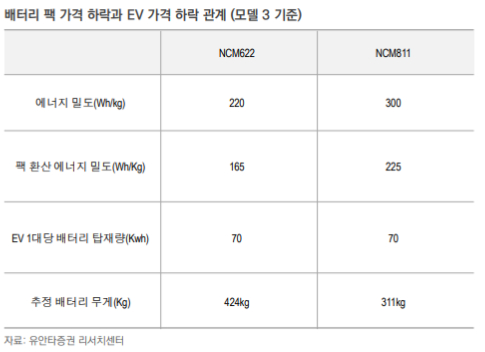

NCM811은 NCM622 대비 약 30%의 에너지밀도 개선 효과를 지니며, EV 1대당 70KWh의 배터리 탑재 가정 시 NCM811을 적용할 경우 622 대비 무게 113Kg 감소될 수 있다.

1.3. EV 가격 인하

완성차 업체들의 M/S 확대를 위한 EV 가격 인하 경쟁 및 저가 보급형 모델의 출시는 EV 침투율 확대를 가속화시킬 수 있는 새로운 요소로 작용할 것으로 보인다.

3세대 EV 시대 개막으로 주행가능거리 측면에서 내연기관과 대등한 경쟁이 가능해진 시점에서 가격 하락은 소비자들에게 소구할 수 있는 중요한 요소이기 때문이다.

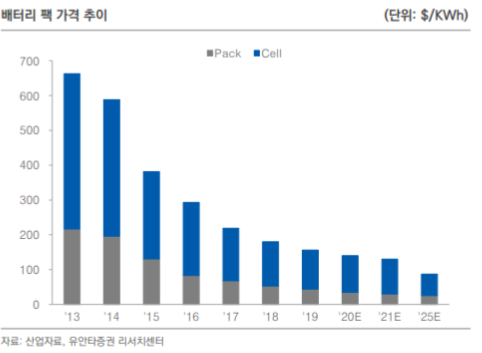

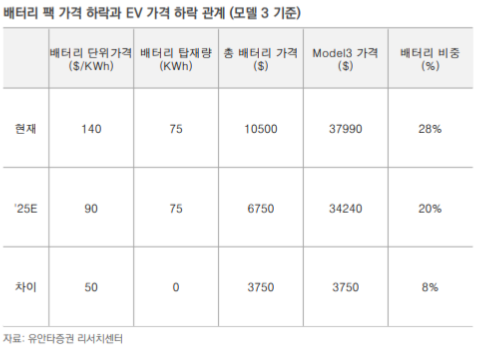

EV 가격 인하는 현재 원가의 30~40% 비중을 차지하는 핵심 부품인 배터리 셀 단가 인하 추이와 동행하며 진행될 것으로 기대할 수 있다.

이론적으로 배터리 팩 가격이 KWh 당 $90(’20E $140 추정)까지 하락하고, 절감 분이 모두 판매가에 반영된다고 가정할 경우 현 가격 대비 약 10% ($3,750) 수준의 EV 가격 추가 하락 가능 (모델3 기준)

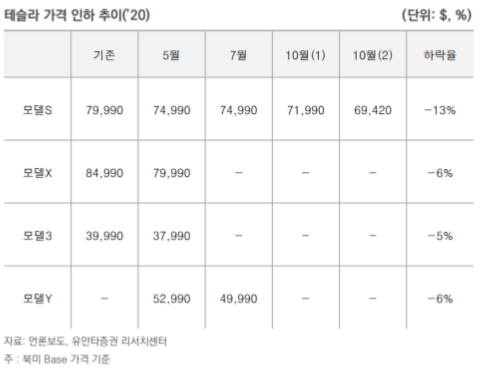

이미 업체들 간 EV 가격 인하 경쟁은 시작된 것으로 판단된다. 비단 저가 보급형 모델 뿐만 아니라 상위 모델까지 모든 트림에 걸쳐 진행 중이다.

루시드에어를 겨냥해 모델S 가격을 인하한 테슬라, 모델3와의 경쟁을 위해 30,000유로($ 35,000 수준)로 ID.3를 출시한 폭스바겐의 사례가 대표적이다.

테슬라는 올해에만 4차례 가격인하 단행(북미 기준)했다. 모델 S는 총 4차례(5월, 7월, 10월 2차례), 모델 X 1차례(5월), 모델3 1차례(5월), 모델Y 1차례(7월) 인하 하였다.

이에 따라 연초대비 모델 S는 13%, 모델 X/3/Y는 5~6% 가격 하락한 상황이다. 또한 배터리데이를 통해 중장기적으로 $25,000 수준의 EV 모델 출시 계획을 밝힌 바 있다.

1.4. 상용 EV 시장의 개화

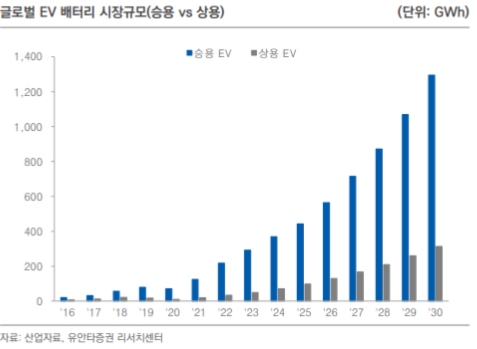

상용 EV 시장의 개화는 배터리 시장의 성장을 이끌 또 한가지 중요한 포인트이다.

상용 EV 시장에 주목해야 하는 이유는 승용 EV 대비 대당 배터리 탑재량이 최소 2배 이상 많아 시장 성장의 잠재력이 뒤지지 않기 때문이다.

대당 배터리 탑재량은 상용차의 특수성을 감안해 픽업트럭의 경우 150~200KWh, 대형 헤비트럭의 경우 1,200KWh에 달할 것으로 추정된다.

BNEF에 따르면 글로벌 상용 EV 배터리 시장규모는 올해 약 10GWh 규모에서 연평균 42%씩 성장해 2030년 313GWh 규모를 형성할 것으로 예상된다.

상용 EV 시장의 본격적인 개화 시기는 픽업트럭 시장이 형성되는 4Q21, 본격적인 시장 성장의 시점은 2022년부터일 것으로 전망된다.

테슬라의 Cybertruck 인도가 4Q21부터 시작되고, 전통 픽업트럭 강자인 GM과 포드의 첫 전기 픽업트럭 출시가 내년과 내후년으로 계획되고 있기 때문이다.

실제로 포드는 9월 F-150 EV 티저 이미지를 공개한 바 있으며, GM도 지난 10월 GMC Hummer EV 픽업트럭 모델 공개하며 $112,595로 시작하는 Edition 1 모델 ‘21년 출시를 발표할 예정이다.

또한 기존 강자 외 Rivian, Lordstown Motors 등 EV 스타트업들의 픽업트럭 출시도 내년에 초점이 맞춰져 있다. 그 외 FCA 등도 전기 픽업트럭 출시 준비중이다.

www.youtube.com/watch?v=MjMhZKmHKGk

To be continued...

출처: 유안타증권, 산업계 자료, 언론보도

뜨리스땅

https://tristanchoi.tistory.com/124

유럽 주요국의 2차전지 생산라인 구축 동향

1. 전세계 자동차용 2차 전지 공급사 점유율 세계 배터리 제조 상위 10개사는 모두 한·중·일 기업으로 구성되어 있으며, 총 점유율도 지속적으로 상승하고 있는 등 글로벌 전기차 배터리의 한·

tristanchoi.tistory.com

구독과 공감, 댓글은 힘이 됩니다.

'자동차 산업' 카테고리의 다른 글

| 2021년 2차전지 전망 - 3 (0) | 2020.12.13 |

|---|---|

| 2021년 2차전지 전망 - 2 (0) | 2020.12.13 |

| 2021년 자동차 산업 전망 (0) | 2020.11.25 |

| 현대/기아차 이익 전망 조정치 (0) | 2020.10.28 |

| 유럽 주요국의 2차전지 생산라인 구축 동향 (0) | 2020.10.20 |

댓글